2015年中水泥市场评述-华东区

山东水泥:如何应对产能、需求双压力

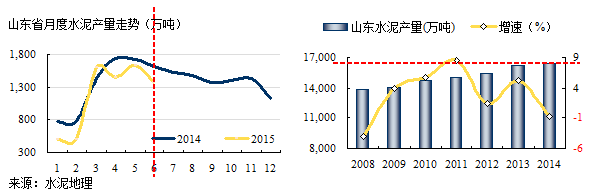

山东曾经在全国产量第一的位置长久不动,在2009年被江苏所取代,2011年再度以微弱优势失而复得。而后,江苏没有再给机会,持续坐在桂冠的位置上。2011年后,山东需求进入平台期,产量高位徘徊。2015年,产量大幅回落,同比下降14.45%,市场一片哗然。

产能过剩是困扰山东市场的大问题,但在破解产能过剩问题上,山东中联、山水两家主导企业,市场表现要较其他产能过剩区域好的多,一个重要背景是需求还保持一定的增长。2014年市场已显现出需求乏力、掉头向下的态势,但没有想到2015年会的下滑市场下滑速度会这么快。

山东几年前是水泥输出地区,这两年通过市场整合,维护市场,价格高于周边地区,水泥非但出不去,反而外来水泥不断进入:

内陆:从河北、河南流入,向江苏、安徽流出。

沿海:来自长三角和辽宁。

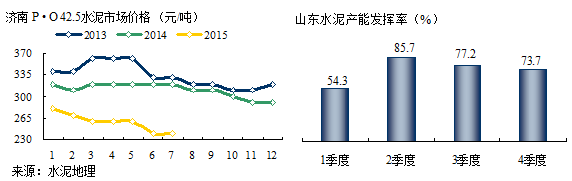

房地产开工不足,订单锐减;基础设施项目缺乏资金,开工延迟;经济下行,企业没有扩张动力。2014年下半年市场下行态势逐步显现,2015年下滑速度加快,使市场的制衡力极大削弱,价格出现松动,较年初下降40元/吨,同比下降80元/吨。在市场调研了解中,对今年下半年市场普遍不乐观,即使有好转,也不能和往年相比。部分人认为明年市场需求会较今年要好,但大部分人认为经过长期的高速发展,市场调整也是必然,这是必须面对的市场现实。

山东水泥产能发挥率,略高出70%,和全国持平,在南、北方之间。2季度是山东省水泥旺季,3、4季度逐步走低,今年也是这一走势,只是会不会走的更低。

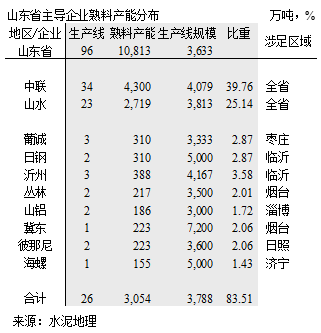

山东省中联、山水两家产能占全省65%,是山东省市场稳定重要的因素,由此看出集中度高产业健康发展的一个重要指标。山东应对产能过剩的基本措施就是控制产能发挥,由于两家企业产能规模大,带头控制产能发挥,市场号召力度大,执行力度强。同样产能过剩的市场,山东无疑在市场秩序、产业效益表现优于其他地区。

今年,这一情形没有进一步延续,其重要原因是需求下滑过快所致。2012年是全国产能过剩之年,2015年是否是全国需求下滑之年,时间过半,还不能下结论,但需求全面下滑趋势应该已成为共识。

山东在应对产能过剩交上了满意答卷,进入需求下滑期,是否能够与时俱进,同样交出一份合格答卷,这不仅是山东市场的期待,也是产业的期待。

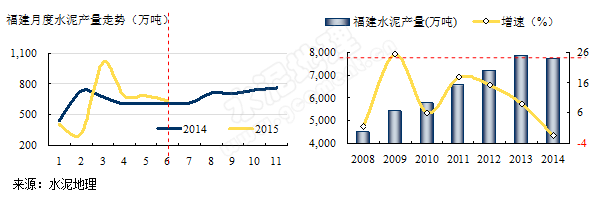

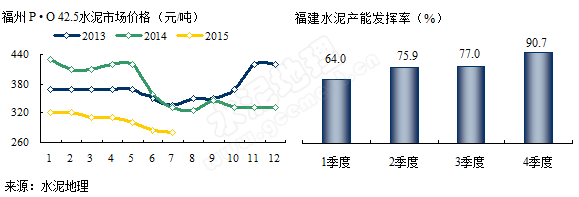

福建水泥:开放市场,供需转换影响市场格局

福建位于长三角珠三角之间,2015年上半年水泥产量3,739万吨,同比增长4.58%。但从市场了解到,没有这么乐观,今年市场受房地产影响,开工严重不足导致很多企业被逼停,几家大企业也有不少线被迫停下来没有生产,原因很简单:没有需求。企业感到今年市场不同往年,往年有大年小年,季节有淡旺之分。今年是不会有了,4季度也不会有太大好转,未来几年市场没有再翻盘可能。

今年数据首度跌破300元/吨,是2004年以来最低价格。全行业利润亏损,了解到几大企业都在亏本线上,最乐观说法也是在亏损边缘。福建从一个受省内保护的市场,到目前一个全面开放的市场。

福建的水泥有几个粉磨流向:

省内:从西部山区流向东部沿海;

省外,有下面几个流向:

沿海:来自长三角和北部,福建沿海没有石灰石资源,因此在沿海布有大规模中转库,是主要进入福建市场的渠道,占全省消费量15%左右。

内陆:来自江西上饶进入三明,瑞金进入龙岩;浙江丽水进入宁德,同时龙岩也向广东梅州输出。

福建水泥产能发挥率75%,高于全国70%水平。全年已过半,进入3季度市场依然不佳,4月尽管有期待,但房地产下滑过猛直接影响了水泥需求,难以走出以往表现。

福建水泥是本地老牌企业,几经风雨,2014年12月1日,福建水泥发布公告, 《关于与华润水泥投资有限公司合作成立福建省福润水泥销售有限公司的议案》,两家产能最大企业从市场销售先行合作。华润2010年进入福建,首选目标就希望通过与福建水泥合作进行市场整合,这一晃就是5年,应该说两家的合作意在提高市场集中度,推动市场有序竞争。同时两家都意识到,近几年沿海中转站建设非常快,形成福建从内陆向沿海和外省沿海运入水泥之争。两家企业在福建省布点冲突不大,有效地整合福建内陆资源参与市场竞争也是初衷。

红狮、金牛都是浙江企业,十一五初进入福建,对推动福建水泥健康发展起到积极作用,两家企业的精细化管理和市场布局都有考究,红狮漳平三线正在建设之中。

本地企业龙麟、闽福(两条2500 t/d线)有自己特色,在福建有其市场影响力;塔牌地处龙岩,市场在广东梅州,据称,福建也只有塔牌不亏损。

福建地处长三角、珠三角之间,省内资源在山区,市场在沿海,加之与外省的交界,是一个非常开放的市场。海螺水泥通过中转站进入福建市场,华润在两广有庞大熟料、水泥基地,通过江海联运早已进入广东汕头市场,进入福建也是举手之劳。福建一直有从山里运入沿海和长三角、珠三角通过沿海进入福建市场之争,现在看来,各有利弊,但随着市场变化,从市场上行期进入平台期,供需关系的变化必然反映到成本上来,优劣势会更加明显。

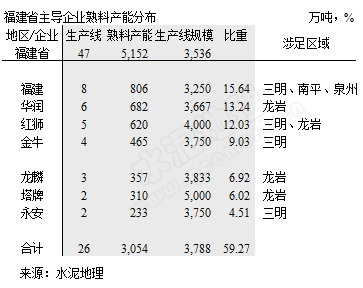

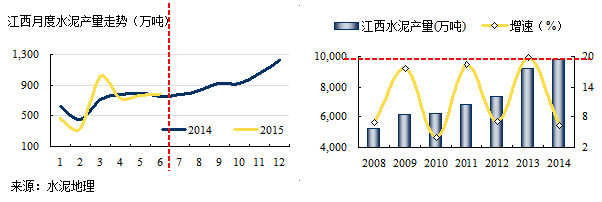

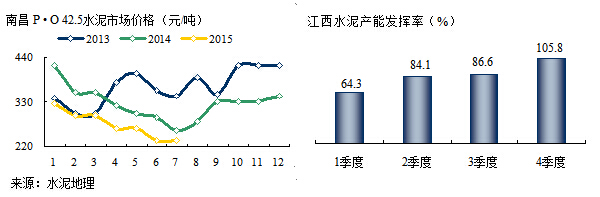

江西水泥:江西市场看高,取决投资拉动

江西地处长江中游,2015年上半年水泥产量4,073万吨,增速同比增长0.71%,在今年应该是一个很不错的数据。2008年以来,江西水泥产量大波动势增长,2014年产量9,804万吨,只差一步之遥进入"亿吨水泥俱乐部"。在年初和江西企业高层交流中,从全国大趋势看,2015年江西水泥产量会出现变数,在2季度市场疲软态势显现逐步显现,旺季不旺。

本地市场旺季没有走强,周边市场更是不尽人意,价格在旺季反而没有底线的一路下滑,直至6月中企稳。江西本地熟料产能在6,000万吨左右,市场容量近1亿吨,就本地市场而言,水泥产能发挥率接近90%,但由于江西地处长江,运输条件便利,水泥、熟料流入流出,取决于市场供需关系。据历史资料江西下半年水泥需求一般占全年的56%左右,高出上半年12个百分点,但3季度的市场低迷是否延续,或否按季节规律如期反弹,是下半年市场关键点。

江西,南方、万年青、海螺、亚泥、红狮素有五虎上将之称,除万年青外都是全国前15大企业,在江西产能集中度达80%以上。江西水泥市场价格上表现:市场向好价格拉的快,市场趋弱价格掉的急,这一现象和北方的陕西相似,说明市场上行步伐统一,市场下行各行其道,这一现象表明市场还有待进一步整合。

2014年以来,海螺、亚泥、万年青在产能规模和区域布局上都有进展,在今年市场份额上都有增加。海螺收购赣州圣塔在江西水泥市场影响最大,海螺在江西不是只在赣北,而是南北通透,并连接广东。没有今年的市场走低,圣塔赖老板绝不会拱手相让给海螺。

下半年怎么看,各家武功都已释放,需求或已探底。政府要求投资大手笔拉动经济,在此背景下,江西水泥市场还可看高。

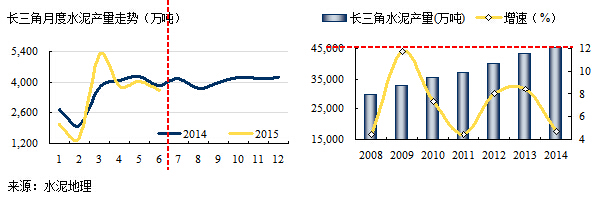

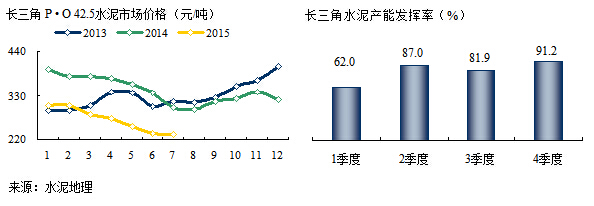

长三角地区水泥:搏在4季度

长三角地区历来是市场风向标,2015年上半年水泥产量2.03亿吨,增速同比下降2.23%,低于全国。从2011年以来长三角保持一个中低速,先行进入需求平台期,2011、2014年增速在4%左右,2015年出现负增长,应该不是意外,在今年一季度和市场高层交流中,都看到这一点,今年产量走势没有出现太大意外。

长三角地区市场压力主要来自需求,投资为基本建设投资和制造业投资,各占50%,由于市场下行,制造业没有投资积极性。基本建设投资为两部分,基础设施建设和房地产,长三角地区地区房地产投资要高于基础设施建设投资。由于房地产不景气,商混市场受到很大影响,导致今年进入2季度市场旺季,订单大幅缩水,市场反应仅为去年同期20~30%左右,甚至更低。

淡季主动停产已成为长三角地区常态,今年力度更大。今年季节早但雨水大,加之需求负增长,和旺季形成反差,生产线一旦开起来,受天气和需求双重影响,库满压力频出,被迫降价出库,而且周边市场更差,没有分流输出余地。去年同期市场价格较高,因此回落较大。

3季度是长三角地区两个旺季的过渡季节,也应该是今年价格的底部区域,4季度是旺季,长三角全年的价格起伏较大,主要是季节造成供需关系的差异,这几年长三角地区在产能过剩情况下,主要是做季节供需差额的利润,在这方面主导企业有很好的市场经营。问题是,以往是处于市场上升期,旺季需求走高,今年反之,这是今年价格下挫的一个重要原因。

长三角地区水泥产能发挥率在80%左右,要好于其他地区,但由于交通便利,受外围影响较大。4季度是全年最好的季节,在2季度首度遇到总量负增长的下行期的市场,量价齐跌,4季度尽管需求是全年最好时期,但今年的市场形势不同往年,市场的运作力度只有更大,才能借势扭转市场价格下跌局面。应该说,长三角下半年效益回升有3个有利条件:一是,需求或好于上半年;二是,没有新增产能,供需关系尚可,要好于其他地区;三是,集中度较高,主导企业市场运作能力较强。唯一不确定因素,需求持续走低。

会员登录

会员登录