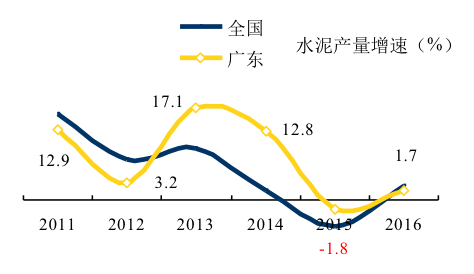

原创|水泥主要经济指标系列之二十二 —— 广东省

广东水泥工业有悠久历史,广东士敏土厂是继澳门青州英坭厂、唐山启新洋灰公司之后的中国第3家水泥厂,位于广州,在中国水泥工业发展史上有它的一席位置。

建国以来,广东是水泥产量大省,一直保持名列前10,在记录产量的68年中,有56年产量位于前6,25年前3,80年代末、90年代初连续5年产量第一,可谓是中国水泥的常青树。

2010年,产量首度超过1亿吨,成为第5个进入"亿元俱乐部"成员。

2016年,产量1.51亿吨,列全国第四。

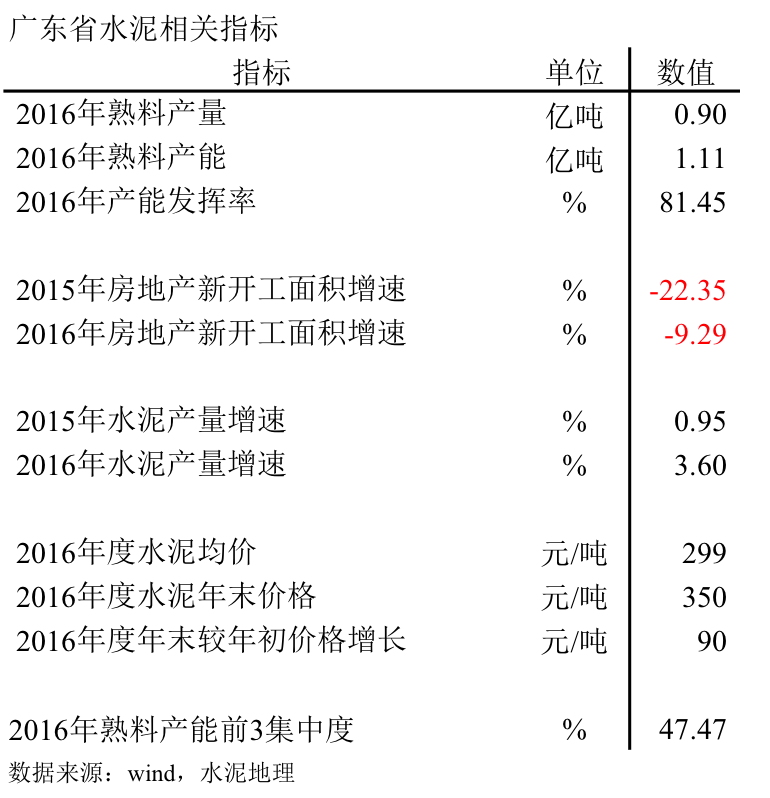

产能发挥率:2016年81.45%,处于全国高位;

产能发挥率:2016年81.45%,处于全国高位;

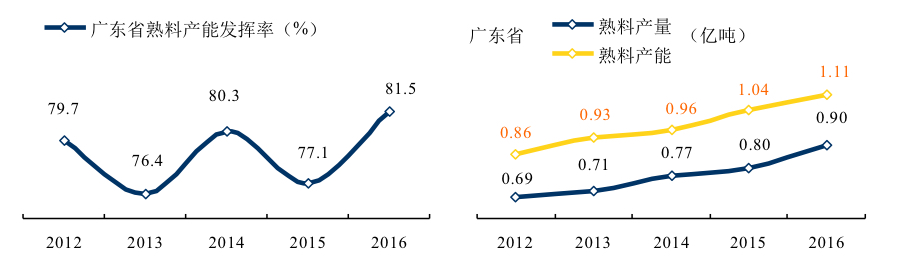

房地产新开工面积: 2016年较2015年有所好转,但仍为负增长;

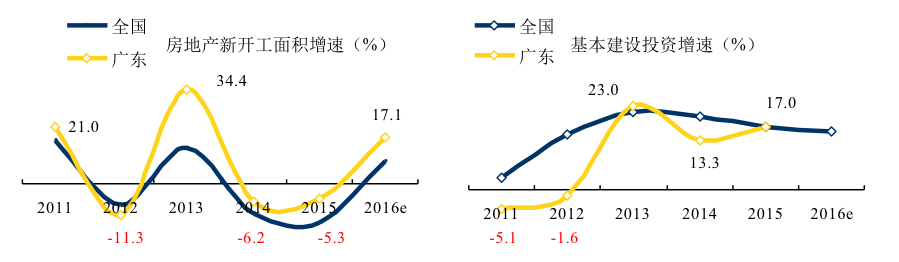

水泥产量:在2015年基础上,水泥产量增速再度攀升,好于全国;

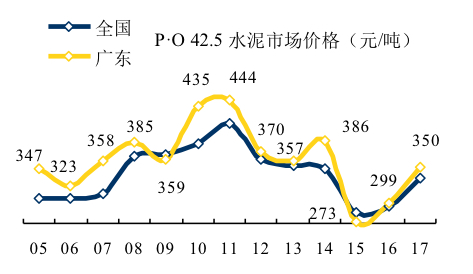

水泥价格:2016年9月前一直在低位运行,进入4季度季节旺季,受煤炭提价影响下,价格进步推高,年末较年初增长90元/吨,年末350元/吨;

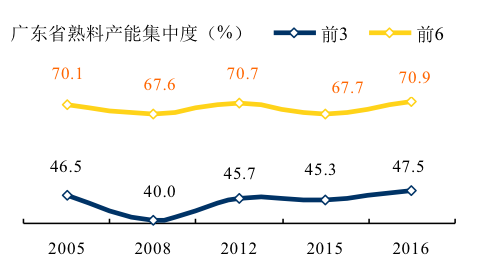

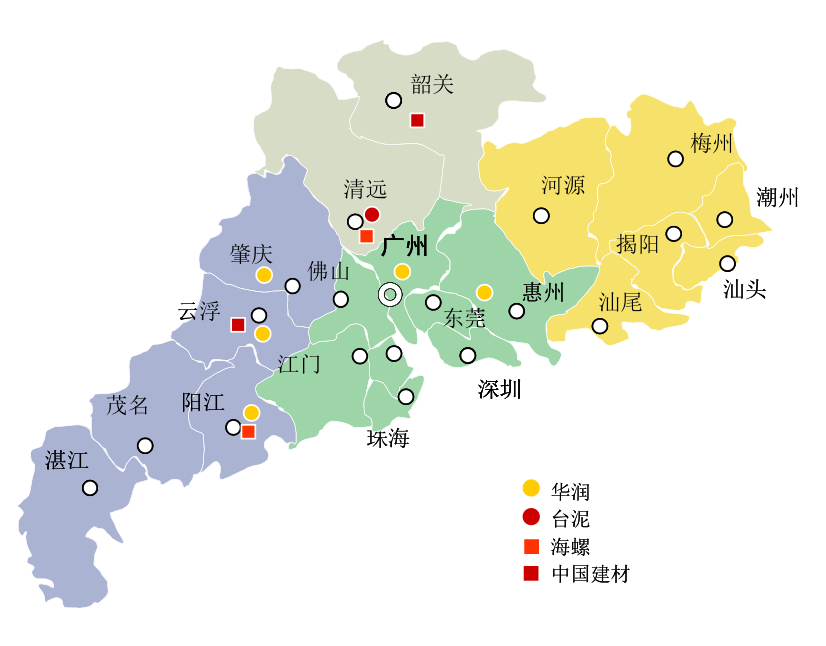

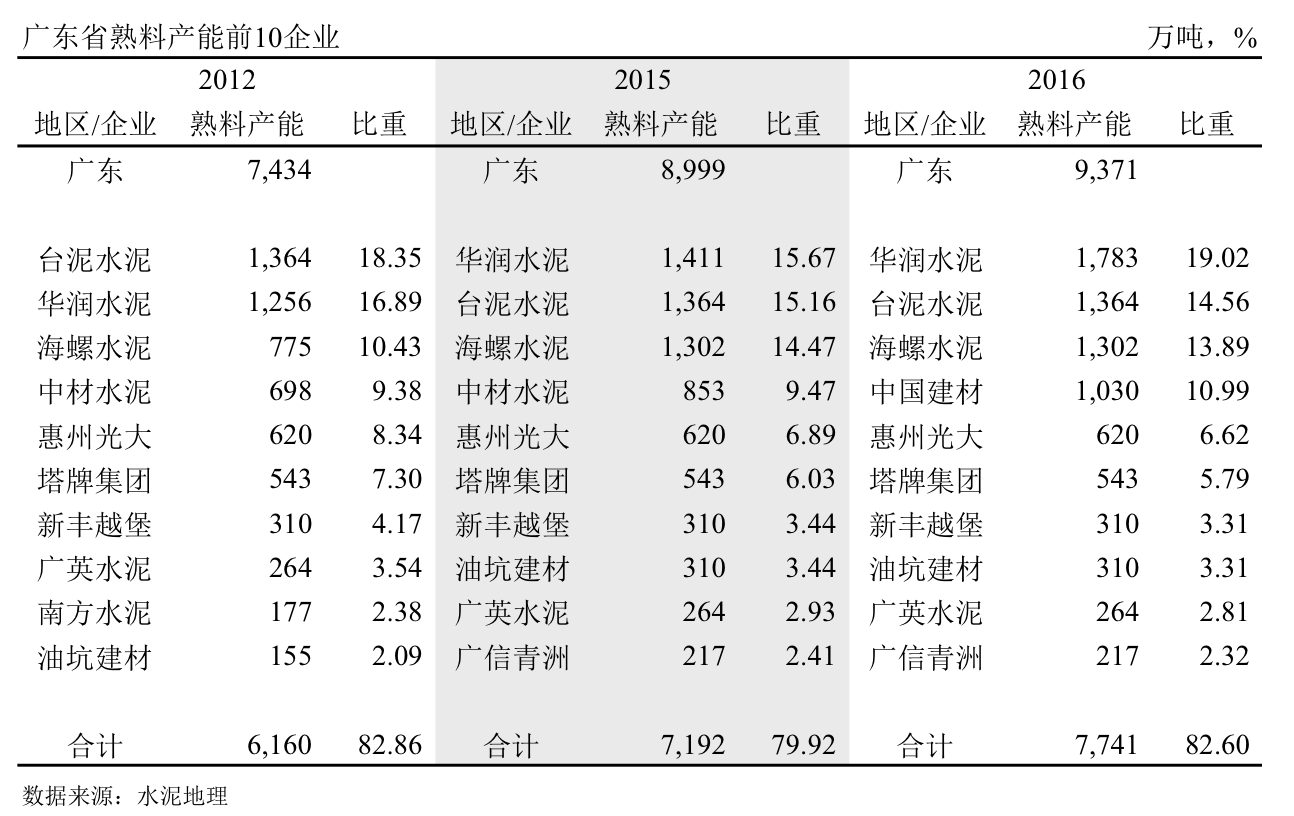

集中度:广东熟料企业20多家,产能前3企业:华润、台泥、海螺,占全省产能47.47%,一个偏低水平。

一、熟料产能发挥率

广东省由于需求平稳增长,新增产能得到控制,产能发挥率处于较高的位置。

二、房地产&基本建设

二、房地产&基本建设

2014年以来,广东省房地产新开工面积大幅波动。2016年,和全国一样,房地产新开工面积强劲反弹,由负转正,改变了低迷颓势。

2011年以来,广东省基本建设投资速度仅2013年高于全国,2015年,同比增长17.0%,持平全国。(2016年国家统计局仅发布全国数据)

三、水泥产量

2013、2014年,广东省水泥产量增速在两位数。2015年为低点,负增长,1.45亿吨,较2014年缩量240万吨。2016年产量反弹,1.51亿吨,创历史新高。

四、水泥价格

2005年以来,广东只在2009、2015年价格低于全国,平均高出全国21元/吨。当前2017年价格已处于中部偏低价位,第一目标380元/吨,第二目标500元/吨。

五、集中度

广东熟料产能前3集中度并不高,较大部分省份都低。但有一特点,华润、台泥在广西的水泥有相当一部分进入广东。

前3华润、台泥、海螺都是基地建设,成本低,市场话语权强。

中材、光大、塔牌、广英都具一定实力,7家企业在市场影响力强。

六、企业变迁

广东省水泥工业有悠久历史,民营水泥企业活跃,占有很大比重。2011年规模以上企业有200多家。

2004年,海螺进入,开启市场改变格局,一场产业结构调整序幕开始拉开。

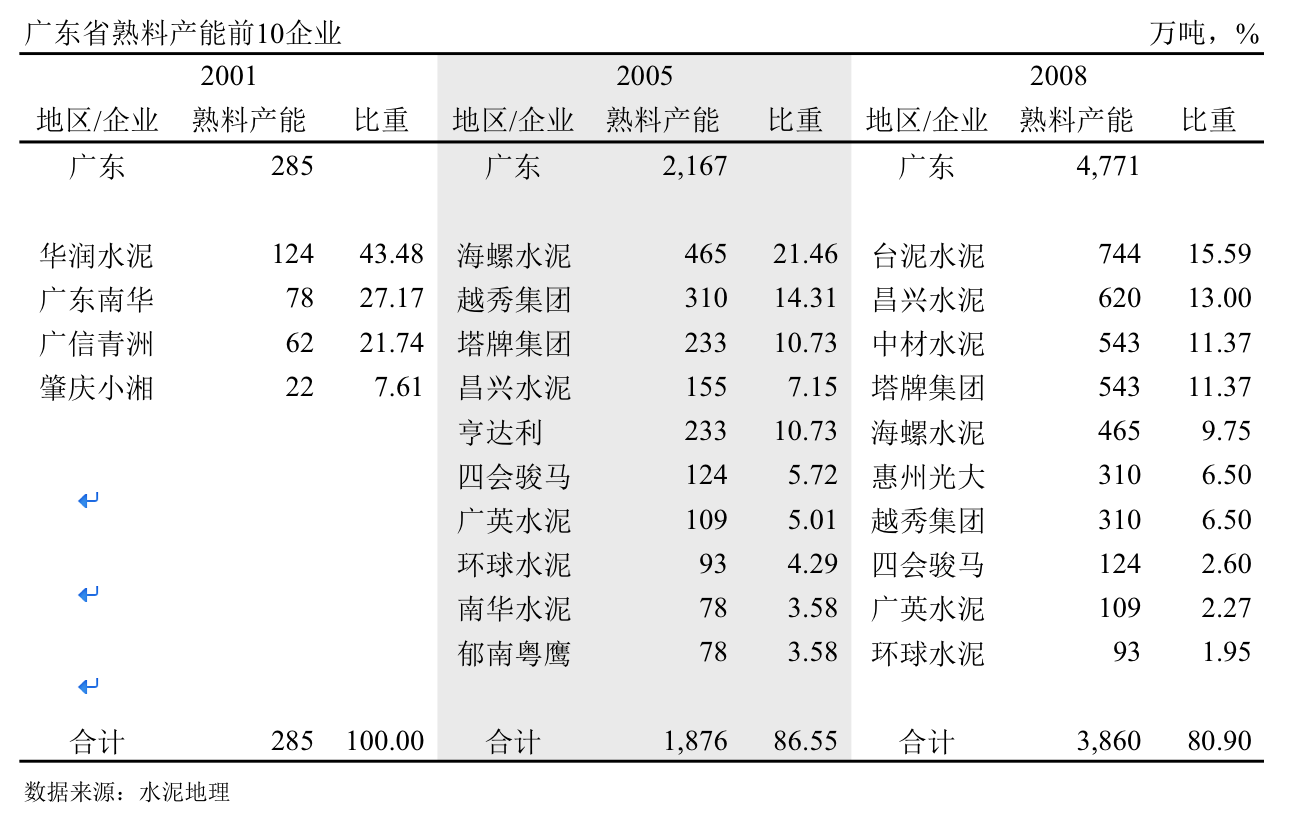

~2001年

4家新型干法熟料企业,珠江、南华、青州、小湘水泥,分布在广州、清远、云浮和肇庆。广州珠江水泥公司4000 t/d 线为1985年引进生产线;后并入越秀集团。广东南华水泥有限公司是老牌地方国企;广东广信青洲水泥有限公司是香港“长江基建集团”成员之一的“青洲英坭(集团)有限公司”,于1998年收购原“广东省云浮水泥厂”组建而成的合资公司;广东省肇庆市小湘水泥厂为地方民营企业。

2001年水泥产量5,800万吨,新型干法熟料产能285万吨;水泥生产能力不足10%,有巨大发展空间。

2002~2005年

这一期间,广东水泥工业开始进入发展快车道,新型干法水泥企业由4家提升到15家,新建成18条生产线,新型干法熟料产能规模翻了7.6倍,达到2,167万吨。

海螺携昌兴进入清远英德,投下4条5000 t/d 线;

海德堡投巨资建设6000 t/d 线,落地广州;

塔牌在梅州先后投产2500、5000 t/d 两条线;

新疆天山和港资背景亨达利合资在云浮建设5000 t/d 线;

民营企业骏马在肇庆投下4000 t/d线,台资环球在惠州投下3000 t/d 线;

多家立窑企业转型投资建设新型干法生产线,多以2500 t/d 线为主。

海螺在新一轮经济发展、产业结构调整背景下,借助资本力量、技术管理优势,站在了一个高起点的战略位置上。

2005年,广东新型干法熟料产能2,167万吨,水泥产量8,032万吨,新型干法水泥有相当大的发展空间。

2006~2008年

2006~2008年

改写广东水泥生产布局,形成粤北、粤东、粤西三大基地,台泥、海螺(昌兴)、塔牌、中材、光大、越秀脱颖而出,形成新的市场格局。

粤北:台泥在2006、2008年建成4条6000 t/d 线;海螺、昌兴完成在英德7条5000 t/d 线布局。加之广英、南华、宝江生产线产能,形成2,000万吨以上熟料产能,为广东最大熟料生产基地。

粤东:塔牌在梅州、惠州投产3条5000 t/d、1条2500 t/d 线;光大在惠州2条5000 t/d 线;环球在惠州3000 t/d 线及固力、皇马、梅雁等在惠州、梅州2000 t/d 规模生产线相继投产,合计熟料产能1,230万吨。

粤西:中材天山在云浮投产3条5000 t/d、1条2500 t/d 线;骏马在肇庆四会4000 t/d 线;及亨达利、石井、金岗、青州等在云浮、梅州2500 t/d 生产线,合计熟料产能960万吨。

三个熟料基地基本形成,合计熟料产能4,771万吨。

2008年,广东水泥产量9,484万吨。

2009~2012年

这一期间是4万亿投资高潮期,企业有进有退,市场注入新活力,格局发生重大变数。

台泥,2009年,昌兴退出大陆水泥业,在广东由海螺托管的4条5000 t/d线交付台泥名下,台泥在广东的产能骤升至第一位,产能1,364万吨,占全省产能18.35%。

华润,2009年12月,华润在封开第一条5000 t/d 线下线,揭开了在广东驰骋水泥的序幕,截至2011年,先后4条5000 t/d 线落地。随之,将处于珠三角的越秀、惠州环球收入囊中,在粤西阳春、云浮罗定打造新点,熟料产能1,256万吨,占全省产能16.89%,迅速在广东占有一席之地。

海螺,2009年在清远打造第二个熟料基地,先后建起2条5000 t/d 线,产能775万吨(未含4条台泥托管线),占全省产能10.43%,并在佛山、江门配套粉磨站。

中材,在云浮拥有4条5000、1条2500 t/d 线;

光大,惠州4条5000 t/d 线全部就位;

塔牌,惠州、梅州3条5000、1条2500 t/d 线;

新丰越堡2012年2条5000 t/d 线落地,正直市场大幅下滑之际。当年有不少企业萌生退意或寻找合作机会,2013年市场行情陡然好转,"合作协议"成为一纸空文。

这一期间,市场格局基本形成:华润、中材沿西江直通珠三角;海螺、台泥通过北路进入珠三角;光大、塔牌布局珠三角东区市场,南方通过收购进入广东。

期间投产19条线,新增熟料产能2,663万吨。

2012年,广东水泥产量1.14亿吨,熟料产能7,434万吨。

2013~2016年

水泥产量稳定在1.34~1.50亿吨之间。新上11条线,产能1,938万吨,生产线平均规模5680t/d。其中华润3条,海螺2条,阳春12000 t/d 线为广东首条万吨线,中材、华新各1条。

期间海螺的产能提升最快,若是加上台泥托管产能,是广东实际上的产能最大拥有者。华润产能反超台泥,成为产能第一位。央企合并,中国建材坐上了第4位。

据了解,目前在建生产线5条,最为关注的是梅州塔牌万吨线,预计5月会下线投产。

据了解,目前在建生产线5条,最为关注的是梅州塔牌万吨线,预计5月会下线投产。

七、点评

广东水泥工业发展有其鲜明特点:

1. 广东省在经济大发展初期以粤北、粤东、粤西三大水泥熟料生产基地进行产业规划,为广东省水泥产业布局奠定良好基础;

2. 广东省以大集团基地发展为主渠道,以点带面,引领产业健康发展;

3. 把握经济发展节奏,在淘汰落后产能、发展新型干法,不搞一刀切。因地制宜、适度掌控,避免广东水泥产能供需过渡波动,产能利用率排在全国前列;

4. 广东第一梯队大企业间在市场不同阶段,既有竞争又有竞合,符合市场规律。第二梯队企业面对大企业系统竞争优势,苦练内功,迎头赶上,提升产业技术进步。

5. 广东省充分发挥地方协会平台,在广东大企业和中小企业间,外来企业和本地企业间有传统的渠道和市场对话机制。

两广地区,有一个共同点:在经济大发展背景下,有一个很好的产业规划,而产业的规划都是以大企业的发展展开。这不同于其他地区,市场的发展比较平和,没有大起大落。而全国大部分地区,都是各路诸侯齐头并进,集中度低,在一个低水平上竞争。

广东省前3企业集中度并不高,只有47.47%,在全国处于低水平,但前3的市场话语权很大,为什么?

广东省前3企业华润、台泥、海螺基地建设,大部分生产线是5000 t/d 以上规模,系统成本低,具市场强者风范。中材、光大、塔牌、越堡等二线企业也是以5000 t/d 线为主力阵容,采取紧跟战略。而其他中小企业生产线,大部是单点企业,平均规模在3000 t/d 左右,缺乏市场话语权。

所以,尽管广东省前3企业集中度并不高,但其企业综合实力超强,市场的话语权足够强。

注:2016年熟料产能未包含停运产能。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录