水泥主要经济指标系列之十五 —— 长三角地区

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

长三角:上海、江苏、浙江、安徽。

长三角是中国经济最发达地区,最先启动的市场。

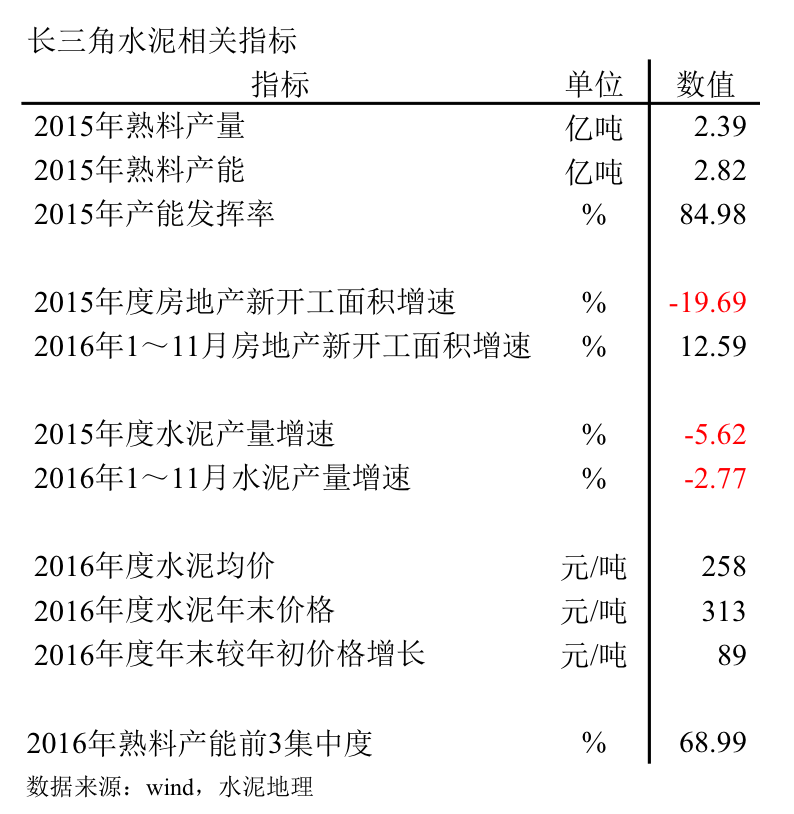

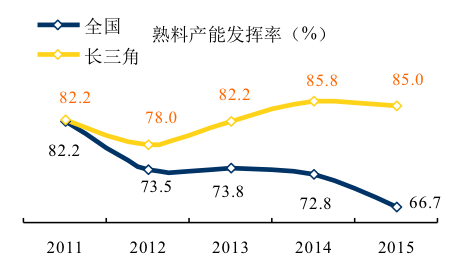

2015年熟料产量2.39亿吨,占全国15.0%,熟料产能2.82亿吨(不含停运产能),占全国15.9%。

中国产能规模最大的水泥企业—— 海螺、中国建材在这里"碰撞",两家在这里的取向是全国水泥业未来的走向。

产能发挥率:2015年84.98%,全国发挥率最高地区;

产能发挥率:2015年84.98%,全国发挥率最高地区;

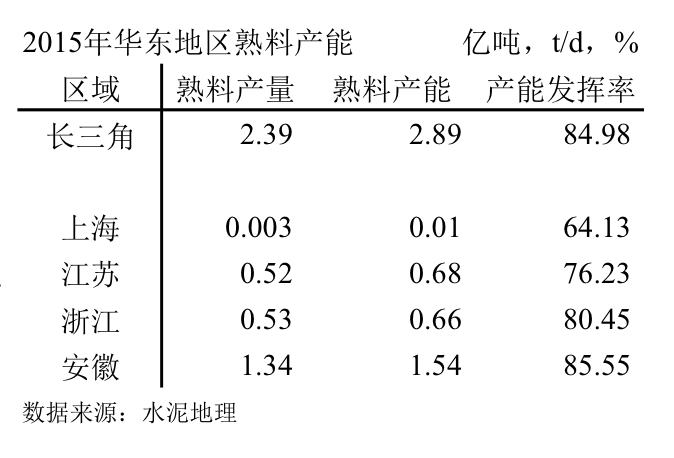

房地产新开工面积:截止2016年11月,较2015年大幅反弹,12.59%;

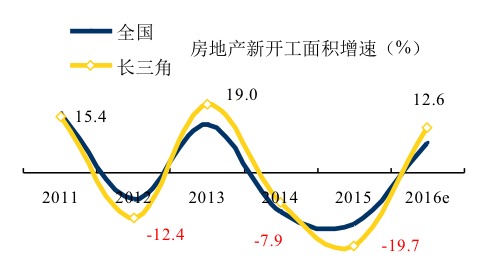

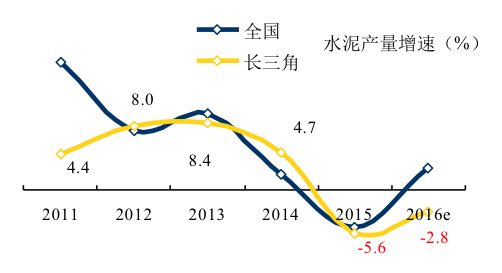

水泥产量:在全国止跌回稳背景下,表现较全国要弱,但下行幅度缩窄;

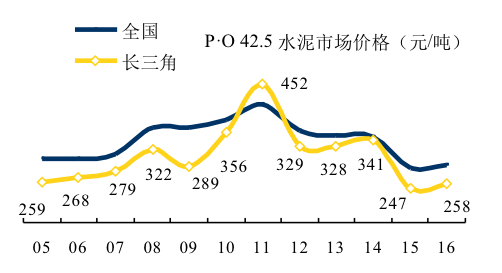

水泥价格:2016年展开两波行情,年末价格强劲反弹,较年初增长89元/吨,突破300元/吨靠近,为明年价格走势打下基础。

集中度:产能前3企业:海螺、中国建材、金峰,占全省产能比重68.99%,海螺、中国建材产能占比都在30%以上。

一、熟料产能发挥率

长三角地区2015年熟料产能发挥率85%,高出全国18%。长三角能够保持如此高的发挥率,一是,南方进入长三角以来,积极主动带头压缩低效产能,不完全估计停运熟料产能在2,500万吨左右;二是,停窑限产,控制产量发挥;三是,由于对供给端新增产能的控制,2011~2015年熟料产量增长超过产能增长。

相比较北方地区,重要一点是,需求在高位持续保持中低速增长,使产能发挥率得以维持,供需弹性得以体现。而北方地区正相反,产能(供给)增长,产量(需求)下降,形成剪刀差。需求下降过快,供给端的调控难以修复需求的回落;西南地区虽然需求还有增长,但供给端仍在增长。

二、房地产&基本建设

长三角地区房地产新开工面积同步全国,波动大。截止2016年11月,房地产新开工面积大幅反弹,增长12.6%,改变连续两年下行走势。

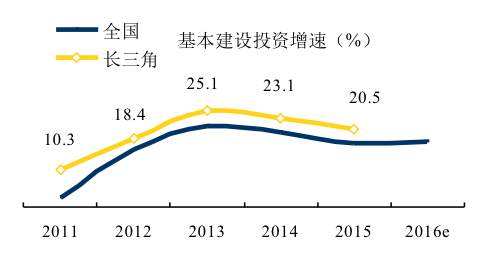

基本建设投资是国家调整经济发展重要手段,2012年后,国家调整经济发展模式,基本建设一直处在高位。长三角基本建设投资一直高于全国,平抑房地产的波动。(2016年国家统计局仅发布全国数据)

三、水泥产量

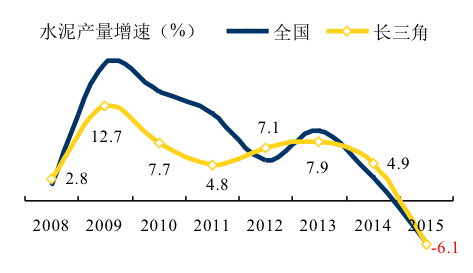

2015年市场出现负增长,2016年虽然下跌幅度有所收窄,但仍是负增长。

长三角是成熟市场,2015年前水泥产量一直保持在高位,中低速增长。2015年跌幅略大于全国,2016年和全国正相反,全国是正,长三角是负。表明长三角水泥需求还难言乐观。

四、水泥价格

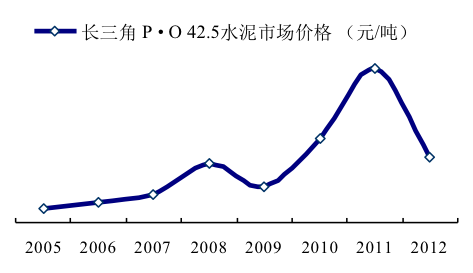

2011年,是长三角价格高点,2005年来,300元/吨以下有6年,以上有6年,各占一半。

2016年全年均价258元/吨,年末价格冲高到313元/吨,仍低于全国。

长三角由于市场过于开放,价格很难维持在高位。

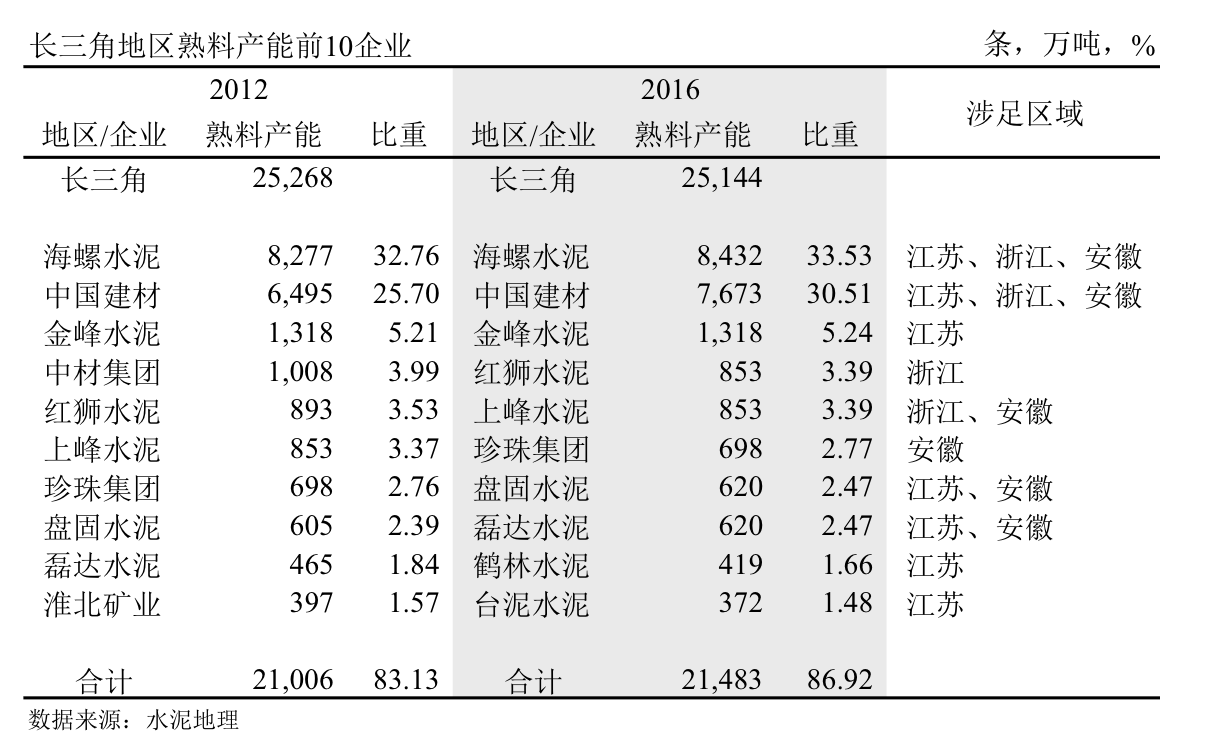

五、集中度

长三角是全国经济火车头,国内两巨头海螺、中国建材(南方、中联)在此有突出表现:

~2005年

海螺在安徽建设大规模熟料基地,在江苏、上海沿江、浙江沿海建设粉磨站,初步完成"T"型布局,熟料产能3,800万吨,占长三角27%,在产能前10企业中一家独大,浙江三狮、红狮脱颖而出,紧随其后,江苏金峰、浙江光宇并列第4。

2006~2008年

2006年;中国建材收购徐州海螺万吨线,为后期市场整合开启航向。2007年,中国建材组建南方,在浙江、江苏、安徽、上海进行大规模市场整合,长三角集中度迅速得以提升。海螺、中国建材两家产能占比53%,超过2005年前10企业的产能总和。

2009~2012年

期间新增产能大幅增长,海螺新增产能2,800万吨产能,南方通过收购,产能规模进一步扩大,地方民营企业有突出表现,以沿江建设5000 t/d 线为主选。

2013~2016年

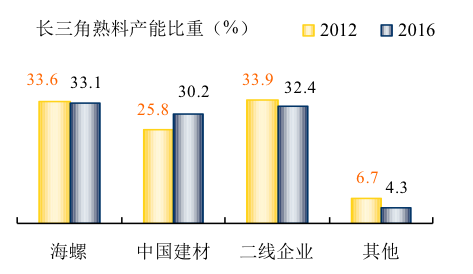

期间停运产能大于新增产能增长。2015年市场下行,开启了大企业间市场整合,两大央企重组使产能集中度进一步推高,中国建材增长5个百分点,海螺、中国建材两家产能占长三角64%。

六、点评

长三角是中国最大的城市群市场,拥有最为便利的长江物流,中国最大规模的企业海螺、中国建材在该地区。下面从以下几点描述市场和企业的演变过程:

1. 需求波动

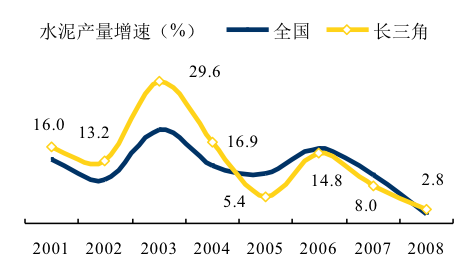

进入21世纪,中国经济起飞,长三角是火车头。2001~2005水泥产量平均增速16%,高出全国3个百分点之多。但呈前高后低走势,2003年达到顶点,当年增速杀到29.6%,2004年大幅回落12个百分点,2005年更是跌破全国平均水平,5.4%。

2006年反弹后持续下两年下跌,增速略低于全国。非常清晰地看到在两波行情中,拉升时间一个年度,下降时间会延续两个年度,下降幅度大于上升幅度。

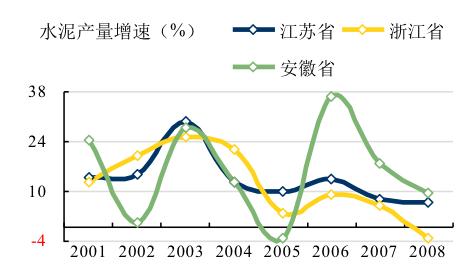

长三角江苏、浙江、安徽三省表现不一(2001~2007):

江苏:平均增速13.7%,波动不大;

浙江:增速最低,11.9%,向下趋势明显,2008年负增长;

安徽:增速最高,15.9%,大起大落。

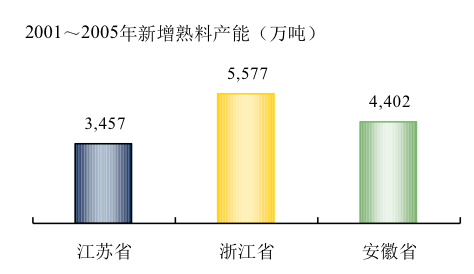

2. 新增产能

在市场看好背景下,长三角发展新型干法水泥走在全国前面,期间浙江新增产能最大,5,557万吨,和需求形成反差。

2004年后市场持续在低位徘徊,浙江新增产能增长过快,市场难以消化。"浙江现象" —— 市场供需关系发生转化,从高速增长掉头下行。

对这一快速变化,产业没有做好准备,过高地估计了市场增长空间和持续时间。

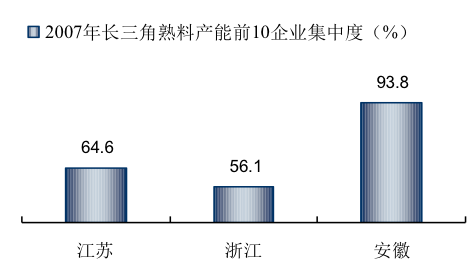

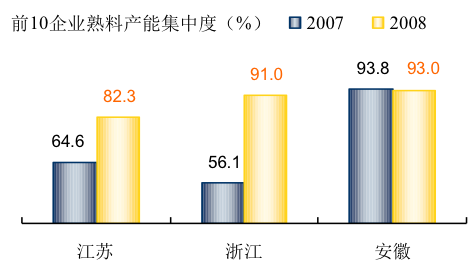

3. 产业集中度

在市场供需快速发展背景下,企业的规模、集中度也在迅速成长。新型干法线生产规模大,在淘汰落后产能中迅速发展,产业集中度得以提高(立窑企业规模小且分散)。3个省安徽集中度最高,浙江最低。集中度意味着对市场的应变能力和控制力。

浙江在大力发展新型干法水泥走在行业前面,但集中度表现反而显得弱势。

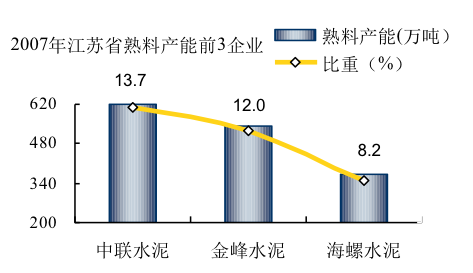

江苏省:中联收购徐州海螺万吨线,产能达到620万吨,反超海螺,占全省13.7%;金峰产能543万吨,排名第2;海螺减少360万吨,产能372万吨,退居第3。

3家产能占比33.9%,集中度不高。

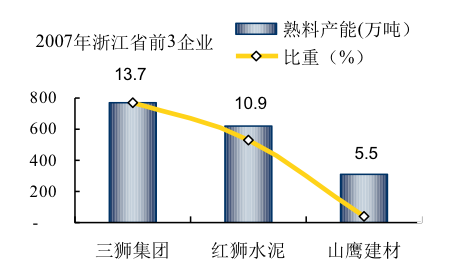

浙江省:三狮通过混合制迅速扩大产能, 775万吨,占全省13.7%;红狮,地方民营企业,坚持独立自主发展,产能620万吨。

3家产能占比30.1%,集中度不高。

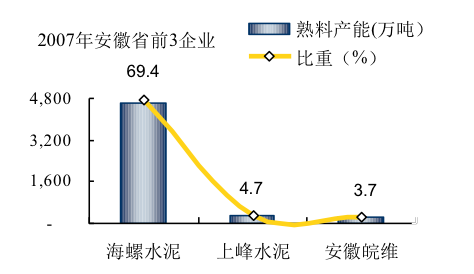

安徽省:海螺"T"型战略,生产基地立足安徽,目标市场沿长江。新型干法装备国产化、规模化。大规模基地建设,粉磨站沿江网状布点,产能规模同步市场发展迅速扩大。熟料产能4,619万吨,占全省69.4%,一家独大。

前3家产能占比77.8%。

通过对三省产能集中度的分析,海螺的战略更加超前和长远,这不是每家企业所能够做到的。正是由于海螺的生产规模、市场范围、装备技术远远超过对手,所以在应对市场变化,回旋余地更大。浙江由于集中度低,难以形成市场共识,市场下行导致企业间为生存处于充分竞争状态,产业效益走低。尤其大部分民营企业是民间高利贷集资,在长期低价格市场竞争中得不到回报,资金链断裂难以维继。

4. 中国建材进入,大规模市场整合

2004年末,长三角市场下行,2005年进一步下行,跌破6%关口。浙江省2005年利润仅1亿元,几近亏损。2006年虽有短暂反弹,2007、2008年继续下行态势。

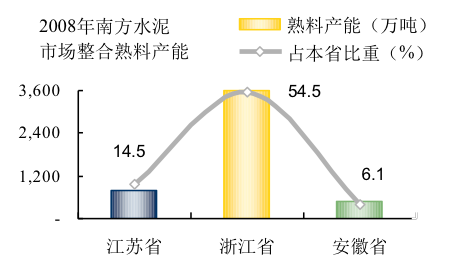

在市场下行中,对浙江民营企业冲击最大。南方水泥2007年开始出手,在浙江收购产能3,600万吨,占浙江产能54.5%;江苏收购775万吨,占江苏14.5%;安徽收购465万吨,占安徽6.1%。应该说收购产能主要发生在浙江,江苏、安徽是扫了个边。

为什么浙江成为南方水泥收购重点,而且比例会如此悬殊?

安徽,尽管市场波动大于浙江,但安徽产能前10企业比重高达94%,海螺一家占到69%。海螺在长三角都有布局,规模、成本优势都在,既有市场获取利润能力,又有多渠道资本市场融资能力。南方水泥在安徽的收购,是浙江企业在安徽的投资产能(靠近浙江)。

江苏,产能前10企业多元化,既有南方盟友中联,产能主要集中在北方,后进入南京;也有海螺(中联在徐州收购海螺表示是战略合作中收购,双方有默契);百年老店华新;外资企业台泥、太平洋、联合水泥。几家民营企业都有实力,金峰、盘固、磊达,没有被收购意愿。相比较,江苏新增产能不多,是熟料缺口省份。

浙江,水泥企业绝大部分是民营资本,早期积累都用于转型发展新型干法水泥,过于乐观地看到市场长期向好前景。在市场下行期,资金链发生问题,难以维继,纷纷寻找出路。

中国建材组建南方,从政策面、资金渠道、市场前景、产业集中度、体制上等多方位思考,加之有央企背景。经过为期一年多的准备、调研,果断出手。

5. 市场生变,4万亿助力

2009年国家4万亿投资,市场再添活力,长三角地区需求回升。2009~2014年水泥产量平均增速7.5%,5年间需求增长1.6亿吨。

2008年,南方水泥进入长三角的一个重要标志,就是提高产业集中度。由此拉开市场整合序幕,产业从技术结构调整向组织结构调整迈出重要一步。相比较2007年,浙江前10企业产能集中度提高35个百分点,达到91%;江苏提高18个百分点,82%;安徽基本持平,浙江提高最大,一改市场格局。

南方重组市场的重要意义在于:加强企业间对话通道和能力,增强市场主导企业的话语权(海螺、中国建材),从而大大提高应对市场波动的能力。没有集中度的提高,无法形成对市场整合的话语权。

南方水泥针对市场下行,开出"药方":抑制新增产能,限制产量发挥,停运低效产能。是行业最早在供给端系统地"去产能",并持续推进。

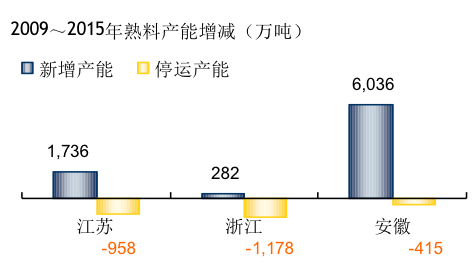

南方水泥在浙江抑制新增产能和停运抵消产能做出表率,2009~2015年期间,浙江新增产能282万吨,停运低效产能1,178万吨(不完全统计);江苏新增产能1,736万吨,停运低效产能958万吨;由于供需矛盾日益突出,环保压力不断加大,生产、运输成本的竞争差异,长三角水泥产业新增产能西移,安徽新增产能迅速增加,6,036万吨。

需求端增长,供给端控制,市场整合佐证,水泥价格不断提升。

6. 2012 ' 市场插曲

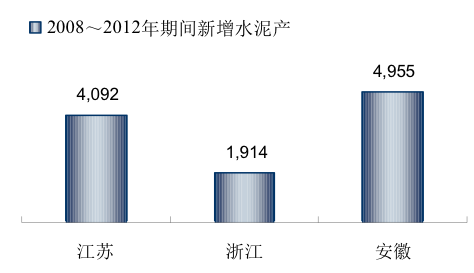

2008~2012年,市场保持平稳中速增长,价格回升。期间安徽水泥产量较2008年增长4,955万吨,江苏增长4,092万吨,浙江最低,1,914万吨,合计1.1亿吨。

市场就是这样,向好,就会有投资者;向差,就有出局者。周而复始,优胜劣汰,集中度提高。

长三角基本形成以海螺、中国建材为市场主导的两大企业,红狮、金峰、盘固台泥一批有实力的企业形成二线企业(在本省处于产能前10),剩下为其他企业,在规模、资金、发展都屈于劣势。

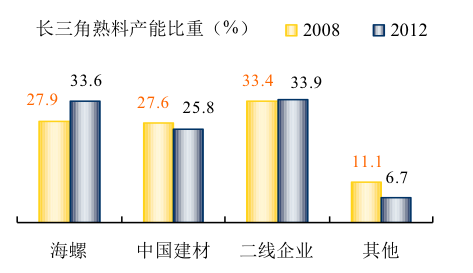

其他企业:2012年较2008年减少500多万吨,产能占比被压缩到一位数6.7%;

二线企业:长三角二线企业在全国最具成本优势及市场竞争力,2012年产能规模8,300万吨,较2008年增加1,800万吨,大都分布在安徽沿江一线,产能占比持平2008年;

中国建材:基本没有新建产能,主动关停小规模产能。2012年在市场波动下,收购安徽产能,几项相抵,较2008年增加950万吨,产能达到6,355万吨,但产能占比下降近2个百分点;

海螺水泥:长三角是海螺的核心市场,一定要保证这一市场"制空权",2005年,海螺产能持平二线企业,2008年被二线企业反超5个百分点,2012年,海螺产能规模8,277万吨,持平二线企业,产能占比33.6%,已微小差别低于二线企业。

市场需求有增量空间,必然就有企业规模发展空间,但如何把握这个度,谁也不愿放弃。中国建材看到更多是市场容量,若也参加企业规模扩大竞争,长三角市场肯定不会是今天的结局。海螺若不再扩容保持规模成本优势,恐怕也不会有今天的市场地位;二线企业经过2008年市场整合,根据自身的经济实力,精选布局,配置设备,增加市场博弈能力。

在变化的市场条件下,企业各自根据自身条件量身定制,不会是一个发展模式。

7. 2015 ' 市场生变,重组再起

2015年长三角水泥产量负增长,-6.1%。根据以往经验,只要市场供需发生较大变化,必然会出现重组,提高集中度,降低竞争。只是市场整合的规模、对象不同。

2008年的整合,是市场持续多年低迷,企业资金链发生断裂,央企中国建材进行大规模区域整合;2012年由于新增产能增长过快,供需关系严重倒挂,主要发生在安徽地区,中国建材再度进行区域收购;2015年,全国市场普遍下行,产业受到挑战。2016年前后,大企业间重组规模、频度为史上之最。长三角地区也不例外,两大央企中国建材、中材集团重组。

产业集中度再次生变,中国建材由2012年25.8%飙升至30.2%,一次飙升4个百分点之多,其他中小企业下降2.4个百分点,降至4.3%;二线企业降低1.5个百分点;海螺基本持平。

七、结束语

长三角是中国经济最发达地区,也是水泥市场最早进入成熟地区。市场规模、开放度、波动,市场重组力度、频度,在中国水泥业产生重大影响。海螺、中国建材两家市场运作不一的集团同台竞技,历时十年,从市场博弈走向市场整合,各自发挥优势,取长补短,推动市场前行。在两者长袖善舞之间,二线企业也不示弱,各有精彩。2001~2016年,长三角水泥进程是中国水泥业发展的缩影。我们看到:

孕育出中国水泥的领军 —— 海螺水泥。海螺在长三角的"T"型战略布局,可能在世界水泥史上不会有其二。因为再不会有这么大体量的规模市场和这么便利的长江物流条件。海螺的出现带动中国水泥工业迅速和国际接轨,缩小差距。而这只是"一挥手"十年时间,圆了中国几代水泥人的梦。

浙江民企,浙江是中国资本最活跃省份,进入21世纪,国家遇到经济大发展的"世纪机遇"。中国水泥工业必须抓住机会大力发展新型干法与世界接轨。发展新型干法首先就要解决资金问题,活跃、敏感的浙江民营资本,抓住了经济发展、产业升级这一机会,敢为人先大力发展新型干法,造就出一批民营企业水泥老板。得到时任中国水泥协会雷前治的充分肯定。浙江"金华兰溪"有多少个赵姓水泥老板,不是一掰手指头就能数的过来的。

2008年,大家看到了中国建材大刀阔斧,进行超大规模的并购。连带还有一个故事,数不过来的浙江民企老板,把"忍痛卖线"的资金带到全国各地去寻找新的机会。据不完全统计在全国26个省份有他们的身影,这无疑加快了中西部地区发展新型干法水泥的进度,佼佼者当数 —— 红狮,它在行业的地位和影响力,逐步被业内认可和学习。

中国建材组建南方,在东南地区的整合,已被美国哈佛大学作为经典教学案例,这在中国水泥史上是首例,恐怕也难再有来者。当年一位教授形容:中国建材网络了一批大小舢板,组成船队向配有装备精良,身披钢铁盔甲的航母"冲撞",这不是自投罗网去"zhaoshi"吗?一年过去了,三年过去了,十年过去了,市场整合,这是水泥产业还要走的路,中国建材牵手海螺仍在这条路上前行。

浙江民企在异地发展,但留存的江苏民企却仍在坚守并不断发展。"横刀立马"的金峰愣是在一地竖起9条线,成为江苏最大、最具影响的熟料企业;被海螺老总称为最有智慧的盘固水泥,步上峰后尘移师安徽建起3×5000 t/d 生产线,在线人工用到极致,成本不输海螺;无独有偶,磊达也在安徽建起3×5000 t/d 生产线,组织船队,西进熟料(从安徽基地),北拉混合材,在盐城筑起1,000万吨规模"粉磨城",降低各环节成本;素有"最有头脑"之称的鹤林,浓缩海螺精髓,筑起码头,建造大船,不在"红海"和同仁血拼,而是借船沿江驶向"蓝海",开辟新的市场……。

安徽,海螺名声太大,"东施效屏"的上峰虽然没有西施出彩,但的确有上佳表现,走在产业前面,已在海外建成投产水泥基地;珍珠集团,和浙江民企不一样,是"卖"了小线在本地皖北滁州凤阳又"建"起4×5000 t/d 大线,周边恰恰是海螺、中国建材两家,也要刮目相看。

长三角守着一条江,上述众多企业借江发展,海螺更是如鱼得水,建起了一个庞大的"水泥帝国"。古语言,成也萧何败也萧何。长江让中下游水泥企业充分得以施展拳脚。2010年以来,重庆东方希望一连砸下了5×5000 t/d线,被雷会长"誉为"长江上游的定时炸弹。问题总是会有的,水泥在发展的进程中,有认识上的差异、有区域上的差异。长江中游还有华新、亚泥,在市场整合道路上还有很长的路要走,且莫着急。

在水泥发展进程中,过程是"痛苦"的,希望结果是满意的。过程是漫长的,结果是一瞬间。在整个进程中,有一个个过程,一个个结果。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录