宁夏水泥:“囚徒困境” 产能爆发带来市场挤压

在4万亿投资热潮中,西北曾是最大的受益者,迅猛增长的水泥需求、高价格、高利润……水泥市场前所未有的火爆。然而时移事易,仅两年时间,西北就面临着产能冲击、需求增长速度放缓、价格从顶点滑落的挑战,这轮水泥周期似乎来的比其他任何一个地区都更猛、时间更短。

宁夏能源优势突出,但之前长期以来以农业为主的产业结构使其经济水平滞后,作为我国面积最小的区域,在这一轮高企高落的市场发展中,面临的市场格局变化也更为敏感——除自身新型干法产能的膨胀,周边的内蒙古、陕西、甘肃产能的爆发,使相互间水泥流向互相挤压。

在急剧的市场变化中,企业不可避免地要遭遇“囚徒困境”的博弈难题,尽管市场容量有限,但为在竞争不被淘汰最终纷纷扩大规模,所谓的“浙江现象”已不是个例。借经济发展大势,水泥工业完成了以新型干法为主导的技术结构调整,而大企业集团的迅速成长为水泥产业“十二五”期间质的调整奠定了基础。

一、宁夏经济发展与水泥工业概况

宁夏,处于黄河上游,区域总面积为6.6万多平方千米,占全国面积0.6%。尽管是我国面积最小的省区之一,但能源优势突出,已探明矿产50多种,煤炭储量为全国第六,人均产煤全国第三,人均发电量为全国第一。

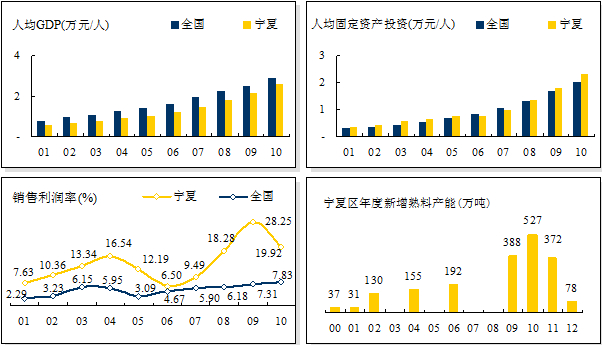

然而宁夏的产业结构仍然是以农业为主,尽管素有“塞上江南”的美名,经济基数小,仅占全国0.5%左右,且增长动力不强,人均GDP持续落后于全国平均水平。固定资产是GDP增长的主要动力,对GDP贡献率高达近90%,自2008年来投资力度加大,人均固定资产投资开始略超过全国平均水平,2010年宁夏人均固定资产投资为2.3万元/人,高于全国平均水平0.3万元/人。

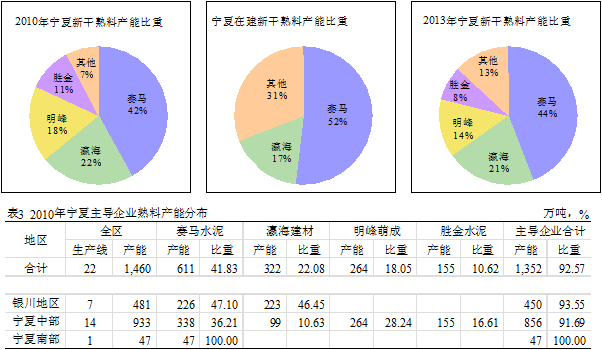

由于经济发展的限制,宁夏水泥新型干法建设速度缓慢,截止2008年底区域内累计投产产能546万吨,但水泥销售利润率持续远超全国平均水平。在4万亿投资热潮中,宁夏这篇沉寂的土地也开始热闹了,新型干法自2009年开始高速发展,2010年达到新线建设顶峰,截止2012年将累计建成投产27条线,熟料产能1,910万吨,保守估计水泥产能将达到3,200万吨,这个小区域内的水泥格局将进行改写。

二、宁夏新型干法生产线建设

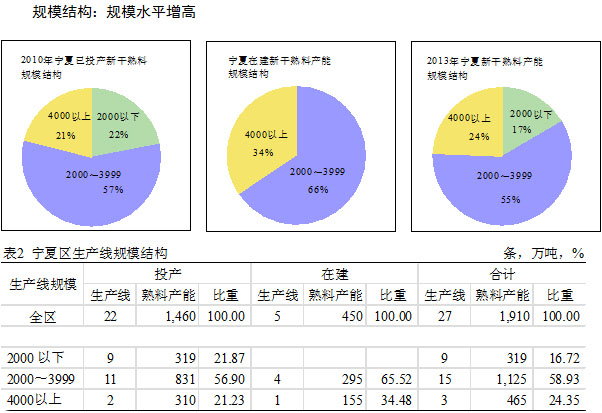

宁夏的新型干法前期发展较为缓慢,自2010年开始进入高峰期,中北部是主要聚集区,生产线规模有了质的飞跃。

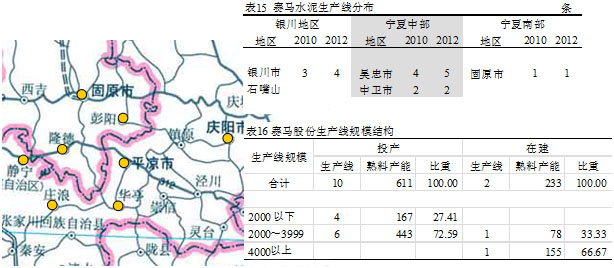

区域:中北部是重点

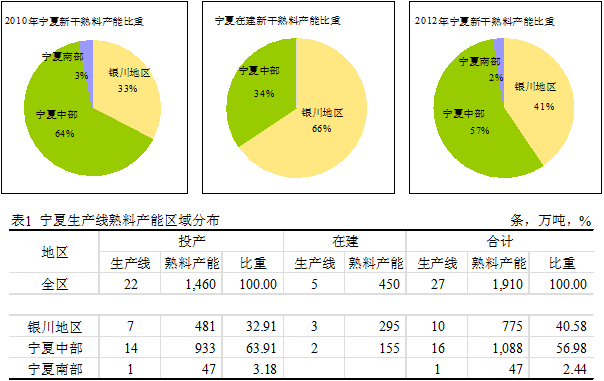

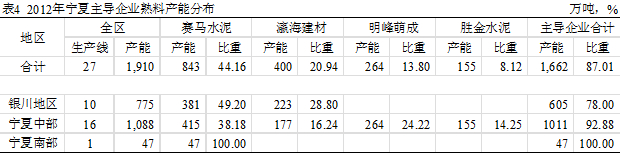

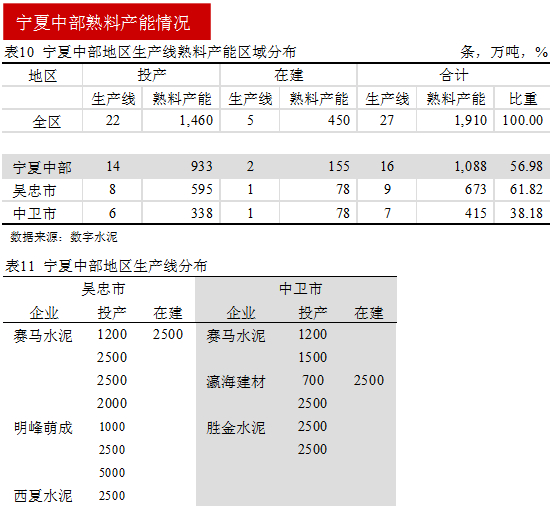

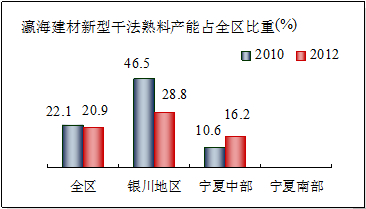

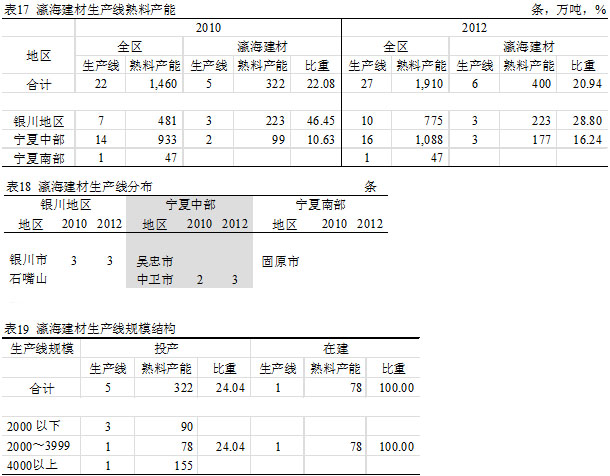

宁夏区分为北部的银川地区(银川、石嘴山)、宁夏中部(吴忠、中卫)、宁夏南部(固原)三个地区。2010年全区新型干法生产线22条,熟料产能1,460万吨,主要集中在中部地区,熟料产能933万吨;在建5条线共计450万吨熟料产能,2/3集中在银川地区,另外1/3在中部,而南部没有新建线。

从区域发展看,宁夏生产线集中在中北部地区,2012年熟料产能将占全区的97.56%,其中中部地区仍旧是熟料产能最大地区,为1,088万吨,但占全区比重由2010年的63.91%下降到56.98%,下降7个百分点,向银川地区转移。

规模结构:规模水平增高

2010年宁夏2000~3999 t/d 规模生产线熟料产能比重56.90%,4000 t/d规模生产线2条,2000 t/d 规模以下生产线9条;在建的生产线都是2000 t/d规模以上生产线,其中1条是5000 t/d生产线。至2012年宁夏水泥工业的规模结构发生根本性的变化,2000 t/d规模以下生产线由于生产成本压力将逐步退出。

三、主导企业

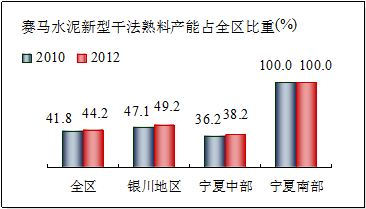

2010年,宁夏前4家企业分别为赛马水泥、瀛海建材、明峰萌成、胜金水泥,新型干法熟料产能合计占全区的92.57%,其中赛马、瀛海两家熟料产能就占到了全区的64%。

赛马水泥在宁夏全区布局,2010年在全区的比重达41.83%,在银川、中部以及南部的熟料产能比重分别为47.10%、36.21%、100%,有绝对的市场影响力;其他三家均为民营企业:瀛海建材熟料产能分布在银川地区和中部地区,熟料产能比重分别为28.80%、16.24%;明峰萌成和胜金集中在中部,熟料产能分别为24.22%、14.25%。

2012年宁夏新型干法熟料产能结构略有变化,前4家企业占全区产能降低到87%,主要是在石嘴山地区民营企业新上了两条线;但赛马、瀛海两家企业产能都有成长,占全区熟料产能65%,同2010年相比,占全区比重上升1%,仍保持对市场的影响力。

四、区域市场

宁夏的新型干法建设迅猛,特别是银川地区和宁夏中部两区域,而周边地区强劲的生产线建设势头对区域内水泥形成了反压,区域竞争格局面临着新挑战。

银川地区:赛马、瀛海强势 市场产能冲击力大

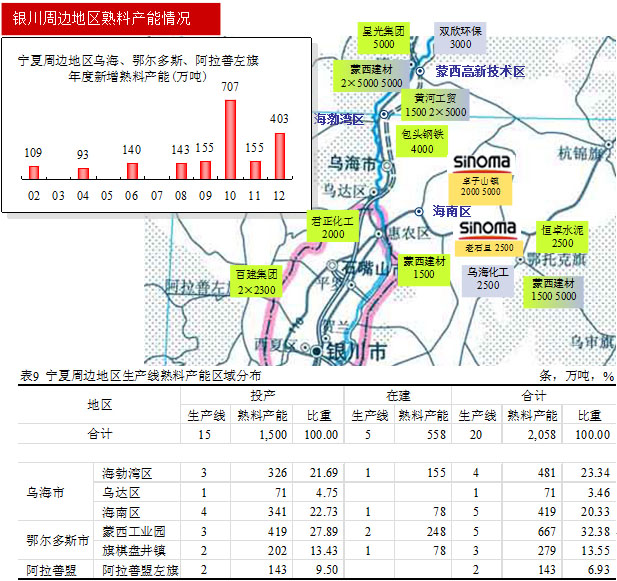

银川地区包括银川市和石嘴山两个市,赛马和瀛海在区域内具有明显的产能优势,但在本地以及周边内蒙乌海、鄂尔多斯、阿拉善左旗的熟料产能膨胀中受到冲击。

区域产能——

银川地区是宁夏的经济发达地区,2010年底区域内7条新型干法生产线集中在银川市,熟料产能481万吨,而石嘴山是空白区;

目前在建3条生产线,其中银川1条5000 t/d生产线,石嘴山布局两条2000 t/d规模生产线,结束了该区域没有新型干法生产线的历史。2012年银川地区熟料产能将达775万吨,占到整个宁夏的40.58%。

主导企业——

赛马股份、瀛海建材两大企业集团基本左右了该区域市场:

赛马在银川已投产3条2000 t/d规模以上的生产线,控制了银川市47.10%的产能,为控制市场在套门沟建设1条5000 t/d线,有望2011年投产,进一步强化对银川地区的控制,在银川市的产能比重将从2010年的增加到60%;

瀛海调整生产规模结构,一手逐步关闭小规模生产线,一手建扩张产能,建设规模以上生产线,2010年率先投产了宁夏的第一条5000 t/d生产线(位于银川市永宁),巩固了其在宁夏的地位。

石嘴山没有石灰石资源,两大集团都均未涉及,赛马凭借在银川和内蒙乌海南北两地的布局钳制石嘴山市场,但随着恒达水泥和大地化工生产线的投产,究竟在大企业集团的控制范围内出现了一块空白地。

影响区域——

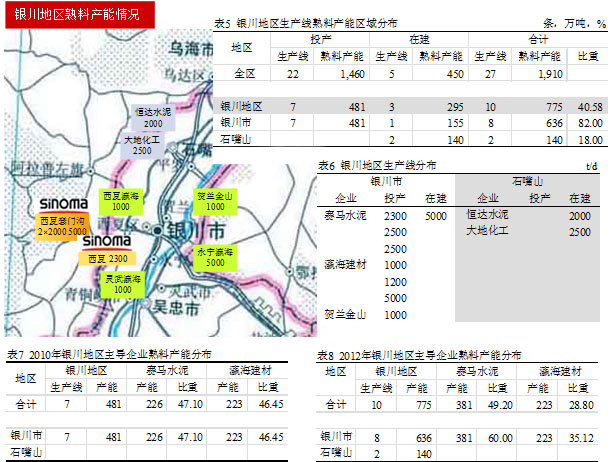

赛马当年收内蒙的西水创业,意在建立银川市场的北大门,将防线扩大到内蒙区域。但随着市场的快速成长,影响宁夏区域市场的不仅是本地的生产线建设,更值得关注的是处于银川地区北部的内蒙乌海、鄂尔多斯、阿拉善左旗,熟料产能爆发式地急剧增长,对市场影响甚大。

内蒙是能源大省,近10年的高速发展极大地拉动了经济成长,煤化工是内蒙的支柱产业,随着技术的进步,进行产业链的延伸,水泥成为内蒙工业发展的热门产业,2010年大大地突破以往新增产能的节奏。宁夏周边的内蒙乌海、鄂尔多斯、阿拉善左旗的煤炭、石灰石资源丰富,拔地而起,2010年就新投6条线的熟料产能707万吨,几乎与此前多年新型干法生产线产能相当;目前在建的还有5条生产线,熟料产能合计558万吨(其中2011年将投产155万吨,2012年投产403万吨)。

产能过剩现象已经出现,但仍挡不住建线的冲劲,在调研中笔者了解到仍有计划新上的线。理由有二:其一,自己再不扩大规模,就无力和对手竞争,规模是保护企业的“尚方宝剑” ,孰不知企业规模做大了,市场容量是否能够消化?其二,煤化工产业都要上循化经济,配套水泥生产线是项目审批的必须,这是政策,首先要上的是主业,水泥市场在哪没有关系。

这也是一个值得探讨的问题——产业链延伸是当今工业发展的方向,也是社会进步、技术提升的所在,然而在发展中形成产能过剩也是市场正常的现象。但笔者认为过剩是暂时的,通过市场竞争实现优胜劣汰是一种进步,只有这种进步才会推动产业升级,这就是市场发展的循环链。

但问题在于,宁夏周边的这些内蒙古区域市场并不大,需求的增长远落后于产能的增长。从调研中了解到,除本地市场外,呼包鄂(内蒙古的呼和浩特、包头、鄂尔多斯)以及陕北是其目标市场,但运距都在400公里开外,运输成本成为影响竞争力一要素,加之围绕呼包鄂、陕北的地区都在建线,产能正在释放高峰期,所以新投的产能没有市场销路,在厂区堆放的熟料随处可见。

宁夏中部:企业汇集 产能剧增 受甘肃水泥反压

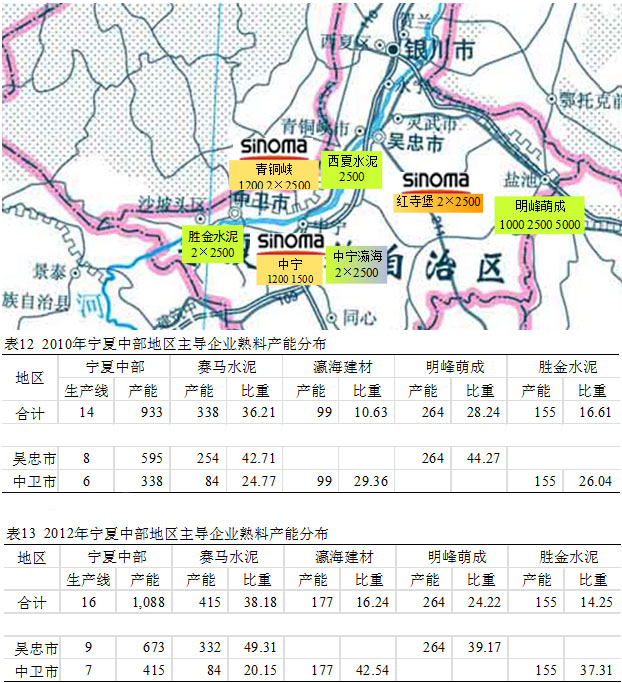

宁夏中部包括吴忠和中卫两市,是宁夏的产能聚集地,前4家主导企业赛马、瀛海、明峰萌成、胜金都云集在此。

区域产能——

2010年底宁夏中部地区共投产14条新型干法生产线,合计熟料产能933万吨;在建生产线2条,建成投产后熟料产能将达到近1,100万吨,占整个宁夏熟料产能60%以上。其中吴忠9条线、熟料产能673万吨,占宁夏中部地区的61.82%。

主导企业——

赛马水泥在宁夏中部地区共有3个布点7条线:青铜峡布点是宁夏水泥工业的摇篮,培养了大批水泥人材,1条1200 t/d、2条2500 t/d主攻吴忠市场;在中宁的两条2000 t/d 规模以下生产线守住中卫市场,并相互呼应;红寺堡开发区太阳山镇的两条2500 t/d生产线在去年和今年先后投产,意在加强对中部地区的产能规模并向陕北辐射。

另外宁夏中部地区自2009年后,市场格局发生了很大变化,几家民营企业在宁夏中部地区都有布局:瀛海在2009、2011年两条2500 t/d线先后落户中宁;明峰萌成在吴忠东部盐池,2009、2010年先后各上了2500 t/d、5000 t/,除本地市场外,向甘肃庆阳地区延伸;胜金也是在2009、2010年一气上了两条2500 t/d生产线。

如此迅速、大规模的新增产能投产,带来了市场变数:

首先,赛马在中部地区的市场控制能力受到挑战,尽管在红寺堡开发区新增两条2500 t/d生产线,但本地市场难以消化,只有向周边辐射,受到阻力;

而赛马在中卫只有两条小规模生产线,瀛海、胜金都看中中卫,在一地分别建设两条2500 t/d线拔地而起,用建线速度及规模保持在区域内的优势,挑战赛马的市场地位。胜金为扩大市场范围,在固原配套100水泥万吨粉磨能力,但运输距离400公里,运输成本较高;

而明峰萌成有自己的算盘,没有和大家去凑热闹,跑到东部的旮旯角——盐池想独善其身,坐卧盐池,探手甘肃庆阳,2009、2010两年市场都有不错的表现,但在2011年市场发生了变化,甘肃平凉海螺的两条5000 t/d生产线相继投产,改变了市场流向,拦截了明峰萌成向庆阳的流向。由于地区的价格差异,明峰萌成欲想调头,再转战宁夏市场,但孰不知,2011年是西北熟料产能的高释放期,很多地区的市场流向都发生了变化。

宁夏南部:水泥流向反压

宁夏南部仅固原一市,但面积较大,这个区域市场的变化是全国市场的一个缩影,折射出市场的变化:区域内只有赛马水泥在此布有1条1500 t/d 生产线,市场相对独立,市场启动前,这条小规模的生产线不仅满足本地需求,还可向周边地区输出,小日子肯定不错。但随着经济发展、市场增容、交通改变、水泥的布局也在发生变化,今年似乎也“风声渐紧”, 胜金水泥在固原也建设了100万吨粉磨站,另外受周边区域新释放的产能压力,传统的周边市场开始回缩反压,特别是海螺平凉两条5000 t/d线的投产,无疑改写了水泥市场的格局和水泥的流向。宁夏南部市场变革不是个案,在全国具有代表性——与时俱进,把握时机,强者胜出。

五、赛马股份与瀛海建材

赛马股份和瀛海建材是宁夏两大龙头企业,2012年两家企业新型干法产能的比重占宁夏的65%,对市场有足够的影响力。

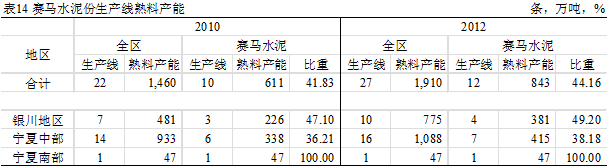

赛马股份:全方位布局 占据市场主导 但受产能冲击

2010年,赛马共投产10条生产线,除在石嘴山没有生产线外,在宁夏全区布局,重点是在银川和宁夏中部地区,2010年新型干法熟料产能占全区的41.83%,由于宁夏市场容量有限,赛马生产线仍以中小规模生产线为主;随着市场、竞争对手的变化,赛马进一步完善在宁夏区域的布局,在银川、吴忠投下5000 t/d、2500 t/d线,加强了在该区域的产能规模优势,巩固其在宁夏核心市场的地位,2012年区域熟料产能占比上升到44.16%,继续保持在全区的主导地位;同时在周边地区甘肃白银与天水、内蒙乌海通过新建和并购扩大产能,和宁夏地区呼应,形成有效的区域联动机制。

2010年,赛马共投产10条生产线,除在石嘴山没有生产线外,在宁夏全区布局,重点是在银川和宁夏中部地区,2010年新型干法熟料产能占全区的41.83%,由于宁夏市场容量有限,赛马生产线仍以中小规模生产线为主;随着市场、竞争对手的变化,赛马进一步完善在宁夏区域的布局,在银川、吴忠投下5000 t/d、2500 t/d线,加强了在该区域的产能规模优势,巩固其在宁夏核心市场的地位,2012年区域熟料产能占比上升到44.16%,继续保持在全区的主导地位;同时在周边地区甘肃白银与天水、内蒙乌海通过新建和并购扩大产能,和宁夏地区呼应,形成有效的区域联动机制。

银川地区:赛马在此区域已投产3条2000 t/d规模生产线,在建5000 t/d线年内有望投产,唯一的竞争对手瀛海于2010年在银川永宁县投产一条5000 t/d线。

宁夏中部:赛马水泥在中部三点布局,在区域内的三地已投产6条生产线,在建1条,其中3条是2000 t/d规模以下生产线。青铜峡布点主攻吴忠市场,中宁生产线守住本地市场,并相互呼应;红寺堡开发区布点意在加强对中部地区的产能规模并向陕北辐射。

宁夏南部:随着周边新增产能大规模释放,曾作为宁夏的南大门 ―― 赛马1条1500 t/d生产线显然力不从心,有扩大产能的意愿,但受国家水泥政策和市场容量所限是否能够建设实施。不仅在周边的市场受到挤压,在固原的核心市场也受到了挑战。

赛马的区域范围基本形成,在宁夏的区域市场控制力占有市场的主导地位,但由于宁夏区域小,周边产能变数过大,对其有一定的压力。

瀛海建材:抓住市场机遇 思路清晰

瀛海建材:抓住市场机遇 思路清晰

瀛海建材是一家民营企业,分布在银川和吴忠市,近两年瀛海建材抓住市场发展机会,果断停小线上大线,自2009年起,每年一条线,2500 t/d、5000 t/d、2500 t/d,三年三条线,并拟再上一条5000 t/d线。至2012年新型干法熟料产能占全区的20.94%,与2010年基本持平。

瀛海作为一家民营企业在宁夏做到如此规模实属不易,是民营企业的皎皎者,有做强企业的清晰路线,在市场机会来临之时,抓住了两点:一是,“不安分”于现状,图谋思变上大线停小线,跟上行业发展;二是,在银川和吴忠布点,形成区域规模优势,为今后的市场整合中形成足够的话语权。

银川地区:瀛海建材在银川3条线,西夏、灵武1000 t/d、1200 t/d规模生产线,行将完成历史使命,2010年10月投产的5000 t/d生产线将成为在银川的主力,矿山源自阿拉善左旗,品位优良。赛马2011年5000 t/d线的投产使瀛海在银川产能比重降低,好似军备竞赛一样,产能的增加无疑能够加强市场的话语权,瀛海也希望在银川上二线圆做大做强的梦想,但市场容量和国家政策也是企业在发展中的制约条件。

宁夏中部:瀛海在吴忠700 t/d线已经停产,2009年投产一条2500 t/d生产线,年内再投一条2500 t/d线,加强了在宁夏中部地区的产能比重,形成规模优势。

六、市场思考

近几年高起高落的西北市场备受关注,水泥价格在2011年出现大幅跳水,仍在持续释放的产能继续冲击着市场。市场剧烈变化中,大部分水泥企业在“囚徒困境”中选择了新建产能,产能过剩并不可避免,优胜劣汰是市场重新平衡、实现下一阶段质的飞跃的最终手段。

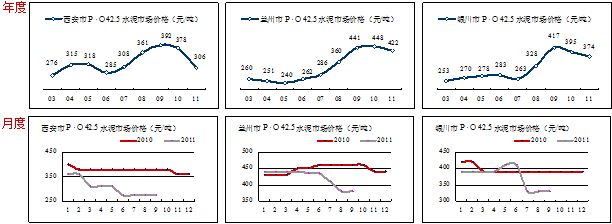

西北产能过剩压力显现 价格从高位回落

宁夏是一个小区域市场,但“麻雀虽小却五脏俱全”,而周边的陕西、甘肃和它紧密相连,三省区域相连,可谓牵“一发动全身”。

数字水泥跟踪西北市场发展:2008年市场启动,经济建设进入高潮期,2009年是水泥价格的顶点,2010年开始下滑,2011年下滑加速——从三省份的省会西安、兰州、银川看,西安3月极度下挫50元/吨,6月再度下挫,半年跌去了100元/吨;银川7月大幅跳水,兰州情形稍好,缓步下滑,但较年初也缩水了60元/吨。

西北水泥价格的变化源于供需关系的变化:

2008年,在国家的4万亿投资中,西北是最大受益者,大规模的基础设施建设全面展开,水泥需求陡然飙升,水泥价格上了一个台阶,一度居国内之首;

2008年,在国家的4万亿投资中,西北是最大受益者,大规模的基础设施建设全面展开,水泥需求陡然飙升,水泥价格上了一个台阶,一度居国内之首;

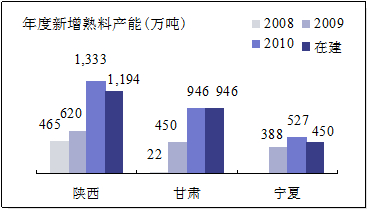

2009~2012年是市场的水泥投资建设的高潮:陕西2010年一年就投产1,333万吨熟料产能,高出2008、2009年两年新增产能总和,目前仍在建1,194万吨,有消息称计划上12000 t/d生产线,成为西北最大规模生产线;甘肃2008年仅有22万吨产能投放,2009年一跃到450万吨,2010年再度翻番到946万吨,在建产能仍有946万吨;宁夏2008年没有新增产能,2009年建成投产产能388万吨,较历史最高的2006年192万吨高出近200万吨,2010年再度攀高达到527万吨,连创历史新高,在建450万吨。

西北的水泥价格已在下滑、产能还在持续释放,更为值得关注的是,4万亿投资已近尾声,需求的增速也将从高位回落。“淘汰落后”、“限产保价”是市场对策,这杆大旗或许在西北也要扛起,但是否灵验还要看时机。

市场急剧发展带来企业的“囚徒困境” 优胜劣汰是回归平衡的最终手段

每个区域的经济发展都是有周期规律的,“十五”、“十一五”的10年间我国水泥工业从东部到中部至西部都基本走完了这一轮经济发展周期。水泥是拉动型产业,“经济高速发展——需求旺盛——新型干法生产线建设火爆”是一种链式反应,在这种急剧的市场变化中,企业遭遇了不同程度的“囚徒困境”博弈难题,大家都建生产线你也建,市场空间容量有限,你不建,在激烈市场竞争中逐渐处于劣势。博弈的最终结局是纷纷建设生产线,提升企业的产能规模,在市场竞争中努力站稳脚跟。

在经济高速发展不管是被动扩张抑或是主动扩张,最终都是带来了产能的膨胀,可以说“浙江现象”不是个例,从局部性产能过剩到阶段性产能过剩,再到全局性产能过剩,产能过剩已成为各个区域水泥市场发展的必然。但借经济发展大势,中国水泥工业首先是进行技术结构调整,新型干法水泥已占据主导,其次是大企业集团迅速成长,这为水泥产业下一步质的调整奠定了基础。

西北是我国经济最晚启动的地区,在这一轮经济发展高潮中,一方面大规模的新型干法生产线建设使其水泥结构调整也进入了一个新时期,5000 t/d生产线随着市场规模的增加开始生根,其规模成本优势已充分体现。另一方面许多投资者抓住了经济大发展的时机,借此提升自己的产能规模,扩大市场份额,特别是大企业集团已逐渐形成规模:

——中材集团旗下的天山、祁连山、赛马在新疆、甘肃、宁夏握有市场的主导权,在青海、陕西也有布点;

——冀东在陕西摆下强势阵容,新建、并购并举,拥有8条生产线,产能超过1,000万吨,充分享受到市场昌盛期的成果;

——“十一五”末海螺借西北市场大发展,在陕西、甘肃投入重兵,携5000 t/d规模生产线进入市场,生产经营管理、低成本运作方式提升了西北水泥工业水平,让西北企业同行”大开眼界”。

——值得一提还有两家民营水泥企业:本地企业尧柏凭借“分布式”布局,借助资本市场,先在英国上市,再转香港上市融资,取得不凡业绩,可说是国内民营企业的姣姣者;声威从浙江民企做到现在的成功者,在陕西关中布阵,再入陕北建设大规模粉磨站。

这些企业把握住了借经济浪潮发展企业的时机,但水泥产业是周期性产业,必将遇到周期给企业带来的挑战,产能过剩、价格走低在水泥产业不是新问题,问题在于,如何实现市场的重新平衡和更高层次的质的飞跃。在新一轮市场洗涤中,谁能审时度势、把握时机再度辉煌?海螺、冀东是业内老牌企业,几经周期波折,在市场起伏中有着丰富的经验;中材集团是“十一五”通过市场整合迅速发展起来的企业,旗下的三家企业都是本地的龙头老牌企业、上市公司,竞争力不容小觑……优胜劣汰,是市场回归平衡的最终手段。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录