新疆:面对市场供需,一切尽在不言中

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

新疆维吾尔自治区,简称新,位于中国西北边陲,首府乌鲁木齐,是中国五个少数民族自治区之一,也是中国陆地面积最大的省级行政区,面积166万平方公里,占中国国土总面积六分之一。新疆地处亚欧大陆腹地,陆地边境线5,600多公里,周边与俄罗斯、哈萨克斯坦、吉尔吉斯斯坦、塔吉克斯坦、巴基斯坦、蒙古、印度、阿富汗斯坦八国接壤。

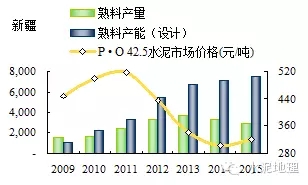

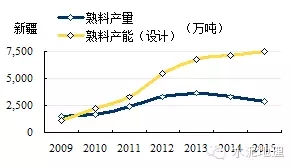

2009~2013年,新疆水泥工业迅猛发展,平均增速24.95%,仅低于贵州、青海。2015年水泥产量大幅回落,负增长,-14,69%,产量4,099万吨。

一、水泥价格

新疆区域封闭,市场价格独立全国走势。在价格表现上新疆有几个纪录(2005年以来,除西藏外)。

— 连续6年价格在400元/吨以上(2005、2006年接近400/吨);

— 5年价格为全国最高(新疆2005~2007、2010、2011;四川2008、2009;吉林2013;黑龙江2012、2014、2015);

— 2011年518元/吨,不仅是新疆最高纪录,也是2005年以来全国最高纪录。

2011年价格摸高后,价格快速下滑,2013、2014年连续两年价格低于全国,2015年全行业亏损,新疆通过行业自律,全区域控制产能发挥,稳住价格进一步下跌,避免亏损更为严重。

二、水泥产量

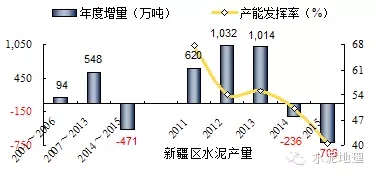

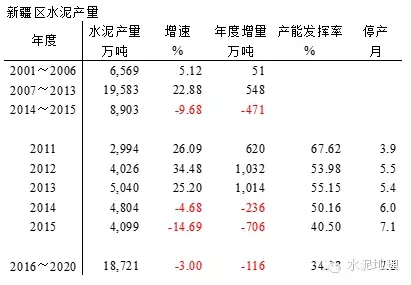

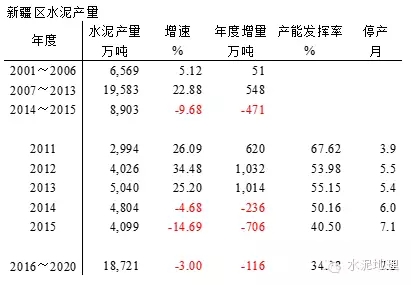

进入21 世纪,新疆水泥进入发展期,2009年后更是进了快车道,2013年,提前全国一年撞线跑到顶点,5,040万吨,2014年不仅增速下滑,产量一步到位,负增长,-4.68%;2015年,走得更急,负增长,-14.69%,是西北产量降幅最快、最大地区。

三、新增产能

手上资料记录,中国第一条新型干法生产线是1981年在新疆乌鲁木齐投产的700t/d 线,也被称为是"点菜拼盘",集各家之优组合起来的一条线。

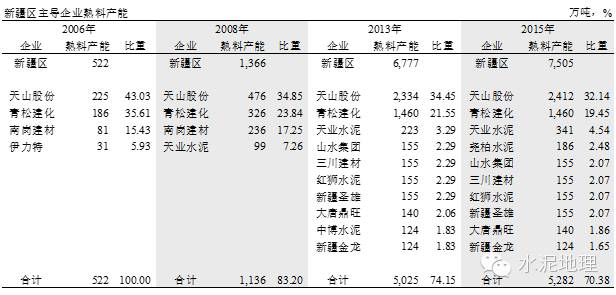

2006年,12条新型干法生产线,产能520万吨,4家企业,天山、青松、南岗、伊力特。熟料产能为:225、186、81、31万吨。天山股份加盟中材集团。

2007年前,新疆水泥工业发展缓慢,每年形成新型干法产能不足100万吨。

2008~2009年,新型干法建设提速,每年5条线,产能300万吨。共计投产26条线,产能1.366万吨,生产线平均规模1700t/d。天山、青松、南岗、天业,熟料产能为:476、326、236、99万吨,占全区比重,35%、24%、17%、7%,合计76%。

20010~2013年,新增产能爆发式增长,2012年当年建成投产20条线,产能2,248万吨。新疆这么"狂热"地新增扩容,稍微明白的人都看出问题,更是新疆水泥人痛心疾首、挥之不去的心事。海螺、冀东都组织去调研,回来答卷:不能去碰这块烫山芋。4年间新建56条线,产能5,700万吨,是已投产产能的5.5倍。如此密集的产能投产,找不出第二家,真是"任性"。产能"任性"增长,价格"随意"下滑,反其道行之。

2015年,生产线81条,熟料产能,7,500万吨。生产线平均规模2900 t/d。天山,26条线产能2,400万吨,占比34%;青松16条线,产能1,460万吨,占比19%。

不完全统计,在建线2条。

四、供需关系

新疆水泥市场是一个高起高落市场,需求经历爬坡、高速发展、正在快速跌落的一个过程。相应产能是持续增长,导致产能发挥率不断走低。尽管2012、2013年年水泥增量都在1,000万吨以上,但2012年新增熟料产能2,250万吨,折合水泥保守估计3,200万吨以上,供给增长的幅度大大超出需求,2014年后持续负增长,致使新疆供需关系日趋恶化。

2001~2006年,低速发展期,生产水泥6,569万吨,平均年增速5%,年增量94万吨;

2007~2013年,高速发展期,生产水泥1.96亿吨,增速23%,年均增量548万吨;

2014~2015年,市场下行期,生产水泥8,903万吨,负增长,-9.68%,年均减量471万吨。

新疆水泥需求从高位迅速下滑,和东北、华北情况类似,没有一个过渡平台期。为应对需求过快下滑,新疆水泥业在供给端加大措施力度:一是,通过错峰生产,控制产能发挥;二是,淘汰32.5复合水泥,从生产、品种上进行供给端调控,力争尽快扭亏,也是各地最为坚决、采取措施最为有力的地区。

五、产能结构、区域、集中度

1. 产能结构

新疆83条生产线,熟料产能7,505(设计能力)万吨, 4000 t/d 规模以上生产线21条,熟料产能3,162万吨,占比42%,较低。中小规模生产线,62条,占比58%。2015年新疆熟料产量2,859万吨,熟料产能远超熟料产量。

2. 区域

新疆划分为乌昌、东疆、北疆、南疆四个地区。

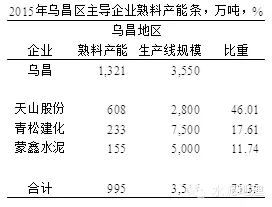

1) 乌昌地区

含乌鲁木齐、昌吉,12条线,熟料产能1,320万吨。生产线平均规模3,550 t/d ,天山在乌昌两地都有布局,是天山股份主市场,7条线,600万吨,占比46%,在各区中占比最高;青松、蒙鑫7500、5000 t/d 线在乌鲁木齐和昌吉。

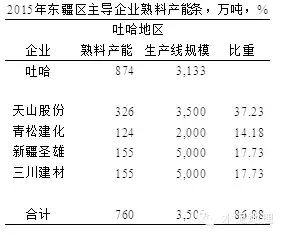

2) 东疆地区

含吐鲁番、哈密,9条线,熟料产能870万吨,新疆产能规模最小区域,生产线平均规模3,133 t/d ,天山在两地3条线,320万吨,占比37%;青松、在哈密2条2000 t/d 线;圣雄、三建在吐鲁番;海螺通过收购哈密弘毅一条2500 t/d 线。

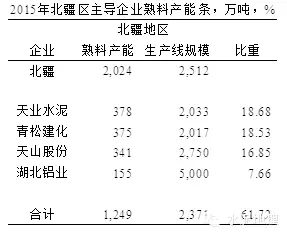

3) 北疆地区

阿勒泰、塔城、博尔塔拉、克拉玛依、伊犁。26条线,熟料产能2,000万吨,新疆第二大产区。在这一区域中新疆前三企业都在名单上,但产能规模位置正好倒位。天业规模最大,在石河子区一地,6条线,378万吨产能;青松,6条线,378万吨产能,在塔城、博尔塔拉、伊犁,其中5条线为2013年收购南岗建材;天山,4条线,340万吨产能;分布在阿勒泰、塔城、伊犁;伊犁一地集中9条线,最为密集。

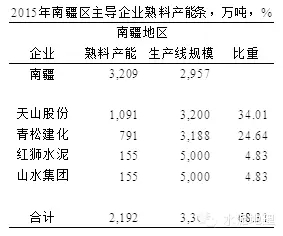

4) 南疆地区

阿克苏、喀什、克孜勒、和田、巴音郭楞、库尔勒。35条线,熟料产能3,200万吨,新疆最大产区,大部分产能都是在2009年后建建设,库尔勒没有生产线。

天山,除库尔勒外都有布局,11条线,产能1,100万吨,阿克苏、喀什、巴音各3条,和田、克孜勒各1条;其中2条5000 t/d,3条4000 t/d 线。

青松,未涉足喀什,8条线,产能800万吨,主要集中在阿克苏,4条线,克孜勒2条,其中1条6000 t/d线,和田、巴音各1条2500 t/d 线。

国内大企业红狮、山水、尧柏都有涉足,分别在阿克苏、喀什、和田,内地企业的管理水平值得新疆水泥企业学习、借鉴。

3. 集中度

天山、青松在市场是主导企业,十几年没有太大变化,2006年天山股份加盟央企中材集团,2013年南岗建材并入青松建化,两家在北疆市场份额弱一些。

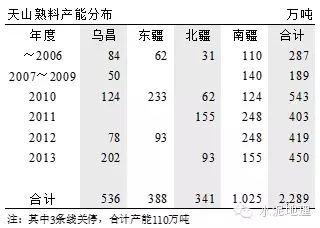

1) 天山股份

天山在新疆4个地区都有涉足,产能主要集中在南疆,其次在乌昌地区,2008年以来,天山完善布局,填平补齐、持续推进。2010~2013年是规模扩张高峰期,每年有3条以上生产线投产,最多一年在2010年,6条线,产能543万吨;南疆建设最为集中。

本文就天山股份在的南疆发展进程进行简要分析。

天山水泥发展战略是以时间、区域为轴线推进,同时保证产能规模扩张同步市场容量,平衡市场供需关系。天山主市场是乌昌地区,随着国家2007年关于新疆32号文件发布,天山将发展战略南移,加大南疆地区发展力度。

第一阶段,2001~2006年,首先在巴音布点,接着进入阿克苏,也是青松建化的大本营,这两地区与昌吉地区相邻。

第二阶段,2009~2013年,进一步向南推进,在南疆全线布局,分布实施。

2009面,在巴音追加投资,建设2000t/d三线(前两条是1000t/d 规模生产线),进一步加强市场控制力;同年进入喀什,建设2500 t/d 线。随着市场容量增加,天山开始以中、大规模生产线为主力阵容;

2010年,在阿克苏建设4000t/d二线;

2011年,在喀什疏附县建设4000t/d 二线,同时在叶城新建投产4000t/d 线;

2012、2013年,在和田、克孜勒再下两城,从而完成南疆布局。

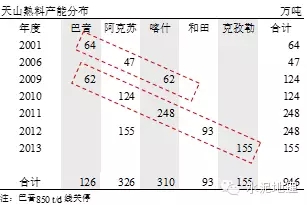

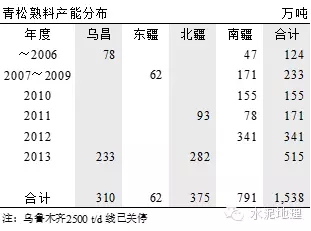

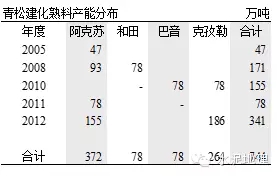

2) 青松建化

青松专注于南疆发展,不断加大规模,扩张区域。在其他地区都是单点布局,2013年是青松规模扩张最大的一年,在北疆地区收购南岗,在乌鲁木齐投产建设投产全疆规模最大7500 t/d 生产线。

阿克苏是青松在南疆的大本营,同样,青松加大对南疆的区域布局,应该始于天山南疆战略回话异曲同工。但青松更集中在阿克苏的投入。青松在战略实施中,时间、区域、生产线规模都在向前推进,给人留下深刻印象。

好的市场机会不仅仅是天山、青松看到并迅速实施、落地,但在同时,很多单线企业只看到眼前市场利益驱动而未考虑今后市场容量变化,唯恐错失时机,迫不及待地同时集中建设,多达10多条生产线。使得天山、青松如此一盘完好战略布局,被无序众多的市场策略所淹没,还不知要付出多少代价来挽回。

大企业集团规划、分布式实施战略和单线抢点建线的差距,这点只能有政府来"审批"了,这也是政府在项目审批时往往容易"错位"的原因,在市场出现爆发性增长的背景下''难以把握"'。

六、房地产影响

新疆房地产回调滞后于内地,开始进入下行之中。

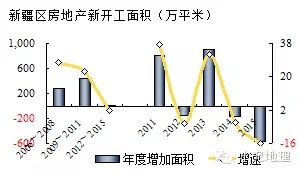

2013年新开工面积强劲反弹,3,730万平米,增量900万平米,摸高后连续负增长,2015年较2014年在下调14%,后期压力剧增,大有步内地后尘之势。

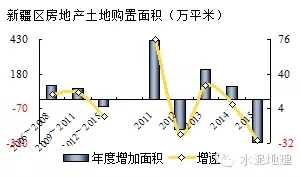

土地购置面积较新开工下行更早、幅度也大一些。

结束语

新疆水泥市场供需就是围绕着两条线展开,但这两条的走势越走越"宽阔",真是令人揪心。新疆产能已不是短期所能够消化掉的。再看下面两张图,一切尽在不言中。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录