祁连山:区域边际供需改善,盈利大幅提升

祁连山半年报显示,2013年上半年公司实现营业收入23.12亿元,同比增长24.57%;实现利润总额1.49亿元,同比增长516%;归属于上市公司股东的净利润为1.1亿元,同比增长314.46%;基本每股收益0.18元,略超预期。

一、政策倾斜,地区投资强劲

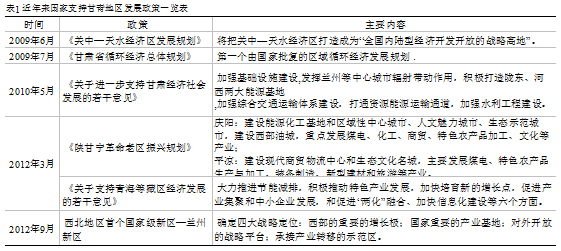

近年来国家对甘肃、青海地区(简称甘青地区)的政策支持力度明显增强,每年都有相关政策发布。2009 年6月国务院发布了《关中―天水经济区发展规划》,2009 年12 月批复了《甘肃省循环经济总体规划》,是第一个由国家批复的区域循环经济发展规划,2010 年5 月发布了《关于进一步支持甘肃经济社会发展的若干意见》,2012年就有3 项政策落地,3月出台《陕甘宁革命老区振兴规划》和《关于支持青海等藏区经济发展的若干意见》,9月国务院批准了西北地区首格国家级新区—兰州新区设立。

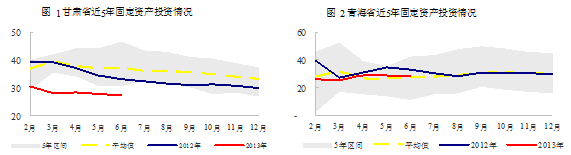

甘青地区重点工程固定资产投资增速2008 年以后加快增长,2009~2012 年年均增速35%、32.7%,分别超过全国平均水平10、8个百分点。与西北地区其他省份比较,甘肃35%的增速居首,青海仅次于甘肃。2013年1~6月,甘肃省固定资产投资27.4%,青海省固定资产投资28.2%,分别超过全国平均水平7、8个百分点。

二、基建投资持续高位带动水泥旺盛需求

基建投资在甘肃固定资产投资中的占比高,基建投资作为政府稳增长的主要手段之一,其投资规模会延续高位,甘肃作为西部地区基础设施建设落后的省份,将是基建投资的最大受益者之一。

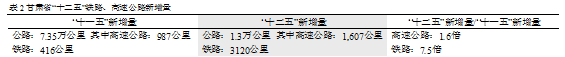

“十二五”期间甘肃省将大力建设铁路网和高速公路网,尤其是铁路网。铁路网建设将完成骨干运输通道的建设,包括兰新铁路二线、兰渝铁路线、宝兰客运专线、兰州至张掖增建三四线、包兰线扩能工程等。

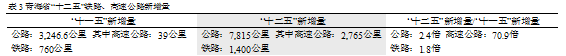

青海省由于基建基础薄弱,“十二五”期间基础设施建设仍是青海的重点工作。《青海省“十二五”发展规划》提出,“十二五”期间公路里程新增量是“十一五”增量的2.4倍,其中高速公路增量是“十一五”增量的70.9倍;铁路里程增量是“十一五”增量的1.8倍。

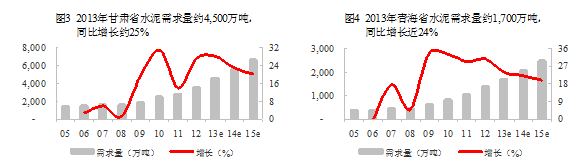

我们按照2013年甘肃固定资产投资同比增长30%,青海固定资产投资增长28%计算,预计2013年甘肃省水泥需求量约4,500万吨,同比增长约25%;青海省需求量约1,700万吨,同比增长近24%。

三、地区新增产能放缓,边际供需持续改善

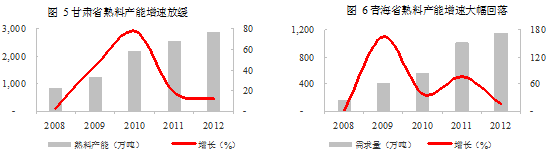

2009 年开始甘青地区市场需求迅猛增长,带动2009~2012年水泥产能的快速增长。甘肃熟料总产能由2008年底的847万吨快速增长至2012年底的2,867万吨,产能在4年之内翻了3倍多。青海熟料总产能由2008年底的155万吨快速增长至12年底的1,153万吨,产能在4年之内翻了7倍多。

甘肃、青海经过近年的产能释放,供给压力已大幅减轻,2012年新增水泥产量已超过当年新增产能。相对有限的新增规模,我们乐观认为2013年甘青地区的水泥景气度将继续提高。

为抑制产能过剩,发改委、工信部即出台的(2013) 892号文对水泥等产能过剩行业施以重拳。该政策文件中特别提到将责任落实到位,提出各级政府要对本地区遏制产能严重过剩行业盲目扩张负总责,切实加强组织领导和监督检查,对未按要求停建的违规在建项目,予以严肃查处,并追究相关责任人的责任。

"892号文”措辞严厉,后续若严厉执行,那么一些水泥企业在甘肃扩张计划将会搁浅。2013年上半年甘肃省新增两条生产线均为祁连山所有,青海省上半年没有新增产能。

下半年甘肃区仅红狮水泥和鹿寿山水泥2条生产线投产,新增压力小,共295万吨,不会对市场造成明显冲击。展望2014 年,甘肃区已明确预计新投产4 条线,合计新增熟料产能570 万吨,在需求向好情况下区域新增压力小。因此“892号文”的出台将有望就此打开祁连山估值空间。

四、水泥价格高位,地区盈利趋势确定

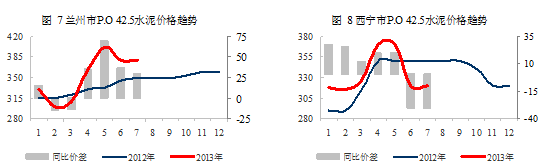

从边际供需来看,甘青地区2013年边际供需有所改善,有利于价格的上涨。分月份来看,由于甘青地区地理位置的特殊,一般每年11月底到来年3月中旬,下游各项工程都因为天气原因大多数处于停工状态,因此二季度一般是水泥需求的最旺季,三季度次之。

2013年3月下旬以来,甘肃境内宝兰客运专线等一大批重点基建工程进入集中施工期,推动区域水泥需求快速增长。由于区域内新增产能较少,上半年局部市场呈现供不应求态势。兰州地区水泥价格3月下旬以来连续上涨3次,累计幅度超过100元/吨。5月份 P•0 42.5散装主流到位价达410元/吨,超出去年最高点40元/吨。上半年年兰州P•0 42.5散装主流到位价348元/吨,较去年的326/吨高出22元/吨。

在区域供需关系好转的基础上,我们认为全年均价高于去年基本可以确立。预计三季度地区价格或稳中有升。但考虑到周边的银川、陕西市场仍处于景气度的底部,目前宁夏地区高标号水泥价格260元/吨,陕西地区高标号水泥价格在290元/吨左右。因此甘肃地区水泥价格的持续回升需要周边市场景气回升相配合,短期来看,甘肃水泥价格大幅上涨的可能性较小。

五、公司水泥产能快速扩张,积极推动产业链延伸

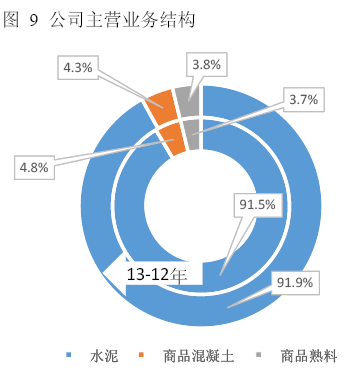

公司是甘青地区最大的水泥生产企业集团、西北地区特种水泥制造商。目前公司水泥品种达21种,是全国水泥品种最全、质量最优的供应商之一,其“祁连山”牌系列水泥属国家免检产品。公司主业水泥,占营业收入比90%左右,在突出主业的同时公司还积极向下游混凝土、上游骨料领域拓展,形成了上下游一体化发展的产业链。

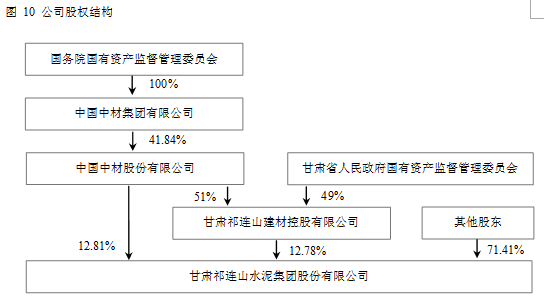

中国中材股份有限公司直接持有公司12.81%的股权,是公司控股股东,中国中材股份有限公司是中国中材集团有限公司的控股子公司,中国中材集团有限公司为公司的实际控制人。此外,中国中材股份有限公司持有甘肃祁连山建材控股有限公司51%的股权,甘肃祁连山建材控股有限公司持有公司12.78%的股权。

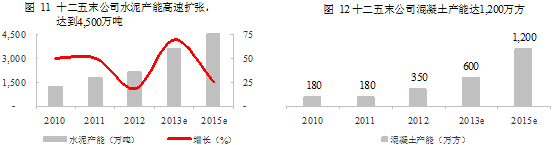

公司作为甘青地区水泥龙头公司,制定了面向甘、青、藏区域特大型水泥产业集团的发展定位,近几年水泥产能不断增加,市场掌控能力进一步增强。公司目前水泥产能近2,500万吨,目标是2015年达到4,500万吨;混凝土目前产能为600万方,目标是2015年达到1,200万方。

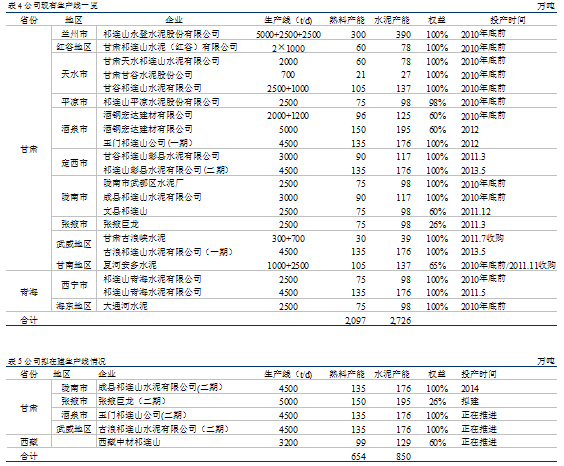

分地区看,已经形成甘肃永登、红古、天水、甘谷、平凉、成县、漳县、文县、嘉峪关、古浪、夏河、张掖及青海湟中、民和等十四大水泥熟料生产基地和甘肃、青海六大水泥粉磨、商品混凝土基地,掌控了兰州、河西、天水、陇南、平庆、甘南和青藏七大区域的销售市场,构筑了整体快速发展的平台,实现了由点到面覆盖全省进而辐射周边地区的战略格局。

公司还计划大力发展骨料业务,下游产业链的延伸一方而有利于公司控制水泥销售渠道,另一方而将为长期业绩增长拓宽空间。

六、市场布局完善,盈利模式稳定

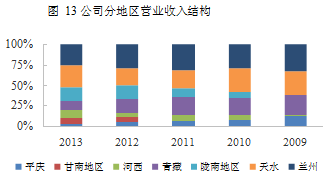

在销售上,公司进行了优化,建立了分区域销售网络,并对网络进行了核心利润区、防火墙区域等分级,有利于增强市场销售的竞争力。未来在市场布控方面,公司计划进一步完善“两圈两带”,即构建以兰州、白银为中心的陇中水泥产业圈,以西宁为中心的青海海东水泥产业圈,以平凉、庆阳、天水、定西、陇南为一线的陇东南水泥产业带和以武威、张掖、酒泉为一线的河西走廊水泥产业带。

在销售上,公司进行了优化,建立了分区域销售网络,并对网络进行了核心利润区、防火墙区域等分级,有利于增强市场销售的竞争力。未来在市场布控方面,公司计划进一步完善“两圈两带”,即构建以兰州、白银为中心的陇中水泥产业圈,以西宁为中心的青海海东水泥产业圈,以平凉、庆阳、天水、定西、陇南为一线的陇东南水泥产业带和以武威、张掖、酒泉为一线的河西走廊水泥产业带。

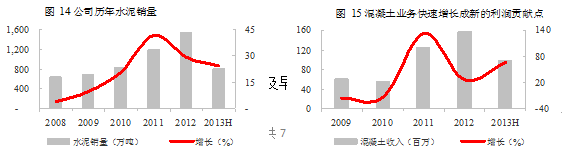

混凝土发展不亚于水泥业务,2010年混凝土产能180万立方,2012年增至350万立方,目前收入占比不到5%,净利润占比不到4%,但近5年混凝土业务增长快,收入复合增长率超过24%,高于与水泥业务1个百分点。

七、价升量涨,成本下降,推动公司业绩快速增长

2013年2季度以来,随着甘肃境内宝兰客运专线等一大批重点基建工程进入集中施工期,推动区域水泥需求快速增长。在需求带动下,公司2季度适时的产能扩张有效分享了市场盈利,2季度公司实现水泥熟料销售596万吨,同比增加约122万吨,增长26%。2013年上半年,公司共实现水泥销量786万吨,同比增加24%。

甘青地区供需边际的有效改善带来水泥价格攀升。2季度甘肃、青海价格较1季度有大幅度提升,P•0 42.5水泥均价分别为380元/吨、320元/吨。特别是兰州地区水泥价格从3月下旬连续3次提价,累计幅度达100元/吨。

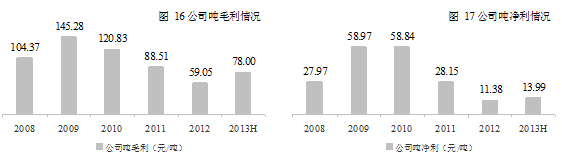

同时煤炭价格下滑使水泥成本大幅降低。两者相作用有效摊薄公司水泥吨成本。2季度公司水泥吨成本预计为186元/吨,与去年同期相比降低22元/吨。水泥吨毛利约为78元/吨,同比上升33%。

(注:本文数据均来源公司公告和公开资料整理,本文仅供用于学习交流,不构成任何投资建议)

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录