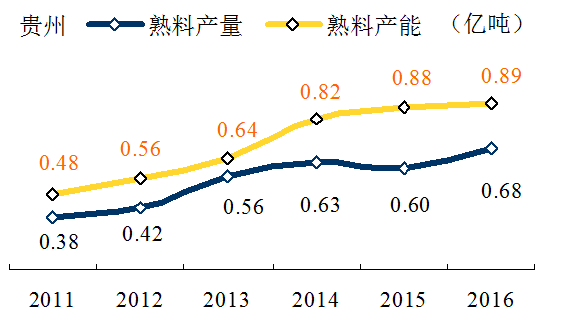

水泥主要经济指标系列之二十七—— 贵州省

2017年06月30日

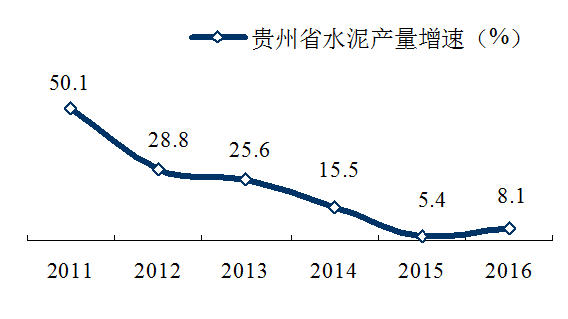

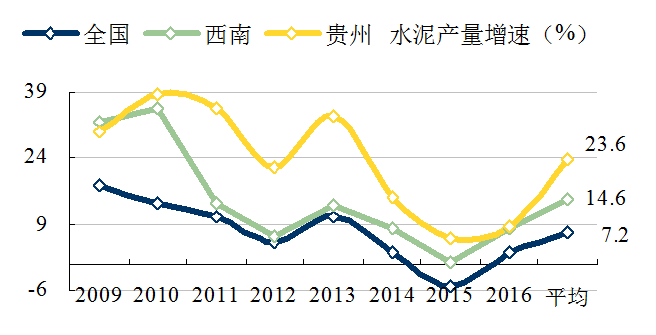

4万亿投资,国家加快西部大开发,贵州省是最大受益者。2008~2016年,水泥产量平均增速26.3%,名列全国第一,较全国产量增速10.1%高出16个百分点之多。

从全国2008年产量排名第21位跃升至2016年第12位,仅用8年时间连升九级,如此大跨度越位提升,在地方水泥发展史上是绝无仅有。

2008年水泥产量2,049万吨,2016年产量首度突破亿吨,1.07亿吨,第13个进入"亿吨俱乐部"。

贵州地处西南,和西南重庆、贵州、云南、西藏3省市,与中南湖南、广西2省区交界。

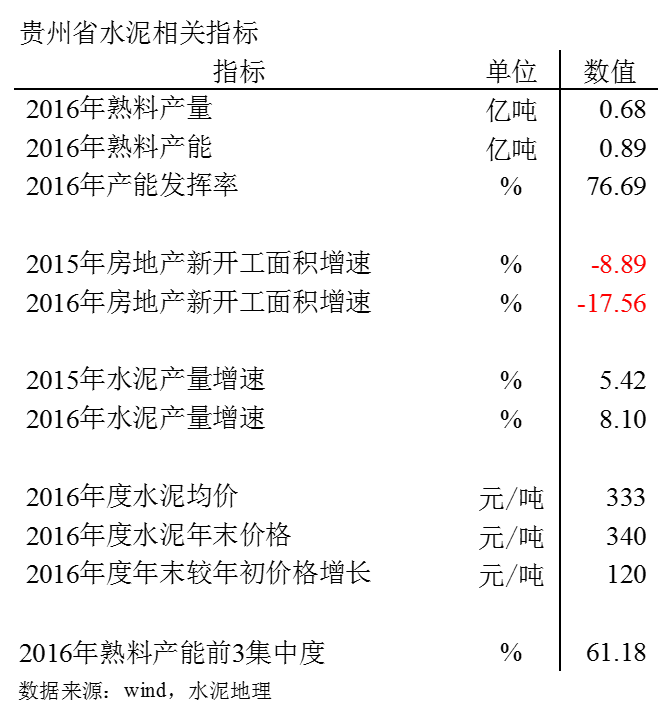

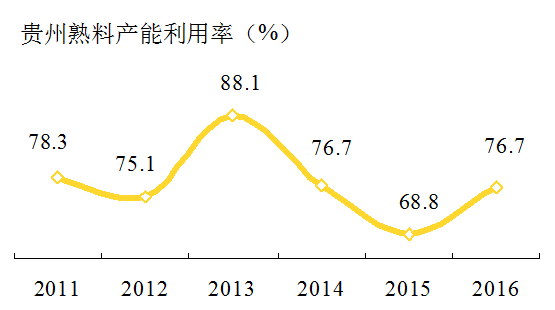

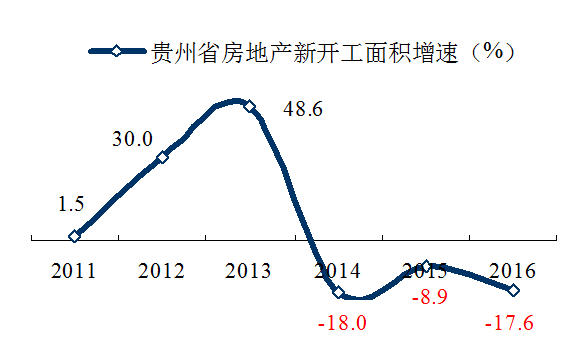

产能发挥率:2016年77%,在全国处于中上水平;

房地产新开工面积:在全国一片飘红形势下,逆全国走势,负增长17.56%(主要是前期增长过猛);

水泥产量:尽管房地产新开工走弱,但贵州市场整体需求仍然不错,水泥产量同比增长8.10%;

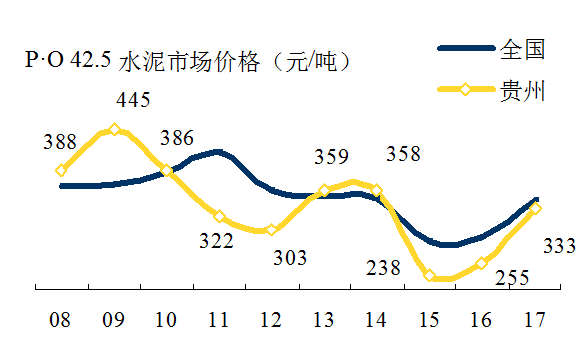

水泥价格:2016年上半年贵州水泥价格全面走低,位于全国低位。8月开始回升,年末拉升至340元/吨,位于全国平均水平,较年初上调120元/吨,;

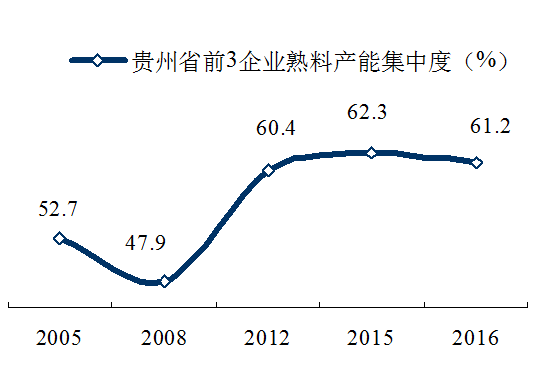

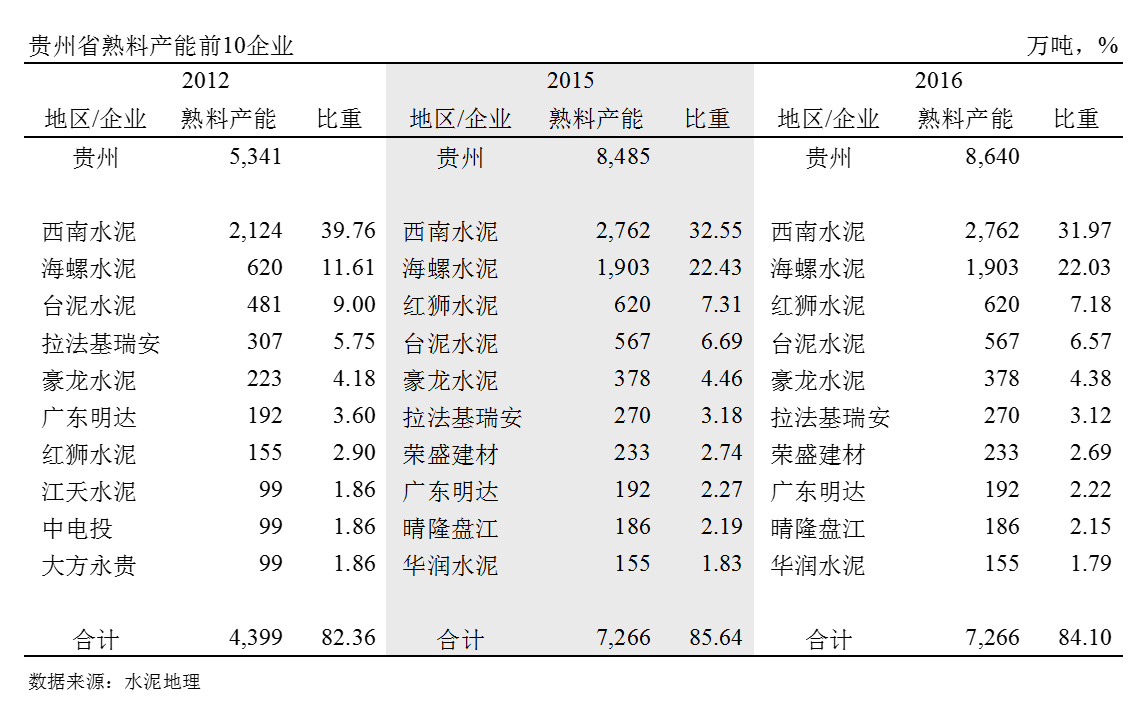

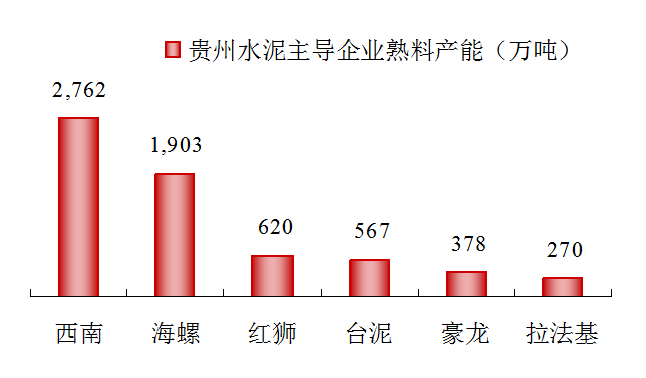

集中度:贵州省熟料企业20多家,产能前3企业:西南水泥、海螺、红狮,占全省产能比重61%。在西南(不含西藏)最高,西南、海螺两家家独大,占到54%。

一、熟料产能发挥率

贵州是供需两旺,2013年产能发挥率达到88%,主要源于2013年水泥产量增速高达25.6%,2014年下滑至15.5%,2015年降到5.4%,导致产能发挥率从88.1%跌至68.8%,急跌20个百分点。2016年只有一条技改项目投产,发挥率有所修复。

二、房地产&基本建设

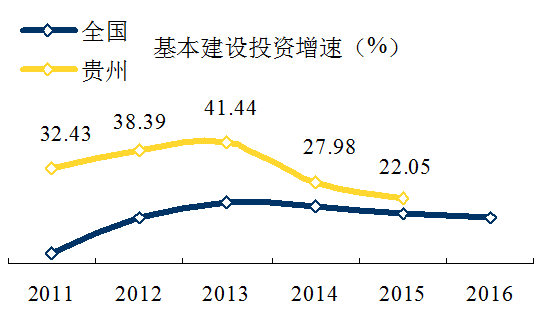

2013年以来,贵州省房地产新开工面积走到尽头,随之大幅跳水,连续3年负增长。2011年以来,贵州省基本建设投资速度高位走势,2014年虽然放缓,但仍高于全国水平。(2016年国家统计局仅发布全国数据)

三、水泥产量

2011年,水泥产量增速从超高位50.1%大幅跳水后,一路下滑至2015年,5.4%, 2016年再度拉高,8.1%。2016年1.07亿吨,创历史最高。

四、水泥价格

贵州省水泥价格波动大,和全国相比,时高时低,主要是受需求和供给的波动影响。

2015、2016年两度低于300元/吨关口。2017年在全国价格大幅上扬背景下,价格再度突破300元/吨。

五、集中度

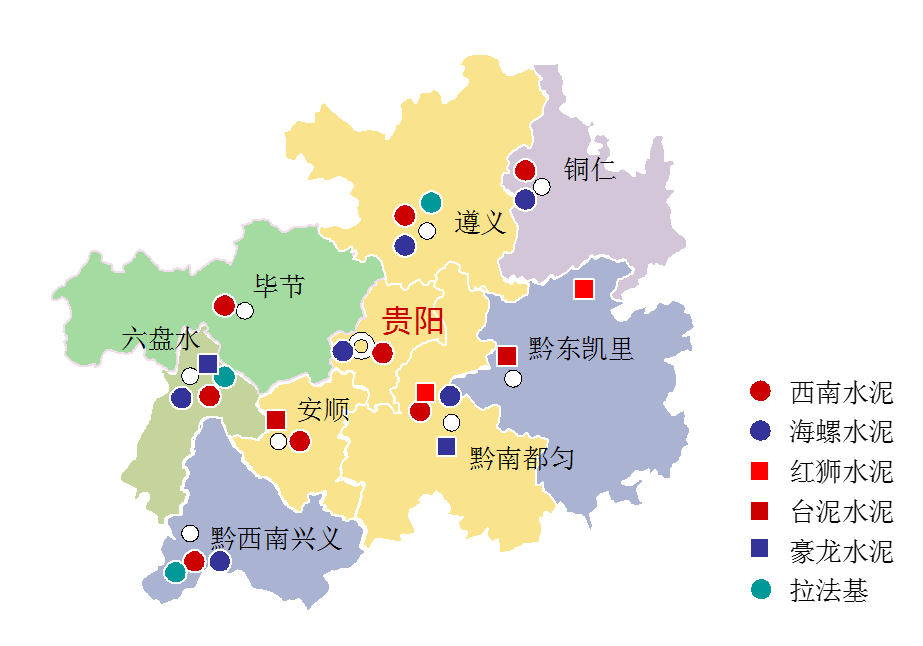

西南水泥、海螺、红狮、台泥、华润、拉法基国内几大巨头在贵州都有设厂。

西南除黔东南外,全境都有布局,熟料产能2,760万吨,占全省产能32%。海螺以遵义、贵阳、黔南为轴线,向两翼展开,多为双线5000 t/d 线配置,熟料产能1,900万吨,产能占比22%。

六、企业变迁

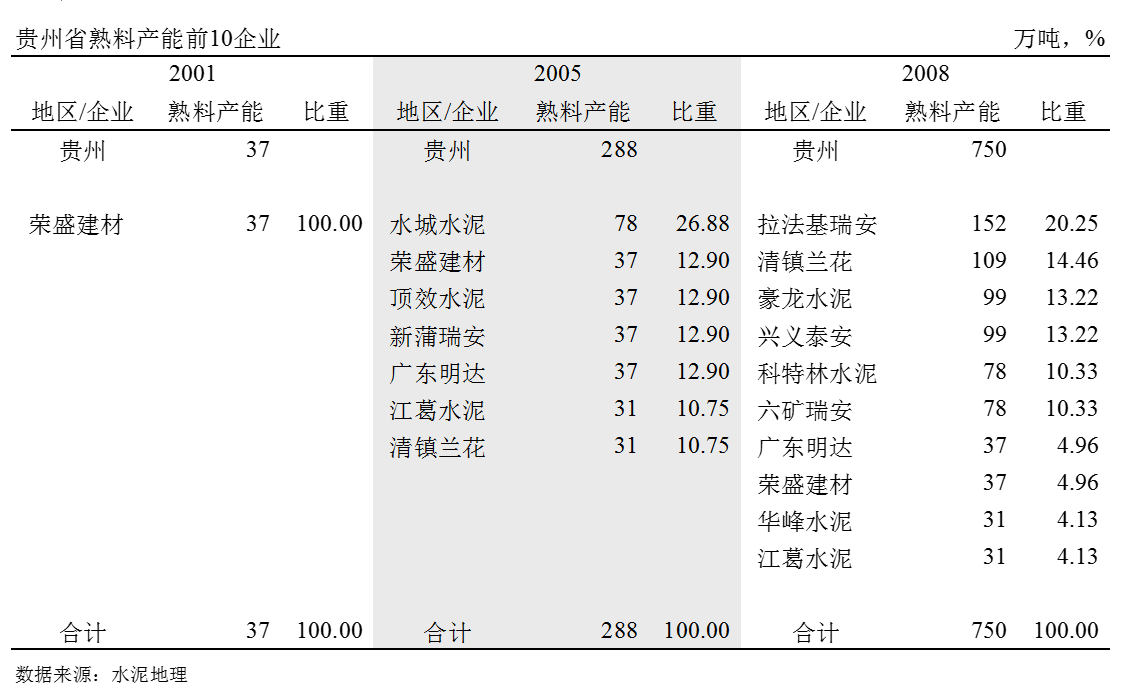

~2001年

贵州第一条新型干法水泥生产线,荣盛建材1200 t/d 线,位于黔西南兴义市,2001年建成投产。

2001年水泥产量920万吨,新型干法水泥仅占5%。

2002~2005年

期间新建投产6条线,除水城水泥2004年投产2500 t/d 线外,都是1000 t/d 规模生产线。

外地民企浙江兰花、广东明达进入贵州, 2004、2005年先后在贵阳、安顺投产1000 t/d 规模生产线。

2005年,新型干法熟料产能288万吨,水泥产量1,558万吨,新型干法水泥有很大缺口。

2006~2008年

国际水泥巨头拉法基进入贵州,一次性在遵义新蒲、六盘水水城、黔西南顶效收购三家企业,合计熟料产能152万吨,占全省20%。

黔南惠水豪龙、黔西南兴义泰安2条3200 t/d 线,六盘水六矿、铜仁科特林、贵阳清镇兰花3条2500 t/d 线在此期间建成,使贵州新型干法生产线规模结构有所提升。

新型干法熟料10家企业,13条线,熟料产能750万吨,生产线平均规模1800 t/d。

2008年,贵州水泥产量2,049万吨,新型干法水泥占50%。

2009~2012年

4万亿投资高潮期,是贵州水泥工业发展最快时期。水泥产量翻了三番(2008年2,049万吨,2012年6,100万吨),新上41条型干法生产线,熟料产能增加7倍之多(2008年750万吨,2012年5,341万吨)。

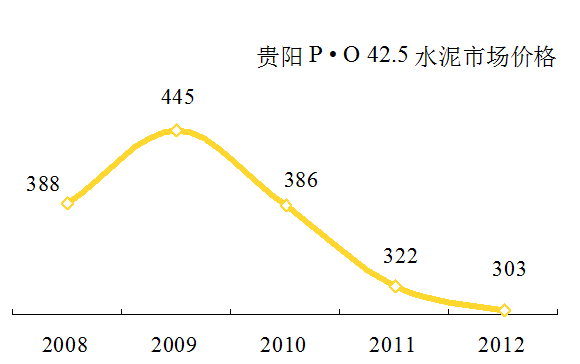

尽管这一期间贵州水泥需求超高速发展,平均年增速31.5%,是全国3倍以上。但新增产能投入更快,水泥价格应声而落,供需关系改变在价格上得到实时同步反应,从2009年445元/吨直落至2012年303元/吨,跌去142元/吨。

西南地区的供需关系引发价格突变,民营企业大都是举债建线,面对市场"变脸"难以应对。

4年前在全国东南地区成功收购的中国建材决定再次出手:尤其原因:一是,西南是成长市场;二是,大企业在西南布局尚未形成;三是,形成新的区域市场,平衡水泥周期影响。

2012年组建西南水泥公司,在贵州收购23条线,熟料产能2,124万吨,占贵州产能40%。除黔东南、安顺外,都有进入,在黔南、毕节、铜仁熟料最大,分别为产能560、450、310万吨;在黔西南、贵阳产能接近300万吨;遵义、六盘水100~150万吨,是西南水泥收购布局最为完整的区域。

海螺在西南动作最大的地区,当数贵州。2010年,海螺在黔南、贵阳各落地一条5000 t/d 线;2011年收购六盘水六矿2500t/d 线;2012年贵阳二线,遵义一线投产。以贵阳为中心,在北部遵义、西部六盘水、南部黔南,三个方向都有布点。海螺区域发展推进模式在贵州表现最为强劲。很快形成熟料产能620万吨,占贵州产能12%。

台泥在两广得手后,在大陆的水泥目标调高到5,000万吨。从哪里下手,目标聚焦到西南。已故台泥董事长辜成允在中国发展水泥有自己的报复和情怀,他既有世界水泥格局眼光,又有在台湾做大、做深水泥经验。面对大陆这块世界绝无仅有、快速成长的水泥大蛋糕,他有雄心,壮志不已,一定要抓住机会。用他自己的话说:我是台湾人,也是中国人,也是水泥人,要为推进中国水泥业发展做出贡献。

辜总在两广水泥推进举措,都看到台泥和其他外资在中国推进有所不同:一是以新建生产线为主;二是以采用大型化装备、基地建设;三是选用国产设备。其区域眼光、投资规模、建设速度让同行刮目相看,一举进入全国规模前10。

2009年,台泥通过收购昌兴,举手之劳进入贵州。同年还收购了关岭、凯里两家企业。本还有更大收购打算,后考虑到市场全局整合力度推进,有得有舍,和一家大企业集团达成市场共识,各摘桃李,以和为贵。

台泥熟料产能480万吨,占贵州产能9%。

上述3家企业在产能上都超过拉法基。拉法基2010年仅在遵义新建一条5000线,形成300万吨熟料产能,不足贵州产能6%。不仅失去老大坐席,并且被挤出前三。

可以看出,在4万亿大规模投资建设中,西南是最受益地区。但恰在此时,国内企业在决策、发展和推进速度上都远远超过拉法基,拉法基在西南的地位受到全面挑战,处于被动局面。

2012年,贵州水泥产量6,100万吨,新型干法熟料产能4,399万吨,水泥生产能力超过7,000万吨。

2013~2016年

期间,贵州水泥需求仍以15.7%的速度高速增长,仅低于西藏,是全国产量增速2.6%的6倍以上,水泥产量增加2,600万吨。但新增熟料产能增长更快,增长3,100万吨,折合水泥4,800万吨,远远超过了水泥产量的增长速度。

2009年,4万亿拉动水泥需求,价格高位维持一年就急跌;2013年房地产市场红火,价格中位维持不足两年又急速下跌。尽管有好的市场需求背景,但新增产能增长更猛,好时光持续不长。

西南将收购后的新建线建设完成,在遵义3条线、黔南2条线、铜仁、毕节、安顺各1条,新增产能700万吨。至此,西南水泥仅在黔东南没有布点。

海螺马不停蹄,在原有基地贵阳、黔南、遵义各再追加一条5000 t/d 线;收购六盘水水矿鑫晟两条线;进一步向东北向延伸至铜仁,西南向扩展到黔西南,新增产能1,200万吨。

红狮、台泥、豪龙都有新线相继投产,拉法基已经没有声音,名次继续滑落,掉到了第六位。

2016年,贵州水泥产量1.07亿吨,新型干法熟料产能8,640万吨,水泥生产能力超过1.40亿吨,产能过剩能力进一步加大。

七、点评

贵州水泥工业发展有其鲜明特点:

—— 强劲水泥需求为贵州水泥工业发展奠定了基础,2009~2016年,贵州省水泥产量平均增速23.6%,促进水泥结构调整加快前行,不仅大踏步地走在全国前面,也走在了西南地区前面。

—— 大企业看准贵州市场发展前景,纷纷踏入"天无三天晴,地无三分平,人无三分银"的贵州。拉法基2006年先期进入;台泥、海螺、红狮接踵而至;2012年,西南水泥一举大规模进入,迅速改变了市场格局;2014年,华润姗姗来迟,在毕节占有一席之地。至此,全国前10企业有6家进入,彻底改变了贵州水泥工业远远落后全国的局面,建起4000 t/d 以上规模生产线25条,占产能的50%。中国建材、海螺两家的产能占全省54%,是西南地区集中度最高省份。

此前,民企浙江豪龙、兰花、广东明达先知先觉亦有进入;不得不提的是昌兴、赛德两家外资投资企业,在贵州都有投资,但大势所趋,最后都找到归结点,并入大企业。

本地企业在荣盛建材,是贵州新型干法第一条线建设者,位于黔西南兴义市。时隔16年,大浪淘沙,荣盛建材仍然还在前10之列,只是换了面孔,7500t/d 线。相距不远晴隆盘江6000t/d 线,与荣盛建材7500t/d 线同在2014年建设投产。

贵州水泥工业的参与者背景丰富:

央企:中国建材、华润

地方国企:海螺

外资:台泥、拉法基

外来民企:红狮、豪龙、明达

本地民企:荣盛建材、晴隆盘江

正像原中国水泥协会雷前治会长所言:中国水泥工业的发展,是一个大中小企业立体发展模式,在市场竞争中优胜劣汰,市场不断整合、集中度不断提高,持续推动产业进步。

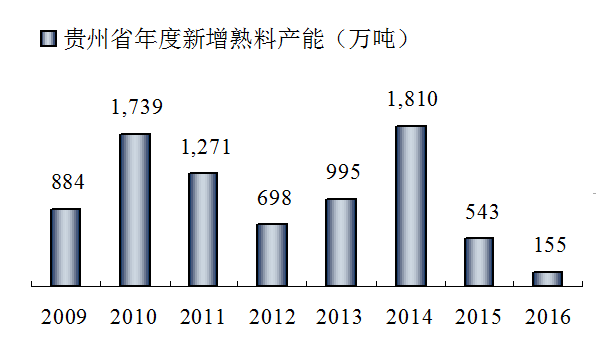

—— 贵州在需求大发展背景下,无序新增产能没有得到有效控制:2010、2011新增产能高潮源于2009年4万亿拉动;2014年第二高潮源于2013年房地产需求突飞猛进。

任何事情都有两面性,经验和教训是相互联系的,贵州同其他省份一样,既有在大发展背景下,技术、组织结构快速调整的一面,也出现了产能过剩问题。每一个时期都会存在不同问题,问题是否能够找到解决问题的方法。

2010年在贵州市场调研时,意识到贵州即将面临产能过剩问题。但2011、2013年井喷式的水泥需求使产能得到充分释放,而且先期投资者重又看到了光明,建线、建线,商机犹在。需求端的高起高落,带动了投资者的冲动,这是事物的两方面。

2015年一盆冷水浇下来,大家头脑都清醒起来,政府再"投资救市"的故事没有了,面对需求端的不断下行,需求端只有做减法,否则就不会有出路。现在业内从北方到南方都在走一条路:控新增产能—— 去存量 —— 去产能。

看似一条简单的过程,实际上是一个复杂而漫长的过程,也是各方利益博弈,不只是企业间,也含银行、政府。

打印 | 标签:

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录