2016’大企业市场重组 重辟区域新格局

温馨提示:本文缺失图表,可关注“水泥地理”微信公众号查看完整原文。

大变局前的前12家企业集团

进入21世纪,国家经济迅速发展,中国水泥产业抓住机会与世界水泥接轨,有了长足进步。

2008年后,基本形成了前12家企业集团,占全国熟料产能45%,分布在全国各地,前12家企业有充分代表性:中央、地方;国营、民营;内资、外资;既有以新建为主,也有以市场整合收购为主,或兼而有之(拉法基瑞安熟料产能规模在2008年为前12家企业)。

2008~2015年,前12家企业集团除拉法基瑞安出局,华润进入外,基本没有什么变化,只是规模名次有所调整,这一期间是一个较为稳定的结构。

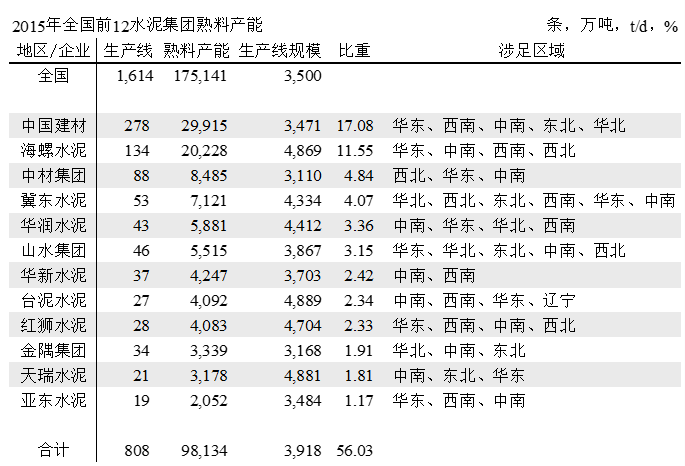

2015年,前12家家企业集团808条生产线,熟料产能9.81亿吨,占全国56%,生产线平均规模结构3,918 t/d。

企业集团产能规模

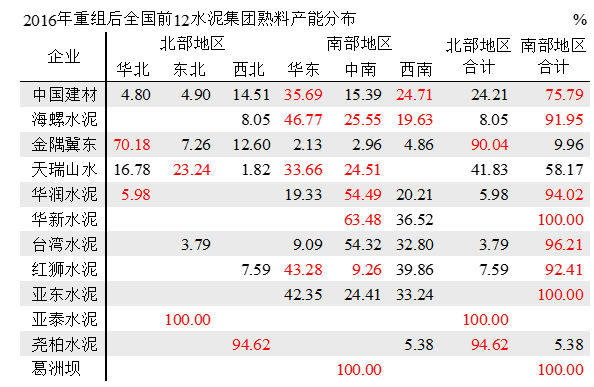

中国建材,下属4个区域水泥公司,发展最快,熟料产能2.99亿吨,占全国17%。产能主要分布在华东,1.25亿吨,占集团产能41.67%;西南,8,489万吨,占集团31.67%;中南、东北、华北产能分别为4,669、1,882、1,411万吨。

海螺,熟料产能2.02亿吨,占全国11.55%。产能主要分布在华东、中南、西南,分别为8,461、5,168、3,971万吨,占海螺水泥产能46.77%、25.55%和19.63%;西北最低,1,628万吨,占8.05%。

中材,拥有3个水泥上市公司,均分布在西北,中材水泥是新组建公司。集团产能主要西北,5,571万吨,占集团65.66%;华东和中南地区同为1,240万吨,各占14.61%;华北最低,434万吨,占5.12%.

冀东,产能集中在三北(华北、西北、东北),是唯一遍布六大区的企业;华北产能最大,4,235万吨,占冀东水泥59.47%;其次为西北和华北,产能为1,318、682万吨,三地占87.55%。

华润,十一五的黑马,新建、并购并举2009年进入前12,快速发展,一跃成为前6企业,熟料产能5881万吨,产能主要分布在中南(广东、广西、海南)地区,4,236万吨,占72.06%;其次为华东、西南、华北,产能分别为698、481、465万吨。

山水,香港上市募得资金后,加紧向异地扩张。产能集中在华东、华北、东北,产能为2,719、1,432、1,054万吨,占集团产能49.39%、25.97%、19.11%,合计94.38%。

全国产能规模前12家企业集团生产线平均规模3918 t/d,台泥生产线平均规模4,889 t/d,为榜首;其次天瑞4,881 t/d、海螺4,869 t/d、红狮4,704 t/d、华润4,412 t/d、冀东4,334 t/d,其他6家在4000 t/d 规模以下。

冀东在6个地区都有分布;

中建材、山水在5个地区;

海螺、华润、台泥、红狮在4个地区;

中材、金隅、天瑞、亚东在3个地区;

华新在2个地区。

中建材、海螺产能占全国超过10%;

中材、冀东、华润、山水占全国比重3~5%;

企业集团市场分布

水泥是区域型产品,受物流半径约束。从生产的季节看,南北方地区有很大差距。南方地区水泥生产周期长,8~10个月。北方,6~8个月。尤其是近几年来市场受需求下行,北方地区连续几年负增长。

从市场的分布看,中建材、海螺、华润、华新、台泥、红狮亚东产能主要分布在南方或全部在南方。

产能主要集中在北方地区(包括山东、河南)的企业,中材、冀东、山水、金隅、天瑞。

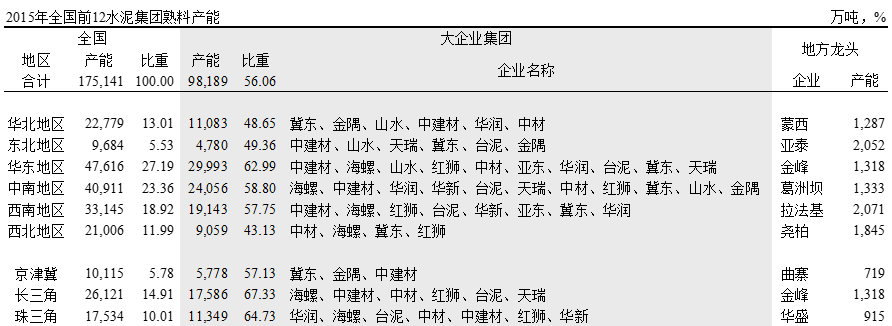

华北市场

北京、天津、河北、山西,内蒙古,熟料产能2.28亿吨,占全国13%。冀东是这一区域产能规模最大企业,分布在河北、山西,内蒙古,产能4,235万吨,占华北18.59%;其次金隅,在北京、天津、河北、山西都有分布,产能3,106万吨,占产能比重13.64%;山水第三,在山西、内蒙古产能规模1,432万吨,占产能比重6.29%;中建材在河北、山西、内蒙古产能1,411万吨;华润在陕西465万吨;中材在内蒙434万吨。

6家企业合计熟料产能1.11亿吨,占华北48.65%,地方龙头企业内蒙蒙西水泥熟料产能1,287万吨,从产能规模上排在山水之后。

东北市场

辽宁、吉林、黑龙江,熟料产能9,684万吨,占全国5.53%。中建材是这一区域产能规模最大企业,在3省都有分布,产能1,882万吨,占东北19.43%;其次山水,产能集中在辽宁、吉林有条线,产能1,054万吨,占比10.88%;天瑞第三,在辽宁一地,产能规模930万吨,占产能比重9.60%;冀东在吉林、辽宁产能682万吨,占7.04%;台泥在辽宁,金隅在吉林各有一条线。

6家企业合计熟料产能4,780万吨,占东北49.36%,亚泰是东北的龙头老大,熟料产能2,052万吨,在东北3上都有分布,熟料产能占东北21.19%,产能主要集中在吉林省。

华东市场

上海、江苏、浙江、安徽、福建、江西、山东,熟料产能4.76亿吨,占全国27.19%,列全国之首。中建材是这一区域产能规模最大企业,都有分布(上海有水泥粉磨),产能1.25亿吨,占华东26.18%;其次海螺,在华东都有分布(上海粉磨、福建中转),产能9,461万吨,占19.87%;两家产能占华东46%以上,从分布,产能规模都处于领先地位。山水第三,集中在山东一地,产能规模2,719万吨,占5.71%;红狮在浙江、福建、江西3省,产能1,767万吨,占3.71%;中材在江苏、安徽、江西,产能1,240万吨,占2.60%;亚东排第六,在江西一地,产能893万吨,占1.88%;华润,福建698万吨;台泥,江苏372万吨;冀东,山东223万吨;天瑞,安徽155万吨。

10家企业合计熟料产能3.01亿吨,占华东63.31%,金峰是地方龙头企业,在江苏熟料产能1,318万吨,产能规模排在红狮后面。

中南市场

河南、湖北、湖南、广东、广西、海南,熟料产能4.09亿吨,占全国27.19%,排在华东之后,。海螺是这一区域产能规模最大企业,产能分布在广西、湖南、广东,产能5,168万吨,产能能占中南12.63%;其次中建材,分布在河南、湖南、广东、广西,产能4,669万吨,占11.41%;华润第三,集中在华南广西、广东、海南,产能规模4,238万吨,占10.36%;华新在湖北、湖南、河南、广东4省,产能3,379万吨,占8.26%;台泥在广东、广西、湖南三地2,223万吨,占5.43%;天瑞排第六,在河南一地,产能2,093万吨,占5.11%;中材,广东1,240万吨;红狮,广西、湖南378万吨;冀东,湖南155万吨;山水,河南155万吨;金隅,河南155万吨。

11家企业合计熟料产能2.42亿吨,占中南59.18%,葛洲坝产能1,333万吨;同力1,225万吨;华盛915万吨,是地方龙头企业,在本地市场都有相当影响力。

西南市场

重庆、四川、贵州、云南、西藏,熟料产能3.31亿吨,占全国18.92%,列全国第三。中建材是这一区域产能规模最大企业,除西藏外其他地区都有分布,产能9,489万吨,占西南28.63%;其次海螺,和中建材同样分布,产能3,971万吨,占11.98%;两家产能占西南40%以上,从分布,产能规模都处于领先地位。红狮第三,产能分布在四川、贵州、云南三地,产能规模1,628万吨,占4.91%;台泥在重庆、四川、贵州3地(云南参股昆钢嘉华),产能1,342万吨,占4.05%;华新在重庆、四川、云南三地,产能868万吨,占2.62%;亚东排第六,在四川一地,产能701万吨,占2.11%;冀东,重庆508万吨;华润,云南481万吨。

8家企业合计熟料产能1.91亿吨,占西南57.75%,东方希望熟料产能1,039万吨;峨胜918万吨,超过华新。

西北市场

陕西、甘肃、青海、宁夏、新疆,熟料产能2.10亿吨,占全国11.99%。中材是这一区域产能规模最大企业,都有分布,产能5,571万吨,占西北26.52%;海螺分布在陕西、甘肃、新疆,产能1,628万吨,占7.75%;冀东第三,产能在陕西一地,产能规模1,318万吨,占6.27%;红狮在甘肃、新疆,产能389万吨,占1.85%。

4家企业合计熟料产能8,904吨,占西北42.39%,海螺、尧柏的重组由于未通过,熟料长1,845万吨,超过海螺。

全国产能规模前12家企业集团有11家集中在中南地区;其次华东10家;西南8家;华东、东北6家,西北4家。大企业集团明显集中在南部地区,华润、台泥在北方产能有限。

华东前12家企业集团产能占63.31%;中南、西南分别占59.18%、57.75%;东北占49.36%;华北占48.65%,西北占42.02%

前12家企业集团在地区的家数和集中度,南方都明显优于北方。北方地区需求又早于南方先行下行,只有加快区域市场的整合力度才能改变市场被动局面。

2016' 重组后的全国前12家企业集团

2014年全国水泥产量24.80亿吨,达到峰值。2015年水泥产量急剧直下首度出现负增长4.90%。面临市场压力,在去年底今年上半年,产业迅速做出反应,超出市场预期:

¨ 海螺和西部水泥重组(后因商务部未核准搁置);

¨ 华润和福建水泥合资成立销售公司,和昆钢水泥共同组建重组云南建材集团;

¨ 豪西蒙和拉法基对等合并拉法基中国水泥业务,注入华新;

¨ 山水股权:天瑞、中建材、亚泥入股角逐;

¨ 金隅和冀东战略重组;

¨ 中建材和中材重组。

为什么大企业集团中会出现这么大规模、快速、密集的重组,说明市场的倒逼机制正在快速形成。从全国水泥市场的表现来看,华北、东北地区连续几年两位数负增长,产能发挥率大幅下降30%,全国一些地区甚至只有30%多的产能发挥率,但也难以有效的去产能。

市场下行期,产能规模大的企业往往会受到更大的冲击。大企业在市场发展期,产能规模、区域分布都得到了快速发展,在国家重点项目、房地产的水泥用量占比较大,相对市场重叠比较高。市场上升期,企业间的竞争有利提升产业进步,市场下行期,在需求缩量背景下,企业都不愿丢弃市场份额甚至出局,企业间为生存竞争,必然导致价格走低,利润收窄。

业内一位资深专家指出:供需是市场方面表现,企业资产好坏决定其应对市场的能力,资金链决定了企业的生存。国有企业的老板是国家,民营企业的老板是自己,无论国有企业还是民营企业,资金链是企业的最根本。

随着国家改革开放,资金渠道已呈多元化,银行、股市、债市、市场,都是获取资金的渠道,市场好、有效益,资金追着企业跑,市场差、效益低,资金离你而去。

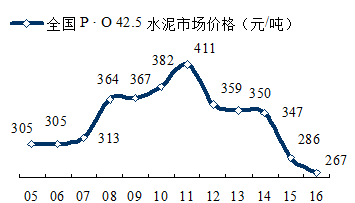

在目前水泥市场下行、产能过剩背景下,产业主要是通过控制产能发挥改善市场供需关系,抑制市场价格过快下滑(非常清楚地看出,2011年后水泥价格持续下滑)。从近几年市场表现来看,仅依靠市场手段去产能,并不能解决问题。其原因:去产能不仅仅是水泥产业、企业问题,和银行、政府都紧密相关。

最近一系列大企业间整合,是一个组合拳,也看到其后政府的力量:两材合并,金隅、冀东重组,华润重组昆钢、福泥,是来自国有企业间的整合,都有政府的背景。华新和拉法基有外资背景,天瑞、山水是在香港上市的民营企业。

可以清晰地看出,这次大企业间重组不仅涉及面大,而且含多种企业机制背景,必然会对目前的市场格局产生深远影响,并将继续推进。

本文对重组后的市场格局、前12家企业产能的变化做出分析:

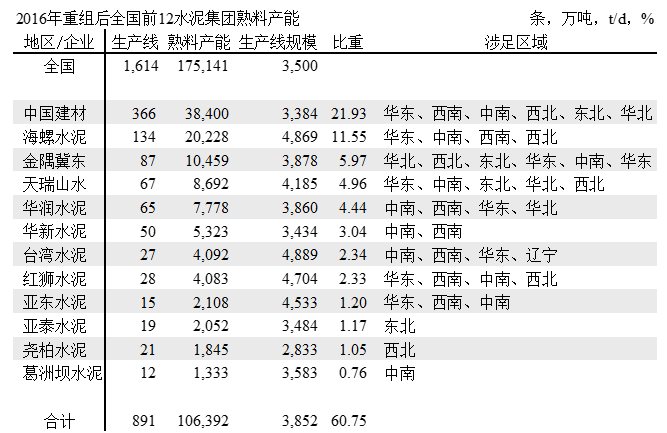

重组后:

原有12家企业中有6家重组为3家(中建材、中材,金隅、冀东,天瑞、山水);

原2家华润、华新重组原地区3家企业(昆钢、福泥、拉法基);

海螺(重组西部水泥未果)、台泥、红狮、亚东维持不变;

亚泰、尧柏(西部水泥)、葛洲坝新3家新进入。

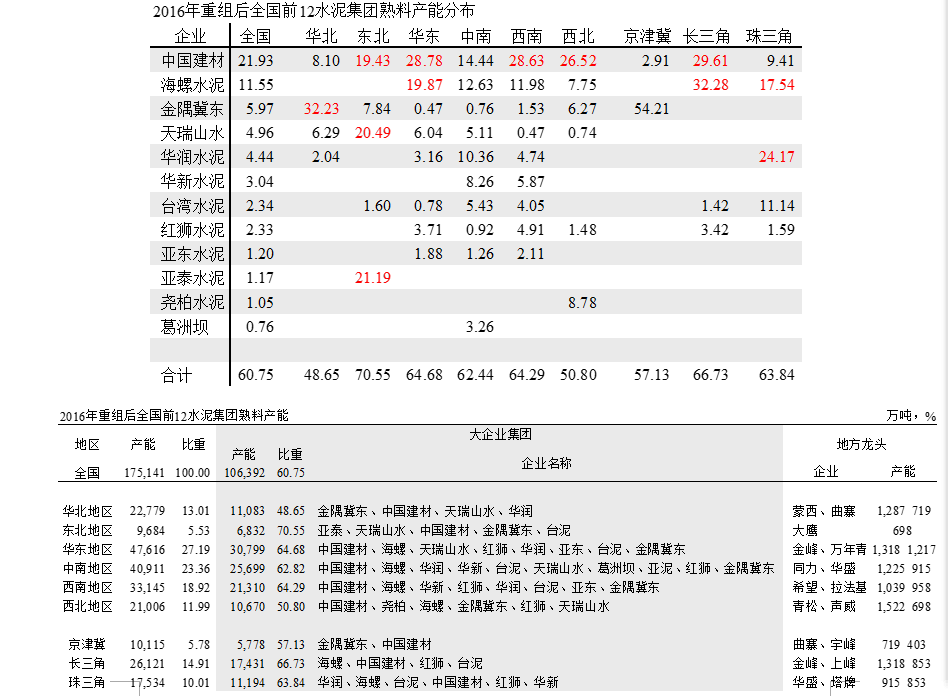

前12家企业熟料产能从重组前9.81亿吨产能上升到10.74亿吨,占全国产能从56.06%上升到60.75%,上升近5个百分点。

中国建材和海螺两家的集中度有28.63%上升至33.47%,上升近5个点;前6家集中度由44.05%上升至51.89%,近8个点;说明前12家大企业中第二梯队推进的最快。

2016年重组后全国产能规模前12家企业集团生产线平均规模3,852 t/d,台泥生产线平均规模4,889 t/d,为榜首;其次海螺4,869 t/d、红狮4,704 t/d、亚东4,533 t/d、天瑞山水4,185 t/d,其他7家在4000 t/d 规模以下。

中国建材、金隅冀东在6个地区都有分布;

天瑞山水在5个地区;

海螺、华润、台泥、红狮在4个地区;

亚东在3个地区;

华新、尧柏在2个地区

亚泰、葛洲坝在1个地区。

中国建材产能占全国超过20%,海螺超过10;金隅冀东、天瑞山水、华润、华新占全国比重3~6%;

企业集团产能规模

1. 中国建材

中国建材董事长宋志平最近谈到:两材合并早已酝酿多年,双方业务高度重合,特别在水泥领域。中国建材以十年之功,联合重组了900多家水泥企业。组建起中联水泥、南方水泥、北方水泥、西南水泥四大水泥公司,而中材集团一家,则拥有天山股份、宁夏建材、祁连山、中材股份四大水泥生产上市公司,这显示了其对上市公司的资源错配。

对央企来讲,我倒不太赞成央企有很多小的上市公司,那些小的上市公司,应该是一些民营企业做的,国家大的央企,每个上市公司都应该是一个大平台,应该把这些相关的业务组织成大的上市公司平台,这是我对未来的一个想法。

并进一步指出:新集团将带头淘汰32.5标号水泥、带头限制新建新增、带头执行错峰生产、带头联合重组、带头加强区域协调。在国家政策支持下,新集团将关闭2500t/d以下生产线、淘汰32.5标号水泥,加快行业去产能的步伐。

重组后的中国建材全面涉足全国6个地区,熟料产能3.84亿吨,占全国21.93%,提升5个百分点。

华东,1.37亿吨,占集团产能35.69%;西南,8,489万吨,占集团24.71%;中南,5,909万吨,占集团15.39%;西北,5,571万吨,占集团14.51%;东北、华北产能分别为1,882、1,845万吨,各占产能5%以下。

中国建材在华东、西南产能占到集团60%以上。

2. 海螺水泥

海螺表示:面对外部市场和行业形势的变化,将采取针对性策略:进一步强化内部管理,降本增效,增强市场竞争力;在发展方面,积极稳妥推进国际化战略,加快市场开拓,有序推进项目前期工作和建设;加强与同行企业的战略合作,坚持既定标准,稳健实施并购重组。

重组西部水泥没有如期兑现,海螺的产能维持不变。海螺在2016年上半年的经营性利润占到水泥产业的47%,表明海螺在市场大幅波动的背景下,利润仍大大领先全国,占全国12%的产能产出占全国47%的利润。

熟料产能2.02亿吨,占全国11.55%。

产能主要分布在华东、中南、西南,分别为9461、5,168、3,971万吨,占海螺水泥产能46.77%、25.55%和19.63%;西北最低,1,628万吨,占8.05%。

海螺在华东产能的权重占到近半。

中国建材和海螺在华东的产能比重都是在第一位的,在西南和中南相互换位,西北在第4位,海螺在华北、东北没有产能。

3. 金隅冀东

金隅董事长姜德义就金隅、冀东重组事宜指出:此次重组是贯彻落实京津冀协同发展国家战略在实体经济领域的重要实践成果,是我国水泥行业推进供给侧结构性改革的重大举措,对于提升产业集中度、规范市场竞争秩序意义重大。

重组完成后,金隅将成为冀东集团、冀东水泥和冀东装备的控股股东,规模体量跃居全国前三甲和全球第四位,成为京津冀水泥市场当之无愧的领导者和中国水泥行业的重要一极,市场影响力显著增强,行业地位举足轻重。

重组后的熟料产能1.05亿吨,占全国5.97%。

产能主要集中在华北和西北,华北产能最大,7,341万吨,占产能比重70.41%;其次为西北,1,318万吨,占集团产能12.60%;东北、西南、华东和中南,产能为760、508、223、155万吨,四地占17.55%。可见华北地区是金隅、冀东的重中之重。

4. 天瑞山水

两家都是香港上市公司,是北方地区水泥强者,天瑞在几次增持山水水泥股权,28.16%,成为山水最大股东;亚东水泥、中国建材分别持山水股份,20.90%、16.67%;山水投资占25.09%。天瑞和山水两家未来是否能走到一起,亚泥、中建材会如何,尚存在很大变数。下面仅是从山水和天瑞两家产能角度做分析。

两家熟料产能8,537万吨,占全国4.87%。

产能集中在华东、中南、东北,华东产能最大,2,874万吨,占两家产能比重33.66%;其次为中南,2,093万吨,占24.51%;东北,1,984万吨,占23.24%;华北,1,432万吨,占16.78%;在西北只有一条山水5000 t/d 线。

华东的产能,主要是山水在山东的产能,天瑞在安徽一条5000 t/d 线;

中南的产能,主要是天瑞在河南的产能,山水在河南一条5000 t/d 线;

东北两家产能相当;

华北的产能,是山水在山西和内蒙产能。

两家产能主要集中在北方地区的山东、河南、东北和华北地区,占到总产能98%以上,在北方地区的影响非常大,和中国建材、金隅冀东形成三足鼎立之势。

从目前来看,由于股权原因,还会有很多变数。

5. 华润水泥(昆钢、福泥)

华润在福建和福泥成立销售公司又在云南和昆钢组建云南建材集团,增加了华润的产能规模和区域范围。

重组后产能从5,881万吨提升到7,778万吨,占全国4.44%。

华润在中南(广东、广西、海南)地区,熟料产能4,236万吨(2016年后华润在广东、广西还有新线投入,未计算内),占产能比重54.49%;西南、和华东地区产能都有大幅提升,分别为1,572、1,504万吨,占20.21%、19.33%;华北在山西465万吨(在内蒙蒙西持股%)。

华润产能主要集中在中南,产能占比54.49%

华润表示:今后水泥舌重点区域将集中在华南和西南地区。

6. 华新水泥

华新重组拉法基后,在西南的产能迅速扩大,由868万吨上升至1,947万吨,

重组后产能从4,247万吨提升到5,323万吨,占全国3.04%。

华新产能在中南和西南地区,分别为3,379、1,944万吨,占华新水泥的63.48%、36.52%。

7. 台湾水泥

分布在中南、西南、华东、辽宁,合计熟料产能4,092万吨,占全国2.44%。

中南(广东、广西、湖南)产能2,223万吨,占台泥产能一半以上54.32%;西南产能1,342万吨,占32.80%;华东江苏产能372万吨,占9.09%;东北辽宁一条5000 t/d 线,产能占3.79%。

台泥产能主要集中在中南和西南两地,产能占比87%

8. 红狮水泥

分布在华东、西南、中南、西北,合计熟料产能4,083万吨,占全国2.33%。华东(浙江、福建、江西)产能1,767万吨,占红狮产能43.28%;西南(四川、贵州、云南)产能1,628万吨,占39.86%;中南湖南产能378万吨,占9.26%;西北(甘肃、新疆)310万吨,产能占7.59%。

红狮的产能主要集中在华东和西南两地,产能占比84%。

9. 亚东水泥

分布在华东、西南、中南,合计熟料产能4,083万吨,占全国2.33%。

华东江西产能893万吨,占亚泥产能42.35%;西南四川产能701万吨,占33.24%;中南湖北产能515万吨,占24.41%。

亚泥产能分布相对比较平静,主要集中在华东。

10. 亚泰水泥

熟料产能在东北一地,2,052万吨,占全国1.17%。

11. 尧柏水泥

分布在西北、西南,1,845万吨,占全国1057%。

主要在西北陕西、新疆,1,745万吨,占尧柏94.62%,西南贵州一条3200 t/d 线。

12. 葛洲坝水泥

熟料产能在西南一地,1,333万吨,占全国0.76%。(葛洲坝在2016年新投两条线,未计算在内)

全国水泥市场的需求、供给,北部地区(华北、东北、西北),占20%左右,南部地区(华北、中南、西难)80%左右。

从企业集团的产能分布上看,金隅冀东、亚泰、尧柏在北部地区产能在90%以上;

天瑞山水在北部地区41.83%,南部地区58.17%,南部的产能主要分布在山东、河南,从位置上来讲也属北部地区;

中国建材24%在北部,76%在南部;

其他地区大部分是分布南部地区。

从前几年市场需求的变化来看,对北部地区的企业冲击较大。

水泥是区域性产业,做水泥,一个是区域分布,化解经济周期的风险;一个是高集中度,化解市场波动风险。在中国经济高速发展的10几年中,水泥产业得到迅速发展,企业在这个过程中,也有成长、发展;也有维持甚至出局,这就是一个产业发展过程,市场变化过程。

企业集团区域分布

2016年水泥企业大规模重组后,区域格局发生变化,3家重组,3家新进入。中国建材、金隅冀东资产重组,天瑞山水仅是股权上的重组(故事还在进行)。亚泰、尧柏(和海螺重组未果)、葛洲坝是新进入者。

中国建材在南部三地华东、中南、西南和西北列熟料产能能呢过第一位;海螺列华东、中南、西南产能第二,西北第三;金隅冀东列华北产能第一;亚泰列东北产能第一。

从前12家产能规模看:中国建材3.84亿吨、海螺2.02亿吨,两家独大,遥遥领先;

金隅冀东、天瑞山水、华润、华新、台泥、红狮产能规模在4,000~1,0000万吨之间,分布全国各地;

亚东、亚泰、尧柏、葛洲坝,相对来说属于区域企业,规模在1,300~2,100万吨。

1. 华北市场

北京、天津、河北、山西,内蒙古5省市,熟料产能2.28亿吨,占全国13%。

华北重组后,前全国前12家的企业中由6家减为4家,金隅冀东、中国建材、天瑞山水、华润水泥(原6家:冀东、金隅、山水、中建材、华润、中材),4家企业合计熟料产能1.11亿吨,占华北48.65%,集中度过低。

金隅冀东重组后成为这一区域产能规模最大企业,分布华北所有地区,产能7,341万吨,占华北32.23%;其次中国建材,河北、山西、内蒙古,产能1,845万吨,占8.19%;天瑞山水(山水产能)第三,山西、内蒙古,产能规模1,432万吨,占6.29%;华润在山西465万吨,占2.04%。

地方龙头企业内蒙蒙西水泥、河北曲寨,熟料产能分别为1,287、719万吨,从产能规模上排在华润之前。

金隅冀东重组后,冀东总经理于九洲表示:将在京津冀区域内,以兼并重组、买断、股权置换、委托经营等方式,最大限度地促进区域产能整合;严格评估并识别产能优劣,面向未来市场需求匹配优势产能,坚决去除劣势产能。实现区域整体产能利用率达到80%以上,区域前五名企业集团产业集中度达到80%。“公司将以唐山区域为突破口,首先推进唐山区域水泥产业的结构调整。”

点评:

金隅冀东一家独大,产能也只占到32%;中国建材、天瑞山水产能占比都不足10%,华润的产能94%集中在南部地区,在北部不会有太多想法。华北市场下行,山西产能发挥率仅30%多,但去产能问题仍没有突破,可以说中小企业,尤其是地方龙头企业的重组、退出问题更为明显。

山水在山西、内蒙市场都有一定产能规模,是山西产能规模最大企业,内蒙产能集中在东部,和辽宁形成互补,市场影响力大。天瑞山水目前仅仅是股权上合作,能否在资产、市场上更紧密推进,会对北方市场产生更大的影响。但不排除分道扬镳或另寻合作伙伴,这都是未知数,究竟中国建材、亚东水泥也握有山水股权,山水投资的故事也还未了断。

山水和天瑞抓住机会,在市场上升期都有上好表现。北方市场需求受到遭到重创,对两家企业都有很大创伤,尤其在资金方面。两家企业是业内有影响企业,股权纠纷已对两家企业经营产生很大负面影响。面对下行市场,两家只有解决好内部问题,才能更能从容应对外部市场挑战。很多企业并不是由于企业间竞争出局,而是在市场下行下,受市场压力,企业内部自身资金链断裂问题,被迫出局,这不仅是对小企业而言,对大企业也适用。不要只看到2016大重组的成果,更应该看清大整合的背景,没有市场的背景,不会有那如此集中、规模的整合。

2. 东北市场

辽宁、吉林、黑龙江3省,熟料产能9,684万吨,占全国5.53%。

亚泰、天瑞山水、中国建材、金隅冀东、台泥5家企业(原6家:中建材、山水、天瑞、冀东、台泥、金隅),合计熟料产能6,832万吨,占东北70.55%。

亚泰新进入前12,是这一区域产能规模最大企业,在东北3省都有分布,产能2,052万吨,占东北21.19%,产能主要集中在吉林省;其次天瑞山水,产能1,984万吨,占东北20.49%,主要集中在辽宁;中国建材1,882万吨,3地都有部分不,占19.3%;金隅冀东在吉林、辽宁,产能760万吨,占7.84%;台泥在辽宁一条5000 t/d线。

点评:

亚泰、天瑞山水、中国建材三家产能旗鼓相当,亚泰和中国建材产能集中在黑龙江和吉林地区;天瑞山水产能集中在辽宁。辽宁产能严重过剩,是一个向外输出地区,直接影响黑龙江和吉林市场。

辽宁是东北市场整合关键所在,辽宁,北和吉林对接连通黑龙江;南和河北交界;西于内蒙相邻;还可通过海路南下,当然南方地区水泥也可沿海北上。辽宁集中度低,上述5家企业在辽宁都有份额,集中度也不过60%。

辽宁需求大幅下滑,本地市场萎缩,产能发挥率只有40%出头,即使这样低的发挥率,也有靠周边市场支撑。辽宁在限产方面和周边市场联动,但效果并不如意。限产,不仅要和本地区需求对接,同时还要和市场的控制力挂钩,再就是和周边市场的流入流出。

当下对市场影响最大的就是需求;其次是对供给的控制(集中度是重要因素);周边市场的波动,这是稳定市场价格的几个重要因素。目前市场价格波动的主要因素是对供给控制不稳定,关键在于集中度不高,但这需要市场过程。

3. 华东市场

上海、江苏、浙江、安徽、福建、江西、山东7省市,熟料产能4.76亿吨,占全国27.19%。列全国之首。

12家中有中国建材、海螺、天瑞山水、红狮、华润、亚东、台泥、金隅冀东8家企业,(原10家:中建材、海螺、山水、红狮、中材、亚东、华润、台泥、冀东、天瑞)合计熟料产能3.08亿吨,占华东64.68%。

中国建材是这一区域产能规模最大企业,在华东都有分布(上海有水泥粉磨),产能1.37亿吨,占华东28.78%;其次海螺,在华东都有分布(上海粉磨、福建粉磨、中转),产能9,461万吨,占19.87%;两家产能占华东48%以上,从区域分布、产能规模上都处于领先地位。天瑞山水第三,产能主要在山东,在安徽一条5000 t/d 线,产能2,874万吨,占6.04%;红狮在浙江、福建、江西3省,产能1,767万吨,占3.71%;华润福泥在福建1,504万吨,占3.16%;亚东在江西一地,产能893万吨,占1.88%;台泥,江苏372万吨;金隅冀东在山东一条7200 t/d 线,223万吨。

点评:

中建材重组中材,在江苏、安徽、江西加强了市场布局和产能规模,进一步增强市场话语权;华润联手福泥,加强福建内陆地区市场联动以应对外来水泥进入;天瑞山水仅在股权上合作,在市场上联动效应还未充分表现。

长三角:海螺是长三角产能规模最大企业,熟料产能8,432万吨,占长三角产能比重32.28%,从安徽熟料基地沿长江一线密集布局,构成马鞍山、滁州、南京、镇江、扬州、泰州、张家港、南通、海门、太仓、上海及沿海宁波、宁海、象山、台州、温州粉磨站并延伸至福建中转站;中国建材重组后产能大幅增长,从6,727万吨增长到7,735万吨,尤其在江苏、安徽两地,占25.75%;两家占比接近60%。还有红狮,893万吨,台泥372万吨。

长三角是全国水泥市场风向标,云集众多优秀水泥企业。地方实力企业金峰产能在1,318万吨;上峰、盘固、珍珠、磊达产能在600~900万吨,都具一定规模,江苏鹤林更是后起之秀,继海螺、台泥、太平洋之后,水泥直接出海。

福建:华润和福建水泥合资成立销售公司,形成市场合力,产能占到福建30%;红狮、今年都是浙江民营企业,两家产能相当,各占10%左右;龙麟、塔牌、永安等企业在地方上都有一定实力。近两年,沿海中转站迅速崛起,在福建沿海市场的份量越来越强。福建由4强(华润、福泥、红狮、金牛)变为3强。更应看到的是:福建水泥市场在沿海,水泥生产基地在山区,福建未来的市场格局,将是沿海进入水泥和山区沿公路运入水泥间的之争。

江西:江西前5家企业中国建材、万年青、海螺、亚东、红狮产能占全省90%,是全国集中度最高地区,除万年青外,都是全国前12企业。中国建材重组后产能进一步提升,并持股万年青,万年青是仍在市场第一线驰骋、为数不多的众多老牌水泥上市公司。

山东:中国建材、山水两家产能独大,产能占全省60%以上,但规模以上企业,沃丰、沂州、泉兴、蒲诚、日照钢铁产能都在300万吨以上,金隅冀东、海螺都有一条线在山东。将山东放在整个北方市场(华北、东北 + 山东,河南)上看,山水在华北山西、内蒙,东北辽宁、吉林,山东、河南都有产能分布,权重很大,山水股权之争最终总要归结到市场,这是正在下、还没有下完的"大棋"。

山水在山东,天瑞在河南,两地紧邻。两省都是水泥产量大省;两家同时持有山水和同力股份,在本地市场都有绝对市场影响力;天瑞、山水同在辽宁一地,旗鼓相当。如此多的关联条件必然会有说法,只待触发条件。

若这连环套了结,不仅涉及到山水、天瑞,中国建材、亚东和和同力,共计五家上市公司,还会影响到山东、河南,乃至华北、东北市场。这就要看"天时"、"地利"条件会不会到来?什么时候到来?有没有"人和"愿望和设想。在本文中,提出天瑞山水,和其他企业重组是有差异的。两家已在股权上有交往,接下来如何进行,确实值得关注。两家都是业内好资产,目前都存在市场压力。笔者此前说过:好的市场可以造就好的企业,好的企业拉动不了市场。这句话应该对山水、天瑞此前的处境应该有所借鉴。拉动不了市场没关系,生存下去是最重要的,被市场所吞噬掉是哪家企业都不愿看到的,但在目前产能过剩,去产能背景下,生存是最现实的问题。

4. 中南市场

河南、湖北、湖南、广东、广西、海南6省区,熟料产能4.09亿吨,占全国27.19%。

中国建材、海螺、华润、华新、台泥、天瑞山水、葛洲坝、亚泥、红狮、金隅冀东10家企业(原12家:海螺、中建材、华润、华新、台泥、天瑞、中材、亚泥、红狮、冀东、山水、金隅),合计熟料产能2.55亿吨,占中南62.44%。

中南产能排在华东之后,12家企业有10家企业活跃在中南。

中国建材是这一区域产能规模最大企业,分布在河南、湖南、广东、广西,产能5,909万吨,占14.44%,广东中材产能进入后,进一步加大在两广地位;其次,海螺产能分布在广东、广西、湖南,产能5,168万吨,产能占中南12.63%;华润第三,集中在华南的广西、广东、海南,产能规模4,238万吨,占10.36%;华新在湖北、湖南、河南、广东4省,产能3,379万吨,占8.26%;台泥在湖南收购金大地进入湖南,在广东、广西、湖南三地2,223万吨,占5.43%;天瑞山水排第六,在河南一地,产能2,248万吨,占5.49%;葛洲坝、亚东,都在湖北,分别为1,333万吨和515万吨;红狮,在广西、湖南产能378万吨;金隅冀东,河南、湖南,310万吨。

点评:

除上述前12家中10家企业外,中南地区地方龙头企业也颇具实力,河南同力1,225万吨、海南华盛915万吨、广东光大620万吨、塔牌543万吨(在建万吨线)、湖北京兰、广西鱼峰在本地市场都有相当影响力。

中南市场从区域划分,华南(广东、广西、海南)由于水路物流发达,区域关联性大。市场由华润、海螺、台泥3家主导。两材重组后,加大市场话语权,开启4方格局。

河南、湖北、河南市场相对独立。

河南,天瑞山水、中国建材、同力三足鼎立局面长期未改,但天瑞、中建材同时持有同力股权。河南二线企业实力不弱,大都是5000 t/d 线装备,在市场上大都具单线规模成本优势。

湖北,有华新、葛洲坝、亚泥3家,葛洲坝产能进入前12(未包括2016年葛洲坝新增产能),说明葛洲坝在行业中地位。华新主要在湖北的东部和西部;葛洲坝主要在中部;亚东在东部武汉、黄冈。湖北市场地处长江中游,物流十分便利,既受上下游水泥进入的影响,也有水泥东去长三角的便利条件。

湖南,中国建材、海螺两家独大,两家产能超过60%。华新在株洲、郴州、娄底、永州、张家界5地分布布局;台泥在怀化收购金大地进入湖南;红狮在衡阳一条3200 t/d 线,形成5家在湖南格局,值得指出的是:两材合并后,中国建材市场影响力进一步提高。中国建材、海螺两家主导市场的局面得到进一步加强。

河南同力、海南华盛、广东塔牌、河南湖泊、广东光大、广西鱼峰、湖北京兰在本地市场都占有一席之地。

5. 西南市场

重庆、四川、贵州、云南、西藏5省市区,熟料产能3.31亿吨,占全国18.92%,列全国第三。

中国建材、海螺、华新、红狮、华润、台泥、亚泥、金隅冀东(原8家:中建材、海螺、红狮、台泥、华新、亚泥、冀东、华润),8家企业合计熟料产能2.13亿吨,占中南64.29%。

中国建材是这一区域产能规模最大企业,除西藏外其他地区都有分布,产能9,489万吨,占西南28.63%;其次海螺,和中国建材同样分布,产能3,971万吨,占11.98%;两家产能占西南40%以上。华新重组拉法基后,在重庆、四川、贵州、云南,产能1,944万吨,占5.65%;红狮,产能分布在四川、贵州、云南,产能规模1,628万吨,占4.91%;华润,云南、贵州,1,572万吨, 占4.54%;台泥在重庆、四川、贵州(云南,参股昆钢嘉华),产能1,342万吨,占4.05%;亚泥,在四川一地,产能701万吨,占2.11%;金隅冀东,重庆508万吨,占1.53%。

点评:

中国建材在西南100条线,9,489万吨;生产线平均规模3060 t/d;海螺30条线,3,971万吨;生产线平均规模4270 t/d,两家企业各有优势。中国建材在西南的产能占公司总产能24.71%,列公司产能第二位,在公司权重高;海螺在西南的产能占公司总产能的19.63%,列公司产能第三位。

华新、红狮、华润、台泥产能规模在1,300~2,000万之间。

红狮、华新、亚泥、台泥在西南的产能权重很大,占本公司产能32~40%之间。

上述5家企业在产能规模和在公司占有较高比重,是公司主要区域市场。

重庆东方希望熟料产能1,039万吨;拉法基958万吨(重庆、四川、贵州),四川峨胜,918万吨,星船城,778万吨,云南昆钢嘉华595万吨,在地方市场上都有举重轻重之举。

6. 西北市场

陕西、甘肃、青海、宁夏、新疆,熟料产能2.10亿吨,占全国11.99%。

中国建材、尧柏、海螺、金隅冀东、红狮、天瑞上水6家企业(原5家:中材、海螺、冀东、红狮、山水),合计熟料产能1.07亿吨,占西北50.80%。

中材进入中国建材,继续保持在这一区域产能规模地位,在西北都有分布,产能5,571万吨,占西北26.52%;陕西尧柏,在陕西、新疆,熟料长1,845万吨,占8.78%;海螺分布在陕西、甘肃、新疆,产能1,628万吨,占7.75%;金隅冀东第四,陕西一地,产能规模1,318万吨,占6.27%;红狮在甘肃、新疆,产能389万吨,占1.85%。天瑞山水,新疆一条 5000 t/d 线。

点评:中国建材在西北拥有3家上市公司和中材水泥4家公司,宋志平董事长明确表示:我倒不太赞成央企有很多小的上市公司,那些小的上市公司,应该是一些民营企业做的,国家大的央企,每个上市公司都应该是一个大平台,应该把这些相关的业务组织成大的上市公司平台,这是我对未来的一个想法。

海螺重组尧柏未果,不是企业间问题,两家战略思路趋同,还会有机会。金隅冀东主市场在华北,和东北唇齿相依,金隅冀东的区域重组、市场推进会有秩序安排。红狮、山水天瑞在西北比重不大,是点布局。

除上述5家企业外:新疆青松建华、陕西声威、青海金圆在当地市场都具一定市场影响力

结束语

1. 前12家企业主要集中在南方地区

全国产能规模前12家企业集团有10家集中在中南和西南地区,华东8家,西北6家,东北5家,华北4家。

大企业集团明显集中在南方地区:

海螺、华润、台泥、红狮建材90%以上产能集中在南方地区;华新、亚泥、葛洲坝100%产能在南方;

中国建材在南方占76%,北方占24%;

金隅冀东、亚泰、尧柏90%以上产能在北方地区;

天瑞山水在北方58%,南方42%,若将山东、河南划属北方地区,天瑞山水产能基本90%在北方了。

2. 前12家企业集中度变化

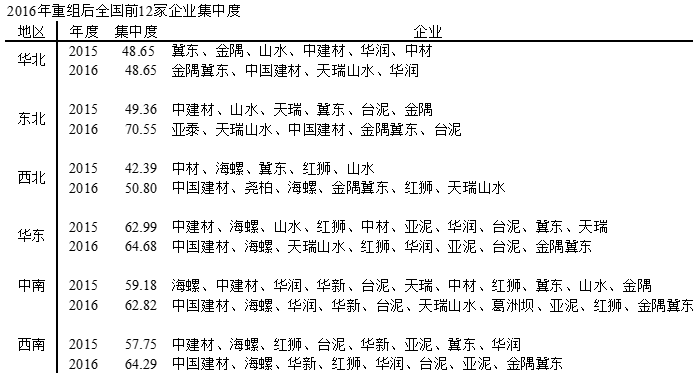

1) 东北:集中度由49.36%上升至70.55%,主要是由于亚泰的进入。

2) 西北:集中度由42.39%上升至50.80%,主要是由于尧柏的进入。

3) 华东、中南、西南集中度都微有增加,有以下特点:

华东:两材重组,华润、福泥组建销售公司;

中南:两材重组,葛洲坝进入;

西南:华润、昆钢重组云南建材集团,拉法基中国水泥业务注入华新。

4) 华北:集中度未变,家数由原来6家变为4家,金隅冀东重组,两材合并。

企业集团区域分布

2016年水泥企业大规模重组后,区域格局发生变化,3家重组,3家新进入。中国建材、金隅冀东资产重组,天瑞山水仅是股权上的重组(故事还在进行)。亚泰、尧柏(和海螺重组未果)、葛洲坝是新进入者。

中国建材在南部三地华东、中南、西南和西北列熟料产能能呢过第一位;海螺列华东、中南、西南产能第二,西北第三;金隅冀东列华北产能第一;亚泰列东北产能第一。

从前12家产能规模看:中国建材3.84亿吨、海螺2.02亿吨,两家独大,遥遥领先;

金隅冀东、天瑞山水、华润、华新、台泥、红狮产能规模在4,000~1,0000万吨之间,分布全国各地;

亚东、亚泰、尧柏、葛洲坝,相对来说属于区域企业,规模在1,300~2,100万吨。

1. 华北市场

北京、天津、河北、山西,内蒙古5省市,熟料产能2.28亿吨,占全国13%。

华北重组后,前全国前12家的企业中由6家减为4家,金隅冀东、中国建材、天瑞山水、华润水泥(原6家:冀东、金隅、山水、中建材、华润、中材),4家企业合计熟料产能1.11亿吨,占华北48.65%,集中度过低。

金隅冀东重组后成为这一区域产能规模最大企业,分布华北所有地区,产能7,341万吨,占华北32.23%;其次中国建材,河北、山西、内蒙古,产能1,845万吨,占8.19%;天瑞山水(山水产能)第三,山西、内蒙古,产能规模1,432万吨,占6.29%;华润在山西465万吨,占2.04%。

地方龙头企业内蒙蒙西水泥、河北曲寨,熟料产能分别为1,287、719万吨,从产能规模上排在华润之前。

金隅冀东重组后,冀东总经理于九洲表示:将在京津冀区域内,以兼并重组、买断、股权置换、委托经营等方式,最大限度地促进区域产能整合;严格评估并识别产能优劣,面向未来市场需求匹配优势产能,坚决去除劣势产能。实现区域整体产能利用率达到80%以上,区域前五名企业集团产业集中度达到80%。“公司将以唐山区域为突破口,首先推进唐山区域水泥产业的结构调整。”

点评:

金隅冀东一家独大,产能也只占到32%;中国建材、天瑞山水产能占比都不足10%,华润的产能94%集中在南部地区,在北部不会有太多想法。华北市场下行,山西产能发挥率仅30%多,但去产能问题仍没有突破,可以说中小企业,尤其是地方龙头企业的重组、退出问题更为明显。

山水在山西、内蒙市场都有一定产能规模,是山西产能规模最大企业,内蒙产能集中在东部,和辽宁形成互补,市场影响力大。天瑞山水目前仅仅是股权上合作,能否在资产、市场上更紧密推进,会对北方市场产生更大的影响。但不排除分道扬镳或另寻合作伙伴,这都是未知数,究竟中国建材、亚东水泥也握有山水股权,山水投资的故事也还未了断。

山水和天瑞抓住机会,在市场上升期都有上好表现。北方市场需求受到遭到重创,对两家企业都有很大创伤,尤其在资金方面。两家企业是业内有影响企业,股权纠纷已对两家企业经营产生很大负面影响。面对下行市场,两家只有解决好内部问题,才能更能从容应对外部市场挑战。很多企业并不是由于企业间竞争出局,而是在市场下行下,受市场压力,企业内部自身资金链断裂问题,被迫出局,这不仅是对小企业而言,对大企业也适用。不要只看到2016大重组的成果,更应该看清大整合的背景,没有市场的背景,不会有那如此集中、规模的整合。

2. 东北市场

辽宁、吉林、黑龙江3省,熟料产能9,684万吨,占全国5.53%。

亚泰、天瑞山水、中国建材、金隅冀东、台泥5家企业(原6家:中建材、山水、天瑞、冀东、台泥、金隅),合计熟料产能6,832万吨,占东北70.55%。

亚泰新进入前12,是这一区域产能规模最大企业,在东北3省都有分布,产能2,052万吨,占东北21.19%,产能主要集中在吉林省;其次天瑞山水,产能1,984万吨,占东北20.49%,主要集中在辽宁;中国建材1,882万吨,3地都有部分不,占19.3%;金隅冀东在吉林、辽宁,产能760万吨,占7.84%;台泥在辽宁一条5000 t/d线。

点评:

亚泰、天瑞山水、中国建材三家产能旗鼓相当,亚泰和中国建材产能集中在黑龙江和吉林地区;天瑞山水产能集中在辽宁。辽宁产能严重过剩,是一个向外输出地区,直接影响黑龙江和吉林市场。

辽宁是东北市场整合关键所在,辽宁,北和吉林对接连通黑龙江;南和河北交界;西于内蒙相邻;还可通过海路南下,当然南方地区水泥也可沿海北上。辽宁集中度低,上述5家企业在辽宁都有份额,集中度也不过60%。

辽宁需求大幅下滑,本地市场萎缩,产能发挥率只有40%出头,即使这样低的发挥率,也有靠周边市场支撑。辽宁在限产方面和周边市场联动,但效果并不如意。限产,不仅要和本地区需求对接,同时还要和市场的控制力挂钩,再就是和周边市场的流入流出。

当下对市场影响最大的就是需求;其次是对供给的控制(集中度是重要因素);周边市场的波动,这是稳定市场价格的几个重要因素。目前市场价格波动的主要因素是对供给控制不稳定,关键在于集中度不高,但这需要市场过程。

3. 华东市场

上海、江苏、浙江、安徽、福建、江西、山东7省市,熟料产能4.76亿吨,占全国27.19%。列全国之首。

12家中有中国建材、海螺、天瑞山水、红狮、华润、亚东、台泥、金隅冀东8家企业,(原10家:中建材、海螺、山水、红狮、中材、亚东、华润、台泥、冀东、天瑞)合计熟料产能3.08亿吨,占华东64.68%。

中国建材是这一区域产能规模最大企业,在华东都有分布(上海有水泥粉磨),产能1.37亿吨,占华东28.78%;其次海螺,在华东都有分布(上海粉磨、福建粉磨、中转),产能9,461万吨,占19.87%;两家产能占华东48%以上,从区域分布、产能规模上都处于领先地位。天瑞山水第三,产能主要在山东,在安徽一条5000 t/d 线,产能2,874万吨,占6.04%;红狮在浙江、福建、江西3省,产能1,767万吨,占3.71%;华润福泥在福建1,504万吨,占3.16%;亚东在江西一地,产能893万吨,占1.88%;台泥,江苏372万吨;金隅冀东在山东一条7200 t/d 线,223万吨。

点评:

中建材重组中材,在江苏、安徽、江西加强了市场布局和产能规模,进一步增强市场话语权;华润联手福泥,加强福建内陆地区市场联动以应对外来水泥进入;天瑞山水仅在股权上合作,在市场上联动效应还未充分表现。

长三角:海螺是长三角产能规模最大企业,熟料产能8,432万吨,占长三角产能比重32.28%,从安徽熟料基地沿长江一线密集布局,构成马鞍山、滁州、南京、镇江、扬州、泰州、张家港、南通、海门、太仓、上海及沿海宁波、宁海、象山、台州、温州粉磨站并延伸至福建中转站;中国建材重组后产能大幅增长,从6,727万吨增长到7,735万吨,尤其在江苏、安徽两地,占25.75%;两家占比接近60%。还有红狮,893万吨,台泥372万吨。

长三角是全国水泥市场风向标,云集众多优秀水泥企业。地方实力企业金峰产能在1,318万吨;上峰、盘固、珍珠、磊达产能在600~900万吨,都具一定规模,江苏鹤林更是后起之秀,继海螺、台泥、太平洋之后,水泥直接出海。

福建:华润和福建水泥合资成立销售公司,形成市场合力,产能占到福建30%;红狮、今年都是浙江民营企业,两家产能相当,各占10%左右;龙麟、塔牌、永安等企业在地方上都有一定实力。近两年,沿海中转站迅速崛起,在福建沿海市场的份量越来越强。福建由4强(华润、福泥、红狮、金牛)变为3强。更应看到的是:福建水泥市场在沿海,水泥生产基地在山区,福建未来的市场格局,将是沿海进入水泥和山区沿公路运入水泥间的之争。

江西:江西前5家企业中国建材、万年青、海螺、亚东、红狮产能占全省90%,是全国集中度最高地区,除万年青外,都是全国前12企业。中国建材重组后产能进一步提升,并持股万年青,万年青是仍在市场第一线驰骋、为数不多的众多老牌水泥上市公司。

山东:中国建材、山水两家产能独大,产能占全省60%以上,但规模以上企业,沃丰、沂州、泉兴、蒲诚、日照钢铁产能都在300万吨以上,金隅冀东、海螺都有一条线在山东。将山东放在整个北方市场(华北、东北 + 山东,河南)上看,山水在华北山西、内蒙,东北辽宁、吉林,山东、河南都有产能分布,权重很大,山水股权之争最终总要归结到市场,这是正在下、还没有下完的"大棋"。

山水在山东,天瑞在河南,两地紧邻。两省都是水泥产量大省;两家同时持有山水和同力股份,在本地市场都有绝对市场影响力;天瑞、山水同在辽宁一地,旗鼓相当。如此多的关联条件必然会有说法,只待触发条件。

若这连环套了结,不仅涉及到山水、天瑞,中国建材、亚东和和同力,共计五家上市公司,还会影响到山东、河南,乃至华北、东北市场。这就要看"天时"、"地利"条件会不会到来?什么时候到来?有没有"人和"愿望和设想。在本文中,提出天瑞山水,和其他企业重组是有差异的。两家已在股权上有交往,接下来如何进行,确实值得关注。两家都是业内好资产,目前都存在市场压力。笔者此前说过:好的市场可以造就好的企业,好的企业拉动不了市场。这句话应该对山水、天瑞此前的处境应该有所借鉴。拉动不了市场没关系,生存下去是最重要的,被市场所吞噬掉是哪家企业都不愿看到的,但在目前产能过剩,去产能背景下,生存是最现实的问题。

4. 中南市场

河南、湖北、湖南、广东、广西、海南6省区,熟料产能4.09亿吨,占全国27.19%。

中国建材、海螺、华润、华新、台泥、天瑞山水、葛洲坝、亚泥、红狮、金隅冀东10家企业(原12家:海螺、中建材、华润、华新、台泥、天瑞、中材、亚泥、红狮、冀东、山水、金隅),合计熟料产能2.55亿吨,占中南62.44%。

中南产能排在华东之后,12家企业有10家企业活跃在中南。

中国建材是这一区域产能规模最大企业,分布在河南、湖南、广东、广西,产能5,909万吨,占14.44%,广东中材产能进入后,进一步加大在两广地位;其次,海螺产能分布在广东、广西、湖南,产能5,168万吨,产能占中南12.63%;华润第三,集中在华南的广西、广东、海南,产能规模4,238万吨,占10.36%;华新在湖北、湖南、河南、广东4省,产能3,379万吨,占8.26%;台泥在湖南收购金大地进入湖南,在广东、广西、湖南三地2,223万吨,占5.43%;天瑞山水排第六,在河南一地,产能2,248万吨,占5.49%;葛洲坝、亚东,都在湖北,分别为1,333万吨和515万吨;红狮,在广西、湖南产能378万吨;金隅冀东,河南、湖南,310万吨。

点评:

除上述前12家中10家企业外,中南地区地方龙头企业也颇具实力,河南同力1,225万吨、海南华盛915万吨、广东光大620万吨、塔牌543万吨(在建万吨线)、湖北京兰、广西鱼峰在本地市场都有相当影响力。

中南市场从区域划分,华南(广东、广西、海南)由于水路物流发达,区域关联性大。市场由华润、海螺、台泥3家主导。两材重组后,加大市场话语权,开启4方格局。

河南、湖北、河南市场相对独立。

河南,天瑞山水、中国建材、同力三足鼎立局面长期未改,但天瑞、中建材同时持有同力股权。河南二线企业实力不弱,大都是5000 t/d 线装备,在市场上大都具单线规模成本优势。

湖北,有华新、葛洲坝、亚泥3家,葛洲坝产能进入前12(未包括2016年葛洲坝新增产能),说明葛洲坝在行业中地位。华新主要在湖北的东部和西部;葛洲坝主要在中部;亚东在东部武汉、黄冈。湖北市场地处长江中游,物流十分便利,既受上下游水泥进入的影响,也有水泥东去长三角的便利条件。

湖南,中国建材、海螺两家独大,两家产能超过60%。华新在株洲、郴州、娄底、永州、张家界5地分布布局;台泥在怀化收购金大地进入湖南;红狮在衡阳一条3200 t/d 线,形成5家在湖南格局,值得指出的是:两材合并后,中国建材市场影响力进一步提高。中国建材、海螺两家主导市场的局面得到进一步加强。

河南同力、海南华盛、广东塔牌、河南湖泊、广东光大、广西鱼峰、湖北京兰在本地市场都占有一席之地。

5. 西南市场

重庆、四川、贵州、云南、西藏5省市区,熟料产能3.31亿吨,占全国18.92%,列全国第三。

中国建材、海螺、华新、红狮、华润、台泥、亚泥、金隅冀东(原8家:中建材、海螺、红狮、台泥、华新、亚泥、冀东、华润),8家企业合计熟料产能2.13亿吨,占中南64.29%。

中国建材是这一区域产能规模最大企业,除西藏外其他地区都有分布,产能9,489万吨,占西南28.63%;其次海螺,和中国建材同样分布,产能3,971万吨,占11.98%;两家产能占西南40%以上。华新重组拉法基后,在重庆、四川、贵州、云南,产能1,944万吨,占5.65%;红狮,产能分布在四川、贵州、云南,产能规模1,628万吨,占4.91%;华润,云南、贵州,1,572万吨, 占4.54%;台泥在重庆、四川、贵州(云南,参股昆钢嘉华),产能1,342万吨,占4.05%;亚泥,在四川一地,产能701万吨,占2.11%;金隅冀东,重庆508万吨,占1.53%。

点评:

中国建材在西南100条线,9,489万吨;生产线平均规模3060 t/d;海螺30条线,3,971万吨;生产线平均规模4270 t/d,两家企业各有优势。中国建材在西南的产能占公司总产能24.71%,列公司产能第二位,在公司权重高;海螺在西南的产能占公司总产能的19.63%,列公司产能第三位。

华新、红狮、华润、台泥产能规模在1,300~2,000万之间。

红狮、华新、亚泥、台泥在西南的产能权重很大,占本公司产能32~40%之间。

上述5家企业在产能规模和在公司占有较高比重,是公司主要区域市场。

重庆东方希望熟料产能1,039万吨;拉法基958万吨(重庆、四川、贵州),四川峨胜,918万吨,星船城,778万吨,云南昆钢嘉华595万吨,在地方市场上都有举重轻重之举。

6. 西北市场

陕西、甘肃、青海、宁夏、新疆,熟料产能2.10亿吨,占全国11.99%。

中国建材、尧柏、海螺、金隅冀东、红狮、天瑞上水6家企业(原5家:中材、海螺、冀东、红狮、山水),合计熟料产能1.07亿吨,占西北50.80%。

中材进入中国建材,继续保持在这一区域产能规模地位,在西北都有分布,产能5,571万吨,占西北26.52%;陕西尧柏,在陕西、新疆,熟料长1,845万吨,占8.78%;海螺分布在陕西、甘肃、新疆,产能1,628万吨,占7.75%;金隅冀东第四,陕西一地,产能规模1,318万吨,占6.27%;红狮在甘肃、新疆,产能389万吨,占1.85%。天瑞山水,新疆一条 5000 t/d 线。

点评:

中国建材在西北拥有3家上市公司和中材水泥4家公司,宋志平董事长明确表示:我倒不太赞成央企有很多小的上市公司,那些小的上市公司,应该是一些民营企业做的,国家大的央企,每个上市公司都应该是一个大平台,应该把这些相关的业务组织成大的上市公司平台,这是我对未来的一个想法。

海螺重组尧柏未果,不是企业间问题,两家战略思路趋同,还会有机会。金隅冀东主市场在华北,和东北唇齿相依,金隅冀东的区域重组、市场推进会有秩序安排。红狮、山水天瑞在西北比重不大,是点布局。

除上述5家企业外:新疆青松建华、陕西声威、青海金圆在当地市场都具一定市场影响力

结束语

1. 前12家企业主要集中在南方地区

全国产能规模前12家企业集团有10家集中在中南和西南地区,华东8家,西北6家,东北5家,华北4家。

大企业集团明显集中在南方地区:

海螺、华润、台泥、红狮建材90%以上产能集中在南方地区;华新、亚泥、葛洲坝100%产能在南方;

中国建材在南方占76%,北方占24%;

金隅冀东、亚泰、尧柏90%以上产能在北方地区;

天瑞山水在北方58%,南方42%,若将山东、河南划属北方地区,天瑞山水产能基本90%在北方了。

2. 前12家企业集中度变化

1) 东北:集中度由49.36%上升至70.55%,主要是由于亚泰的进入。

2) 西北:集中度由42.39%上升至50.80%,主要是由于尧柏的进入。

3) 华东、中南、西南集中度都微有增加,有以下特点:

华东:两材重组,华润、福泥组建销售公司;

中南:两材重组,葛洲坝进入;

西南:华润、昆钢重组云南建材集团,拉法基中国水泥业务注入华新。

4) 华北:集中度未变,家数由原来6家变为4家,金隅冀东重组,两材合并。

水泥地理版权与免责声明

-

① 水泥地理gcement已申请注册,凡本网注明"来源:水泥地理"的所有文字、图片和音视频稿件,版权均为"水泥地理"独家所有,任何媒体、网站或个人在转载使用时必须注明来源"水泥地理"。违反者本网将依法追究责任。

② 本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

③ 如本网转载稿涉及版权等问题,请作者一周内来电或来函联系。

会员登录

会员登录